опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

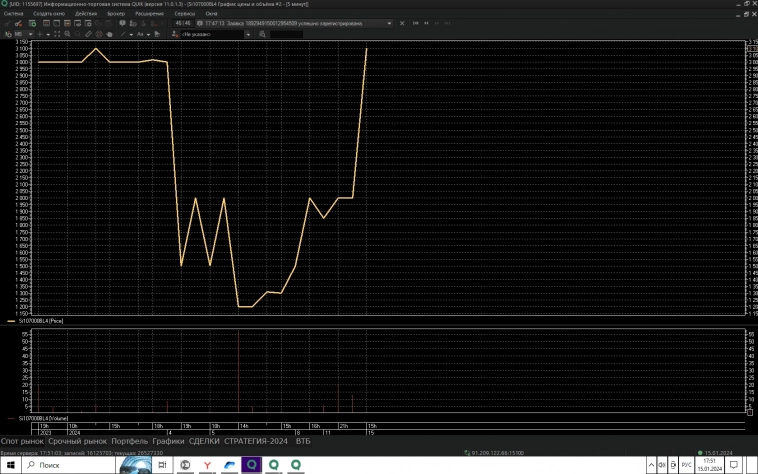

Текущая волатильность на Si

- 22 января 2024, 17:28

- |

Чтобы правильно его оценить и понять уровень завышенности/заниженности в моменте, можно использовать такой лайфхак.

Считается, что наиболее справедливо оцениваются долгосрочные опционы, по страйкам которых есть ликвидность и наибольший ОИ.

Потому что по ним реализуется долгосрочный хедж и манипулятивные цены быстро нейтрализуются.

По указанным условиям выбираем бенчмарк С107000 на декабрь и получаем график IV с историей.

На текущий момент искомое значение равно 14.70%.

Итак, можем сравнить его с транслируемой IV на недельках и месячниках.

Числа примерно совпадают.

Вывод — текущая IV находится в нейтральном значении при текущем БА.

Сегодняшние «свечки» до 17% на графике были кратковременны и являлись сигналами на открытие шорта.

Хотите верьте, хотите проверьте.

Но такой метод «на коленке» вполне применим для практического трейдинга.

Проверено на личном опыте.

Дополнительно:

Так как почти целый год впереди, график IV можно использовать достаточно долго.

( Читать дальше )

- комментировать

- 3.1К | ★5

- Комментарии ( 17 )

Трейдеры, торгующие опционами, подскажите, на каком сайте я могу найти рассчитанную ожидаемую волатильность акции иностранных компаний?

- 22 января 2024, 10:05

- |

Охота на МаркетМейкера во фьючерсах и опционах на курс доллара - Si - Выпуск #5

- 22 января 2024, 09:49

- |

По понедельникам следите за обновлениями и также садитесь в вагон с ММ.

=====

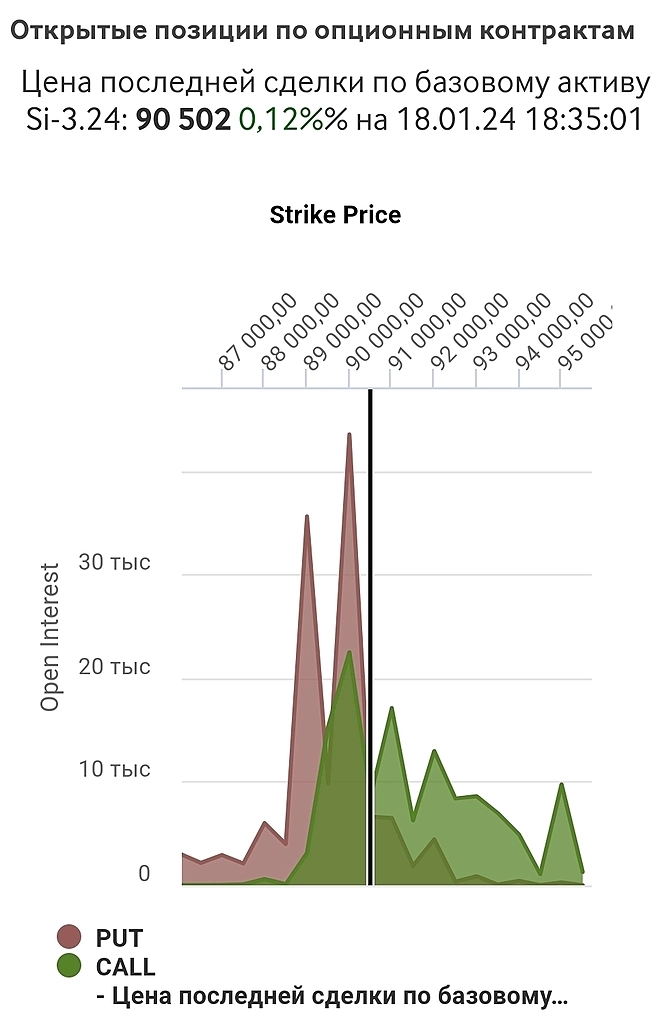

Прошедшая неделя не принесла активности, которую ждали в Si. Объёмы не выросли. Физики понемногу сократили шорты и нарастили лонги.

А вот у юр.лиц происходит какая-то интересная движуха. Они планомерно закрывают друг об друга позы в Si, и вот уже ОП у юриков меньше, чем на старте квартала. Это подозрительно 😐 Похоже, Макар закрыаает у себя на счетах накопленные встречные позы. А зачем ему это? Раньше так не делал.

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. От этого будет зависеть интерес ММ. Ну, и наш, интерес тоже. И уже видно, что покупатели в лёгком проигрыше.

В опционах активности практически нет. Потихоньку растёт ОИ в путах на страйк 85000. Вообще образовался коридор между страйками 85000 и 90000. Похоже экспирация квартала в этом коридоре и случится.

( Читать дальше )

ВТБ - анонс по ГО на FORTS

- 21 января 2024, 20:44

- |

Успел уже дважды после нового года попасть по неделькам на МК из-за искусственного повышения ГО (((

Получил на свое письмо вот такой ответ от брокера:

«Ваши и похожие отзывы учтены, с 16.01 у нас уже применяется менее консервативная риск-настройка для увеличения ГО по опционам с экспирацией в ближайшие 5 торговых клирингов.

В ближайшее время мы планируем производить увеличение ГО за один рабочий день до экспирации, а не за два, как сейчас.

Об изменениях появится новость на сайте Банка.»

Похоже, много клиентов Открытия жаловались на эту тему.

Но по поводу введения адекватной риск-модели, как это было у Открытия — 0,65 от УДС уведомление/0,50 принудительное закрытие — все по-прежнему.

При малейшей нехватке ГО прилетает предупреждение о возможном закрытии позиций в любой момент.

Единого счета нет, первоначальная продажа премиальных опционов ( доступны только для квалов) тоже запрещена.

Появится ли на рынке новый ЦЕРИХ с единым брокерским счетом и единой денежной позицией ( акции, иноакции, облигации, фьючерсы, опционы, валюта, паи ПИФов)?

( Читать дальше )

RusAlgo Итоги 2023г.

- 21 января 2024, 12:14

- |

Здравствуйте!

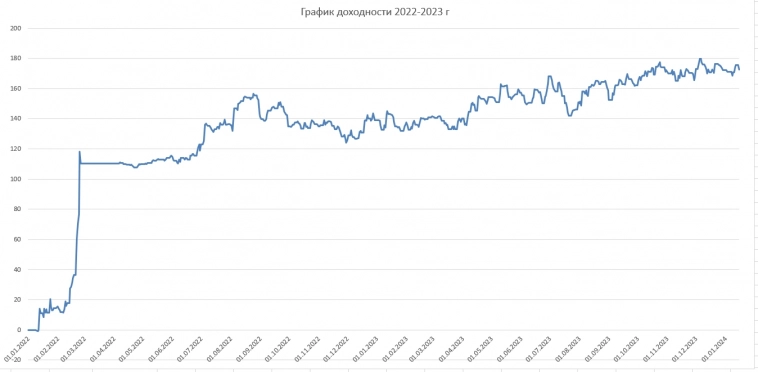

С задержкой, но публикуем результаты алгоритмической торговли 2023 года отдельно по алгоритмам и опционам + алгоритмы.

Ниже график доходности за 2 года чисто по алгоритмическому портфелю стратегий:

Доходность за 2023 г составила 33,74%. За 2 года 2022-2023 гг. доходность 172,174%.

К сожалению, волатильность падала весь год на вяло растущем рынке поэтому эквити хуже чем за 2022 г.

Ниже доходность по опционным стратегиям + алгоритмы (напомню они используются для управления дельты общей позиции):

( Читать дальше )

Опционы с открытыми глазами. Играть или не играть?

- 19 января 2024, 13:52

- |

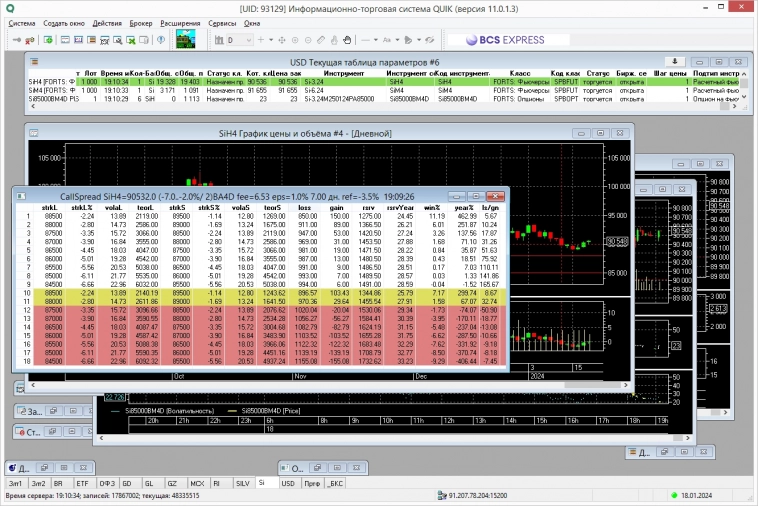

Эта тема — любимая для псевдонима Stanis. Он её сильно замусоривает греками, всякими дельтами и гаммами. Однако для принятия решения нужно совсем другое. Вот картинка из Quik'а на вечер 18.01.2024. Начало недельной серии опционов на фьючерс Si.

Размер спреда между страйками выбран 1000. Для 500 картинка будет ещё хуже, 1500 улучшит её несущественно.

Первые 9 строк для спредов со входами по теоретической цене. Более реальны входы с ценами на 1% хуже текущей теоретической. Сначала заявка на лонг. После её срабатывания цена на шорт может оказаться на 1% хуже, чем в момент подачи заявки на лонг. Так что ухудшение этой цены на 1% будет ухудшением начальной цены шорта на 2%.

( Читать дальше )

100 тыс новых клиентов пришло на срочный рынок Мосбиржи в 2023г — площадка

- 19 января 2024, 10:35

- |

100 тыс. новых клиентов пришло на срочный рынок Московской биржи в 2023 году. По итогам года 331 тыс. физических лиц заключала сделки на срочном рынке, что на 12% больше, чем год назад.

Прошлый год выдался рекордным по количеству новых инструментов – за этот период запущено 37 новых деривативов, среди которых вечные фьючерсы на золото и Индекс МосБиржи, премиальные опционы на валюту и товары, фьючерсы на новые валютные пары, акции и товары.

Объем торгов инструментами срочного рынка в декабре 2023 года составил 8,6 трлн рублей (4,7 трлн рублей в декабре 2022 года). Среднедневной объем торгов с начала 2023 года вырос более чем в два раза и в декабре составил 411 млрд рублей.

Самыми популярными фьючерсными контрактами в 2023 году по числу активных клиентов – физических лиц стали контракты на курсы иностранных валют к рублю: «доллар США – российский рубль» (44%) и «китайский юань – российский рубль» (24%); на цены на природный газ (38%), нефть марки Brent (35%), обыкновенные акции Сбербанка (30%) и золото (24%).

( Читать дальше )

МаркетМейкер попался - Как опционы указывают движение фьючерса

- 19 января 2024, 10:12

- |

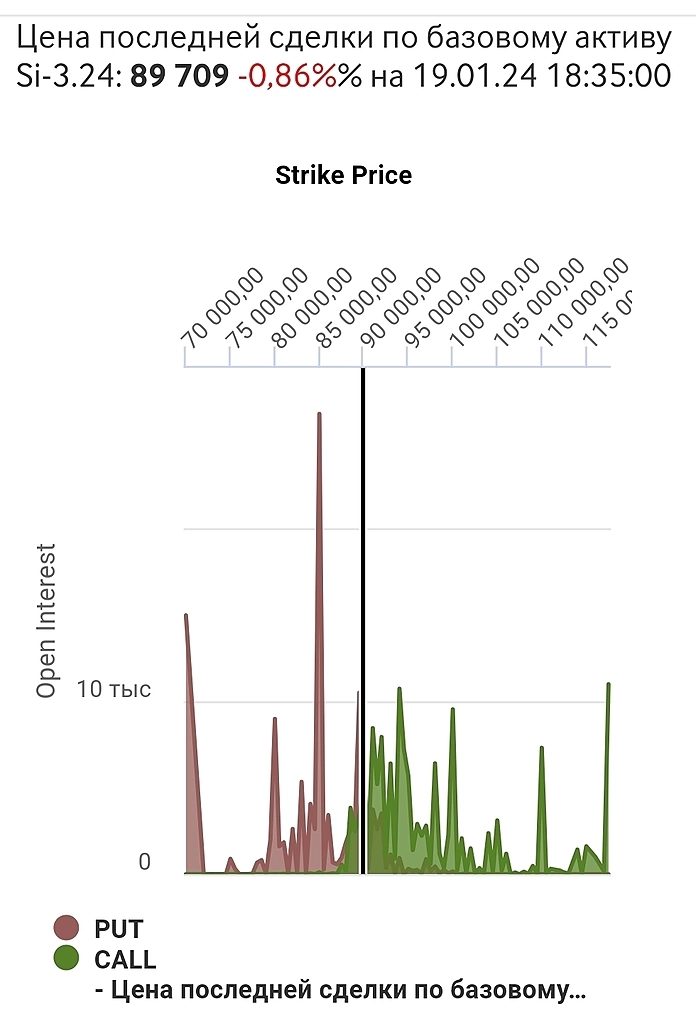

Во вторник я обращал внимание, что в опционах на Si набран значительный ОИ, который зашел в деньги в путах и может раздуть жабу Макара, и тот переставит фьючерс повыше. Тогда Si стоял в районе 89000 (рисунок ниже)

( Читать дальше )

LEAPS - зарабатываем на будущем

- 15 января 2024, 18:08

- |

И продолжаем готовиться к следующему новому году.

Просто график С107000 на 19.12.2024.

БА фьючерс доллар/рубль.

Ничего лишнего.

Декабрь с каждым днем становится ближе.

И ликвиднее.

Если думать в опционных категориях и на перспективу.

И фиксировать текущий профит.

Каждую неделю.

Оказывается, так тоже можно на LEAPS.

Либо частично закрывать позицию, либо использовать положительную вариационку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал