опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Заметки об опционной торговле. Начинаю знакомиться с нефтью, табличка для трейдинга.

- 22 марта 2018, 03:31

- |

Нефть — она мне нравится чем — её торгует весь мир, «третьих мартов», «Цхинвалей» и иных «Сирий» пореже бывает. И более гладкая — двухчасовики описывают всё состояние рынка просто чудесно!решил ввести в свой торговый «репертуар» нефть. И таким образом частично диверсифицироваться от локальных российских рисков.

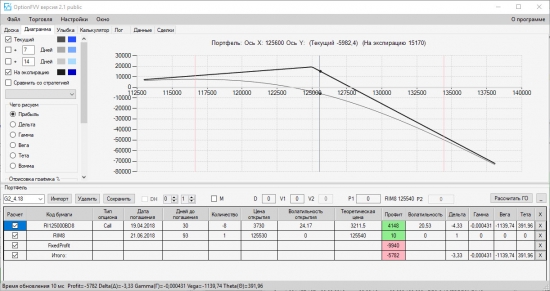

BR рос несколько дней практически безостановочно, поэтому я решил продать апрельский кол на 68 страйке с двумя идеями:

1. Уже долго растет, пора бы и честь знать, должен отскочить.

2. Если будет расти дальше — перевернусь в проданный пут.

Непривычно торговать в долларах и центах. Хорошо, хоть в терминале потом можно посмотреть, сколько это рублей. Еще непонятно, где у нефти опасный край! Похоже, что она «обоюдоострая» — может как резко пойти вверх, так и резко пойти вниз.

В общем, продал один 68 кол в обед за 1.87, и уже через час перевернулся в пут, купив фьюч по 68.44. Заодно продал 66 пут за 1 бакс для компенсации потерь. Нефть мои локальные прогнозы оправдала и ускакала дальше на 69.3. Посмотрим, что с ней завтра будет. Впрочем, до экспирации еще далеко, может конкретно «запилить» возле 68 страйка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

Тех.Анализ, фьючерсы, опционы.

- 21 марта 2018, 07:28

- |

Всем привет друзья,

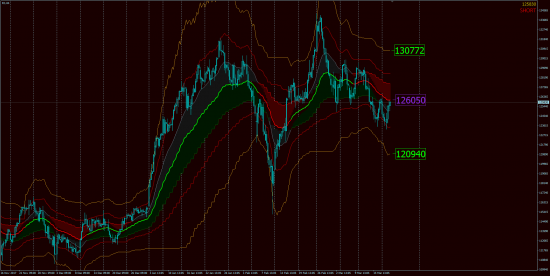

сегодня в рамках подготовки к ЛЧИ начинаю активно торговать интрадей РИ.

делать стримы по торговле в принципе можно, но будет реально скучно… из за малого количества сделок — от силы 3 — 5 сделок за весь день стрима… чем то же надо вас будет веселить… у меня столько слов в запасе немае ))

так что буду пилить видосы ))

********************

RI

( Читать дальше )

Опционы не для гениев Г2 ч.3

- 20 марта 2018, 22:52

- |

( Читать дальше )

Как устроены VarSwaps и почему знание этого важно?

- 20 марта 2018, 15:49

- |

ПЕРЕВОД (неполный)

Посвящается недавнему взрыву XIV ETN

Статья by Stuart Barton //How VarSwaps Work And Why Knowing Is Important//

Резюме

1. VarSwaps составляют значительную часть рынка волатильности на акции.

2. Розничные инвесторы ETF должны понимать, что лежит в основе этих продуктов на волатильность.

3. Знание динамики рынка волатильности может помочь инвесторам принимать более обоснованные решения.

4. Наблюдаемый чистый перевес в сторону short розничных продуктов на волатильность может вызвать значительную совокупную short convexity позицию на оптовом рынке волатильности.

----------

ETF и ETN на волу продолжают набирать популярность, и этот быстрый рост сравнительно сложного класса активов вводит многих инвесторов в заблуждение кажущейся их простоты

....

skip---skip

....

В начале 1990-х годов банки стали предлагать своим клиентам чистые ставки на волатильность — возможность купить или продать реализованную волатильность акции или индекса в течение определенного периода, скажем, шесть месяцев или один год. В 1999 году Дерман и соавт. опубликовали первое широкопринятое строгое описание этих свопов волатильности, а также введение в понятие своп дисперсии или VarSwap [Source: Demeterfi, K., Derman, E., Kamal, M., & Zou, J. (1999).

( Читать дальше )

Хорошая аналитика - залог вашей прибыли. Факты и комментарии.

- 20 марта 2018, 13:44

- |

И вот, очередная хорошая аналитика + торговые решения, исходящие из нее.

Вчера опубликовал для VIP партнеров.

( Читать дальше )

Gold options online

- 20 марта 2018, 08:52

- |

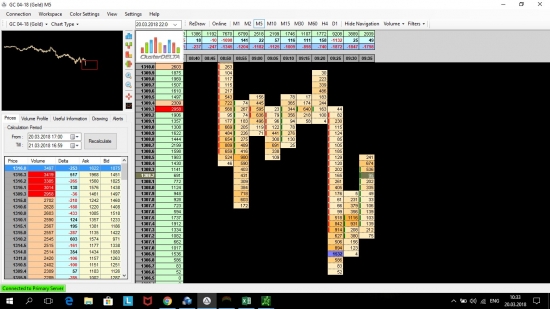

Продажи: 1328 — 1331,72

Баланс: 1324 — 1324,72

Покупки: 1309,06 — 1317,42

Судя по всему, готовят продажи из зоны 1324-1328 и подпирают зону балансом. Посмотрим, что Европа будет делать…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал