опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Так продавать голые опционы или нет?!

- 20 апреля 2018, 14:02

- |

1. Коровин и Анохин — герои! Плохие — это брокеры и биржа.

2. Стратегия на самом деле жизнеспособная и если бы не козлы-брокеры, все было бы нормально.

3. ни 2008, 2014, 2018гг никого и ничему не научат. Каждый будет торговать подобную стратегию до тех пор, пока не перестанет торговать. Совсем.

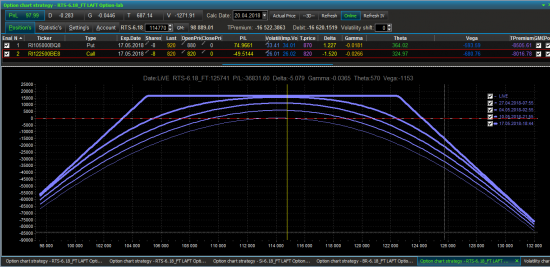

Тем не менее предлагаю для разнообразия сравнить две стратегии. Обе суть продажи.

1. Продажа голых краев. Отступаю примерно на 3 страйка (7500), не так далеко. чтобы очевиднее было, что будет происходить с позой. Потенциальный профит 16тыс. ГО в момент открытия позы без малого 100тыс! Потенциальная доходность позы 16%.

2. Проданный кондор, состоит из двух проданных вертикальных спредов. Параметр по профиту примерно такой же 15300. Пока писал, уже изобразила почти 2тыс. профита. ГО в момент открытия 32700. У голой продажи больше чем в 3 раза! Потенциальная доходность по стратегии 46%. Логично, что выше в 3 раза голых продаж.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 104 )

Денежный рынок. Затишье перед заседанием ЦБ.

- 20 апреля 2018, 12:04

- |

Скорее всего, Центробанк прервет цикл снижения ключевой ставки.

В следующую пятницу состоится заседание Банка России по ключевой ставке, традиционно за неделю до этого представители регулятора перестают комментировать денежно-кредитную политику. Вчера же свои комментарии представила первый заместитель главы ЦБ Ксения Юдаева, причем они оказались мягче, чем комментарии ее коллег, данные в последние две недели. Во-первых, в ее речи сохранялась возможность, что ЦБ снизит ставку на ближайшем заседании, просто было указано, что вероятность такого решения несколько снизилась. Во-вторых, пока не пересматривается диапазон нейтрального уровня ключевой ставки. Но и она указала на возможность, что придется скорректировать траекторию снижения ключевой ставки, ее нейтральный уровень может быть достигнут несколько позже. Мы полагаем, что на заседании на следующей неделе Центробанк все- таки воздержится от снижения ключевой ставки. Диапазон для нейтрального уровня ключевой ставки (6–7%) пока нет острой необходимости пересматривать, но сам целевой уровень может сдвинуться ближе к верхней границе. Повышение же ключевой ставки пока возможно только в качестве экстренной меры поддержки финансовой стабильности.

( Читать дальше )

Внутренний рынок

- 20 апреля 2018, 11:59

- |

Рублевый рынок сдержанно встречает новые максимумы нефтяных цен.

Вчера утром цены на нефть приблизились к отметке 74 долл./барр., а в течение дня даже перешагнули этот рубеж, достигнув нового максимума с ноября 2014 г. Однако реакция рублевого рынка была довольно сдержанной на столь заметный рост нефтяных котировок. Рубль начал основную сессию чуть дороже 61 руб./долл., затем ослаб даже до 61,2 руб./долл., а завершил ее в итоге практически без изменений. В сегменте госбумаг торговая активность была хорошей (оборот превысил 43 млрд руб.), а лучшую динамику продемонстрировали семилетние ОФЗ 26222, девятилетние ОФЗ 26207 и десятилетние ОФЗ 26212, подорожавшие почти на 0,5 п.п. от номинала, в результате этот участок кривой опустился примерно на 6–8 б.п. Оборот в указанных выпусках тоже был неплохим, 5–6 млрд руб. в каждом. На самом дальнем отрезке кривой рост котировок был умеренным (0,2 п.п. от номинала), что привело к сдвигу вниз на 2-3 б.п. до 7,5% годовых в выше обозначенной точке. Короткие ОФЗ практически не изменились в цене, предлагая инвесторам, соответственно, около 6,8% годовых. Несмотря на ряд заявлений со стороны США об отсутствии планов расширить санкции в отношении РФ в ближайшее время, нельзя сказать, что текущие уровни российского рынка не учитывают санкционные риски. Спрос со стороны локальных инвесторов также сдерживается тем, что снижение ставки темпами, ожидавшимися до последней коррекции, сейчас менее вероятно. Вчера первый зампред Центробанка Ксения Юдаева заявила, что вероятность снижения ставки на следующем заседании ЦБ 27 апреля уменьшилась, и теперь регулятор будет снижать ставку медленнее, чем планировалось. Российская валюта хоть и восстановила примерно половину утраченных позиций, тем не менее потеряла почти 5% за последние две недели. С некоторым временным лагом это может добавить к росту потребительских цен до 0,5 п.п., что, безусловно, ограничит потенциал снижения ключевой ставки в этом году. Однако, как мы уже отмечали ранее, рублевые активы, на наш взгляд, пока не отражают текущий рост нефтяных цен, и мы все-таки ждем некоторой позитивной реакции с их стороны в ближайшей перспективе.

( Читать дальше )

Недельные опционы (экспирация 26 апреля)

- 20 апреля 2018, 10:32

- |

Народ, кто торгует недельками, подскажите куда пропали объёмы на недельные опционы с экспирой 26 апреля? меня терзают смутные сомненья, что стаканы неправильно отображают инфу.

Где можно глянуть объёмы в стаканах не через терминал?(опционную доску мосбиржи не предлогать), раньше у Коленковича можно было на сайте глянуть, ща не работает.

Схема брокеров по продавцам волы

- 19 апреля 2018, 23:17

- |

В более-менее спокойное время, давать ему возможность, при полной загрузке ГО, проводить торговлю на счете.

У клиента складывается впечатление, что брокер к нему лоялен.

Клиент переводит к брокеру максимальное количество счетов клиентов в ДУ от других брокеров(которые постоянно что то режут).

Клиент пиарит брокера среди своих клиентов.

Клиенты боготворят брокера между собой.

Происходит время Ч.

Брокер знает свои права.

У брокера уже подготовлены прокладки через которые он открывает ордера на продажу.

Брокер кроет клиента через свои прокладки которые выставили ордера с максимально возможным отклонением от теории.

У прокладки в моменте огромная прибыль, у клиента огромный убыток.

Прокладка, в лице брокера, в теории взяла на себя риск клиента, хоть и по очень хорошей цене. Запаса прочности ей должно хватить еще на такой же прокол вниз.

( Читать дальше )

Экспирация...

- 19 апреля 2018, 20:19

- |

Мои сигналы и опционы

- 19 апреля 2018, 14:21

- |

Почему стоит такая задача? Потому что чем меньше ТФ, тем больше потенциальная прибыль, меньше стопы, больше возможностей брать определенные поставленные цели, меньше время, которое мы проводим в позиции. Как уже говорил, береговая линия Великобритании Англии при увеличении масштаба стремится к бесконечности.

Но что мне нравится в моих наработках? Возможность работать с любыми инструментами, что я регулярно показываю. Возможность работы на любом ТФ. И более того, все это можно совмещать, используя нелинейности ценообразования, которые дает нам рынок опционов. И это очень подходит для тех, кто не хочет сидеть всю торговую сессию у монитора и ловить каждое движение.

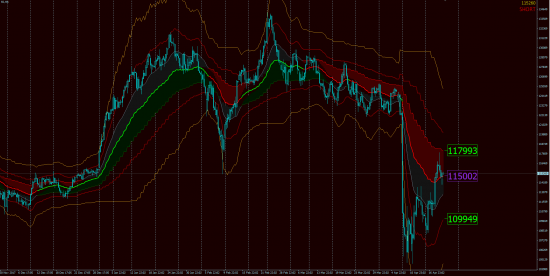

Недавний (я бы даже сказал текущий) пример.

( Читать дальше )

Ребзы, приветствую! А какое было ГО 9 апреля в моменте на фьч РТС-6.18 , у кого-нибудь есть такая информация? Хотелось бы также и у опционов ГО узнать , какое было у проданных Путов 100-110 страйка?

- 19 апреля 2018, 13:00

- |

Нефтяной рынок

- 19 апреля 2018, 11:36

- |

Поставки бензина на рынок США выросли на 6% год к году

Запасы нефти снизились сильнее, чем ожидалось.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 13 апреля, коммерческие запасы нефти сократились на 1,07 млн барр. до 428 млн барр., что почти полностью совпало с оценкой API (-1,05 млн барр.). Опросы аналитиков показывали небольшой рост (+0,65 млн барр. по Bloomberg, +0,63 млн барр. по S&P Platts), однако разброс оценок в опросе Bloomberg был очень велик (от -3 млн барр. до 5 млн барр.). Запасы бензина снизились на 2,97 млн барр. До 236 млн барр. – больше, чем ожидал API (-2,47 млн барр.). Согласно опросу Bloomberg, прогнозировался рост на 0,45 млн барр. Запасы дистиллятов упали больше оценки API и оценок аналитиков – на 3,11 млн барр. до 125 млн барр.

Рост добычи в 48 штатах возвращается в диапазон 20-25 тыс. барр./сутки.

Чистый импорт нефти снизился на 1,26 млн барр./сутки до 7,93 млн барр./сутки вследствие роста экспорта и уменьшения импорта, что и привело к сокращению запасов. Добыча нефти в целом в США выросла неделя к неделе на 0,015 млн барр./сутки до 10,54 млн барр./сутки, в том числе на 0,025 млн барр./сутки до 10,05 млн барр./сутки в 48 штатах. Темпы роста близки к мартовским и соответствуют последнем прогнозу EIA по росту добычи в апреле. Переработка снизилась на 0,4% (0,07 млн барр./сутки) неделя к неделе и выросла на 0,1% год к году до 16,95 млн барр./сутки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал