облигации

Подводим итоги года. "Портфель облигаций (профессиональный журнал сделок)".

- 03 января 2015, 16:51

- |

2014 год практически для всех, без исключения, в России запомнится своими экономическими потрясениями.

Это год и радостных побед на Олимпиаде в Сочи и год начала одного из серьезных экономических кризисов (1998, 2008, 2014)в новейшей истории нашей страны с 1991 года.

Природа начала этого кризиса для многих экономистов и финансистов ясна и понятна. Обсуждение причин происхождения этого явления, не является предметом данной темы, но при этом оно тесно переплетено с заголовком данного поста.

Начало ведения модельного портфеля облигаций затронуло практически весь текущий год.

Портфель был сформирован 31.03.2014 года.

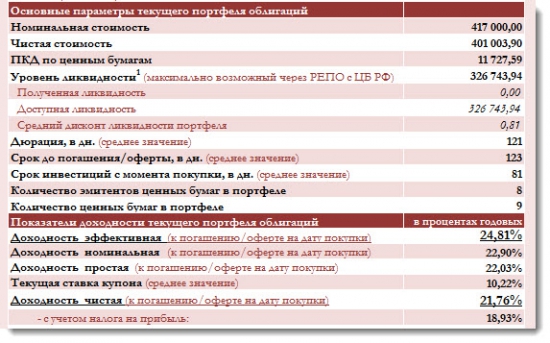

Основные параметры сформированного портфеля на 31.03.2014 г. были следующие (см. ниже):

Дата — 31.03.2014г.

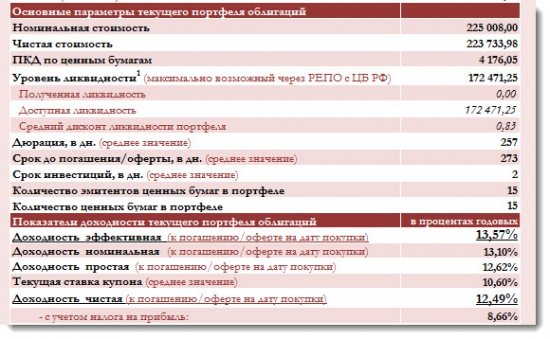

Дата — 30.12.2014г.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 4 )

Повышение ставок ФРС

- 01 января 2015, 21:03

- |

Стоит ли игра свеч - ТРАНСАЭРО Б1

- 24 декабря 2014, 09:04

- |

Агентство Moody's понизило рейтинг

- 23 декабря 2014, 18:15

- |

Агентство Moody's понизило потолок рейтинга российских корпоративных облигаций в иностранной валюте с A3 до Baa2. При этом, как отмечается в сообщении агентства, суверенный рейтинг России остался на прежнем уровне «Baa2» с «негативным» прогнозом. В целом, по мнению экспертов, это техническое решение, но которое в скором будущем может привести к пересмотру рейтингов отдельных компаний. Решение Moody's отражает растущие риски введения моратория на платежи по внешним долгам, а также ожиданий дальнейшего падения объема международных резервов России в 2015 году.

На мой взгляд, снижение в наступающем году суверенного рейтинга, а вслед за ним и всех остальных, неизбежно. Вопрос только в том, до какого уровня и как скоро. И тут не помогут даже наши достаточно высокие международные резервы. Все остальное слишком безрадостно. И просветов пока не видно. Боюсь, сразу после новогодних каникул рынок ждет немало сюрпризов, неприятных и очень неприятных.

Ставки по мусорным облигациям, как индикатор предстоящего краха SP500 (Zerohedge)

- 20 декабря 2014, 20:58

- |

Если вы хотите знать возможен ли крах фондового рынка в 2015 просто посмотрите на ставки по мусорным облигациям. В 2008 году крах рынка мусорных облигаций состоялся перед крахом фондового рынка. И как вы увидите ниже, крах мусорных облигаций уже начался. Важнейшим движущим фактором является снижение цен на нефть. Энергетический сектор занимает от 15 до 20 % рынка и доходности этих бумаг значительно выросли в последнее время. Паника в секторе энергетических облигаций распространяется и на другие сектора рынка. Инвесторы стремительно выводят свои средства. И почти всегда, когда цена высокорисковых облигаций падала, цена на акции следовала их примеру. Поэтому не стоит обманываться ростом SP500 в последние дни после пресс-конференции Janet Yellen.…

( Читать дальше )

Для тех кто застрял в рублях.Обновленный список российских облигаций

- 19 декабря 2014, 10:37

- |

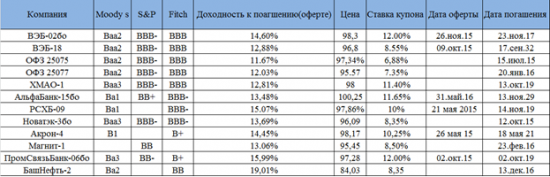

За последнюю неделю в связи с повышением ключевой ставки были значительные распродажи по рублевым облигациям.Теперь доходность по ним очень хорошая.В рекомендациях были убраны ряд бумаг из за их неликвидности (акрон, Новатек).Просвязьбанк был убран из-за повышения рисков в банковской сфере, хотя, на мой взгляд, просвязьбанк обладает достаточно прочной позицией.Также хотел бы обратить внимание, что облигации лучше всего покупать в начале купонного периода, так как в это время НКД минимальный и ваша реальная доходность будет такой как представлена в таблице. Подробнее по этому моменту напишу продолжение статьи «Анализа облигаций». В таблице облигации идут в порядке моего личного рейтинга, самая верхняя самая рекомендуемая, нижняя наименее рекомендуемая.

Ссылка на рекомендации по облигациям на моем сайте .

Чуть позже добавлю рекомендации по акциям и открытые позиции и рекомендации по еврооблигациям

7-ая Экстренная встреча трейдеров Санкт-Петербурга состоялась!

- 18 декабря 2014, 01:04

- |

Доброго времени суток, господа трейдеры!

Несколько часов назад закончилось наше заседание, и пока свежи в памяти впечатления — пишу отчет.

Сегодня была самая массовая встреча, наверное из-за ее названия — экстренная… но наш российский рынок и рубль воспряли из пепла и поэтому настроение у всех было приподнятое.

Сегодня на встречу пришли в основном постоянные посетители, но были и новые лица, о них поподробнее:

Дмитрий (на фото №2 по центру) — трейдер с интересной судьбой. Окончил факультет международной экономики в ФИНЭКе и после этого поступил в Warwick buisness school в городе Coventry (Англия). Рассказал что жизнь там жутко дорогая и местные жители экономят на всем, например даже зимой включают обогрев дома на 3-4 часа, чтобы совсем не окочуриться. Коммунальные платежи просто разорительные, при зарплате, например, водителя автобуса в 1200 фунтов в месяц.

( Читать дальше )

Ув. Знатоки, есть вопрос по облигациям

- 17 декабря 2014, 15:17

- |

Подскажите пожалуйста, какие облиги сейчас можно преобретать на 1-3 мес. ?

И вообще, стоит ли в сложившейся ситуации?

Заранее благодарю

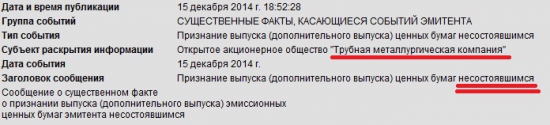

ТМК не смогла разместить на бирже свои облигации!!!

- 15 декабря 2014, 21:15

- |

Трубная Металлургическая Компания (ТМК), переживающая сейчас очень тяжёлые времена, не смогла разместить 10 000 000 биржевых облигаций номинальной стоимостью 1 000 рублей каждая. Мало того, что компания в результате этого недополучит столь нужные 10 млрд рублей, которые планировалось привлечь с долгового рынка, так ещё и сам по себе факт несостоявшегося размещения будет давить на котировки в ближайшем будущем.

Путь к 25 рублям открыт?

( Читать дальше )

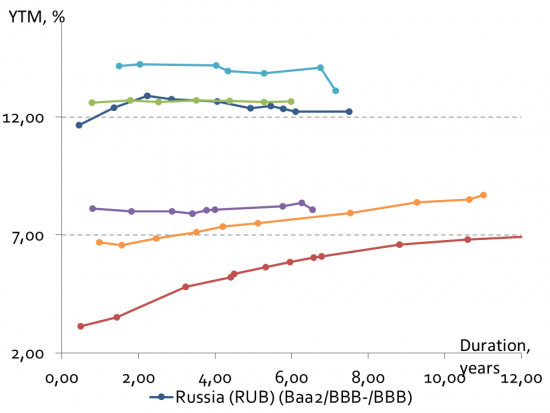

Доходности ОФЗ, РФ догоняет Нигерию

- 12 декабря 2014, 22:30

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал