облигации

Избыток валютной ликвидности сходит на нет - Важно

- 05 июля 2016, 13:59

- |

Небольшое резюме по статье:

-есть предпосылки для ослабления рубля

-нет предпосылок для роста рублевых доходностей облигаций, с тенденцией для дальнейшего их снижения

Согласно опубликованному в конце июня обзору банковского сектора, в мае была получена прибыль в размере 67,1 млрд руб., что выше чем в предшествующем месяце — 57,3 млрд руб. (с начала года было заработано 234 млрд руб.). Повышение прибыльности является следствием уменьшения стоимости фондирования (прежде всего, у крупных госбанков, обслуживающих федеральные счета, на которые приходят бюджетные расходы), а также позитивной переоценки долговых ценных бумаг (так, в мае фиксированные ставки процентных свопов снизились на 30-40 б.п.). В то же время отчисления в резервы (стоимость риска) заметно возросли с 33,7 млрд руб. до 107,8 млрд руб.

В валютной части баланса с расчетных счетов и депозитов юрлиц отток средств в сравнении с предыдущим месяцем усилился до 3,3 млрд долл. (с 1,4 млрд долл.), что, по-видимому, является следствием погашения внешнего долга (3,8 млрд долл., согласно прогнозному графику ЦБ РФ). Существенное сокращение кредитного портфеля в инвалюте на 10,8 млрд долл. сопровождалось одновременным приростом валютного кредитования финансовых организаций различных форм собственности (не банки) в объеме 12,2 млрд долл. Такое изменение могло стать следствием как переклассификации ряда активов, так и перемещения (продажи с условием последующей покупки) кредитов/ценных бумаг на баланс управляющей компании с одновременным предоставлением финансирования (РЕПО). В последнем случае происходит повышение норматива ликвидности. По нашим оценкам, без учета этих связанных транзакций кредитный портфель вырос бы на 1,4 млрд долл.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

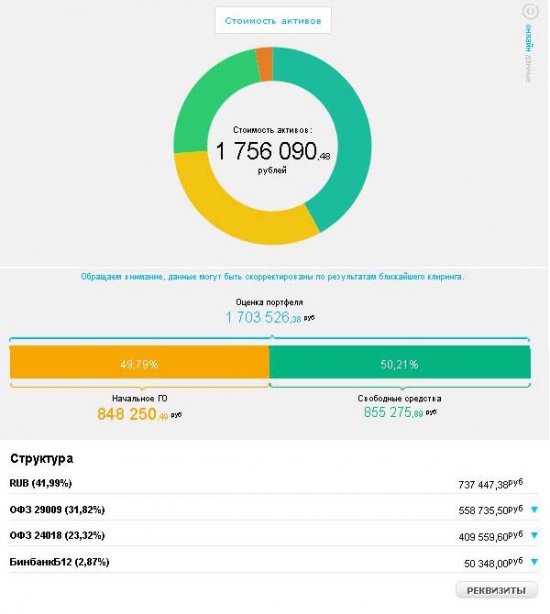

==**Интересует кто на сколько % заполняет свой депо под ГО в виде облигаций.**==

- 05 июля 2016, 13:13

- |

У меня брокер «Открытие» по правилам брокера в случае не хватки средств под ГО брокер будет начислять процент по кредиту (я так понял такую же величину как на споте под кредит акций). Поэтому я 2*ГО оставляю в виде денежных средств, а на остальное покупаю облигации, чтобы при не благоприятном исходе иметь запас, также имеется прослойка в виде коротких облигаций(с малой дюрацией) которые можно будет продать без особых потерь.

Может есть смысл полностью заполнить ГО под облигации и платить процент по кредиту брокеру в надежде на рост депо и выход в «безкредитную зону», или наоборот больше денег оставить под ГО и покупать меньше облигаций?

Брокер "Открытие" чтобы это значило

- 01 июля 2016, 21:43

- |

Есть мысли, что этим брокер хотел сказать?

Я несколько раз перечитал, но так и не понял, при каких условиях, покупатель облигации несет дополнительные риски.

Уважаемый клиент!

Информируем Вас о внесении изменений в Декларацию о рисках (Раздел 11 Договора на брокерское обслуживание) – Договор на брокерское обслуживание дополняется пунктом 11.12:«Настоящим Брокер уведомляет Клиента о налоговых рисках, которые несет Клиент в случае подачи поручения на заключение сделки купли-продажи облигаций. Если Брокером по поручению Клиента заключена указанная сделка и по какой-либо причине (требования применимого законодательства, условия самой сделки, обычаи делового оборота, применимые к указанной сделке и регулирующие исполнение обязательств по ней), одна сторона (Клиент) обязана передать другой стороне полученный доход (денежные средства, ценные бумаги) — Брокер, действующий в качестве налогового агента Российской Федерации в соответствии с Главой 23 НК РФ, будет обязан удержать со счета Клиента необходимые суммы налогов, которые в связи с особенностями налогообложения доходов в Российской Федерации могут превысить ожидания Клиента (в части суммы обязательных к уплате налогов) и изменить полученный по такой сделке финансовый результат. Кроме того, необходимо учесть, что если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу (п. 1 ст. 210 НК РФ). При подаче поручений на заключение указанных сделок Клиенту необходимо учитывать данное уведомление, а также планировать свои инвестиции в соответствии с особенностями налогообложения в Российской Федерации».

Доход по облигациям освободят от подоходного налога

- 01 июля 2016, 15:06

- |

Для предприятий такое решение принято. Мы снизим ставки для предприятий, которые вкладывают в корпоративные облигации. Эти ставки будут сопоставимы с тем уровнем, который сейчас есть для депозитов»,— заявил министр финансов РФ Антон Силуанов, выступая на XXV Международном финансовом конгрессе. — Для населения такие же решения подготовлены и будут реализованы в осеннюю сессию работы нашего парламента. С тем, чтобы население, которое сегодня вкладывает свои накопления в облигации, платя с этого подоходный налог, было от него освобождено.Набиуллина:

Уровень налогообложения не должен влиять на принятие решения, куда вкладывать сбережения. Цель данной инициативы — наполнить небанковский сектор финансовыми ресурсами, что является одним из ключевых направлений работы Минфина.

Рынок облигаций хотя и развивается, но, конечно, потенциал развития облигационного рынка гораздо больше, чем есть он сейчас. Если взять, например, долю банковских активов к

( Читать дальше )

облигации "Сибирский гостинец" нужен совет!

- 29 июня 2016, 23:33

- |

Всех приветствую!!!

Никогда не занимался облигациями кроме ОФЗ. Но тут появилось интересное предложение у моего брокера: http://ru.cbonds.info/news/item/834601.

Компания «Сибирский гостинец» размещает облигации с доходностью около 17%, неплохо, но встает вопрос надежности эмитента.

Одно дело ОФЗ — надежность государства, А тут коммерческая компания далеко не первого эшелона.

В связи с этим, у меня возник ряд вопросов. Если найдутся люди имеющие опыт работы с коммерческими облигациями, буду благодарен за помощь.

И так:

1) Эмитенту присвоен Рейтинг А — это хорошо, но ничего не значит по большому счету?

2) За два года акции компании сильно потеряли в стоимости, вообще это как отражается на облигациях?

stocks.investfunds.ru/stocks/3859/

3) Облигации размещаются на срок 3 года. «Ставка купона: 1-3 купоны – 17% годовых, 4-6 купоны — ставку определяет эмитент» А есть возможность получить первые 3 купона, а потом продать эти облигации?

4) И в целом какие риски несет в себе приобретение таких облигаций и каким образом они просчитываются?

Лайфхак для тех - у кого есть вторая квартира (альтернатива ренте)

- 27 июня 2016, 16:52

- |

Лайфхак для тех - у кого есть вторая квартира (альтернатива ренте)

Итак приступим:

1-ый вариант:

Допустим Вы живете в Мск и у Вас есть одна квартира в которой Вы обитаете — и вторая квартира, которую сдаете.

Предположим, что стоимость Вашей квартиры = 10 млн. руб., двушка (территориально между третьим кольцом и МКАДом; далеко от метро, но ближе к центру или близко к метро, но ближе к МКАДу).

Сдаете ее за 50 тыс. рублей (Предположим, что это идеальный вариант, когда целый год жильцы платят вовремя и квартира не простаивает).

Итого сумма выплат за год = 50 тыс. * 12 = 600 тыс. руб. или 6% годовых.

2-ой вариант:

Продаете квартиру за 10 млн. руб. и вкладываете в ОФЗ под 9,5-10,5% годовых (тут уже зависит на какой срок разместите свои сбережения).

Итого имеем 1 млн. руб в год или 10% в год (при этом не надо беспокоиться о сохранности имущества и ездить раз в месяц выбивать бабло)

Кто какой вариант выбирает?!

Осталось только с*****ть честно отжать заработать непосильным трудом 10 лямов ))))))

Зарабатываем вместе ( еженедельный обзор)

- 27 июня 2016, 12:36

- |

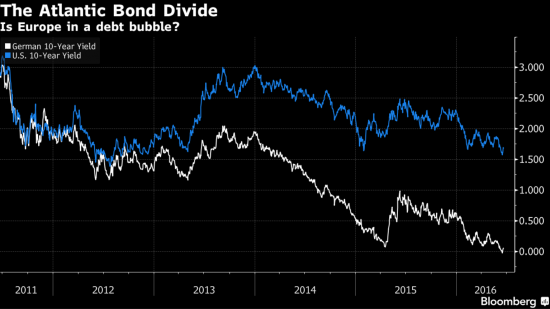

Пенсионный фонд Дании: нет сомнений, на рынке облигаций - пузырь

- 22 июня 2016, 16:10

- |

На рынке гособлигаций Европы сформировался пузырь из-за искусственно заниженных в результате количественного смягчения процентных ставок. Не могу сказать, насколько переоценены эти бумаги, но у нас нет сомнений, что мы имеем дело с пузырем.

http://www.bloomberg.com/news/articles/2016-06-21/the-83-billion-danish-fund-preparing-for-a-european-debt-bubble

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал