облигации

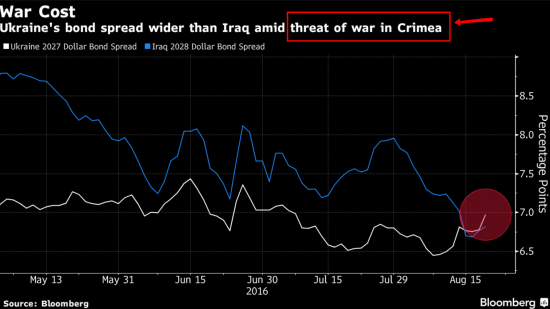

Bloomberg опять пишет про угрозу войны в Крыме

- 19 августа 2016, 15:21

- |

Блумберг причем пишет, что причина этого — якобы вчерашнее прежупреждение Петра Порошенко о возможной агрессии со стороны России.

Ситуация накалилась после того, как Россия обвинила Киев в отправке террористов в Крым, которые убили двух спецопов, — пишет Блумберг.

http://www.bloomberg.com/news/articles/2016-08-19/ukraine-invasion-threat-pushes-bond-spread-above-iraq-s-chart

- комментировать

- Комментарии ( 4 )

Рубли или ОФЗ? Недавно был пост Юлии Афанасьевой, в котором, в частности, она утверждает что, лучше деньги прятать в ОФЗ, прикрыв их защитой от роста доллара. Чем это лучше?

- 18 августа 2016, 07:23

- |

Долгосрочный анализ рынков

- 18 августа 2016, 01:43

- |

( Читать дальше )

Лохотрон по-американски

- 16 августа 2016, 14:55

- |

Бывший главный стратег Morgan Stanley Грегори Питерс назвал текущую ситуацию на долговом рынке сюрреалистической. Сложно не согласиться. Никакой связи с фундаментальными факторам уже нет и в помине, а главными драйверами на рынке выступают центральные банки. Это действительно так: они только наращивают и наращивают стимулы, и все эти деньги идут на финансовые рынки, в первую очередь, конечно, долговые.

Инвесторы не особо задумываются о надежности заемщика. Они просто смотрят на то, может бумага дать какую-то доходность или нет. Впрочем, вполне возможно, это еще не конец. Если Федрезерв провалит свою затею с повышением ставок, а вероятность этого крайне велика, то скупка облигаций усилится, а доходности соответственно пойдут вниз.

( Читать дальше )

Итоги первого года ИИС.

- 15 августа 2016, 16:20

- |

Решил подвести итоги первого года управления активами в рамках индивидуального инвестиционного счета. Решил сделать это именно сейчас, т.к. получил денежных средств на счет (возврат налога), а так же в сентябре прошлого года я начал заводить деньги на ИИС. Таким образом, временной интервал получается примерно год и все необходимые процедуры в рамках ИИС закончены. Можно подвести промежуточные итоги и определить дальнейшие действия.

Идея открытия ИИС себя оправдала. Итоговая рублевая доходность составила почти 31%. Я считаю это не самым плохим результатом. В портфеле у меня есть акции и облигации. Общая дивидендная доходность получилась чуть больше 5%. Дивиденды поступают на отдельный счет и их можно реинвестировать, купоны сразу попадают на ИИС. Возврат налога составляет 13% от вложенной суммы.

Индекс за это время вырос примерно на 15% и обогнать индекс набором бумаг (без учета дивидендов) мне не удалось. Это обусловлено как наличием в портфеле ОФЗ, так и несколькими не очень прибыльными идеями. Но в то же время, мой портфель не сильно уступил индексу.

( Читать дальше )

Bank of America: ждите краха рынка облигаций

- 15 августа 2016, 00:10

- |

What a fuck is going on with the bond market?Банк говорит, что рынок бондов взорвется, если центробанки будут повышать процентные ставки. Но продавать бонды сейчас — это все равно что продавать доткомы в 1999 году. Аналитики Bank of America думают, что в 2017 инвесторы все-таки переключатся с финансовых активов на реальные, типа сырья.

Goldman Sachs:

рост ставки ФРС на 1пп приведет к потерям держателей глобальных бондов на $1 трлн

На этой неделе также J.P. Morgan Asset Management написал:

( Читать дальше )

Стоит ли сейчас вкладываться в облигации/евробонды на перспективу 2-3 года? Рассматриваю ОФЗ, но есть ощущение, что в банке те же самые 10% годовых получишь, да еще и со страховкой капитала.

- 14 августа 2016, 15:13

- |

Текущие торговые сигналы и ситуация на рынке

- 11 августа 2016, 12:09

- |

Серебро продемонстрировало быстрый рост, но не зацепило нашу отложку на покупку. Вместо этого, мы фиксировали прибыль в размере +100 пунктов! по фьючерсному контракту S&P500. Сегодня предлагаем открыть покупку по нефти марки WTI (41,05).

Ключевые события вчерашнего дня крутились вокруг рынка нефти. ОПЕК отчитался о рекордном объеме добычи в картеле из-за роста активности со стороны Ирака (+74 000 баррелей в день). Иран наоборот, продемонстрировал скромный рост добычи (+10 000). Помимо этого, была отчетность от Минэнерго США, где, несмотря на рост запасов нефти, наблюдалось солидное сокращение запасов бензина и дистиллятов.

Удивительным выглядит реакция рынка, что, несмотря на такие данные, нефть упала резко в цене. Основную причину называют рост запасов иных нефтепродуктов – авиатоплива и пропана. Но добыча в США упала на 15 000 баррелей в день за последнюю неделю.

Важной новостью выступает сегодняшнее сообщение от Банка Англии, который столкнулся со сложностью покупки нового пакета гособлигаций. Причиной называют малый объем предложения со стороны пенсионных фондов, что уменьшает вероятность дальнейшего смягчения монетарной политики банковским регулятором.

( Читать дальше )

Российские налоговики придумали как содрать деньги с банков-держателей евробондов

- 05 августа 2016, 12:40

- |

НКД — это процент

Банки должны раскрыть кто именно распоряжается НКД

Если информация не раскрыта, то весь НКД будет обложен налогом на прибыль по ставке 20%.

Было уже 2 прецедента начисления налога по НКД для 2 банков через Арбитражный суд Москвы:

- Газпромбанк

- Ханты-Мансийский Банк Открытие

- покупка евробонда

- выплата НКД

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал