SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Lukasus

Долгосрочный анализ рынков

- 18 августа 2016, 01:43

- |

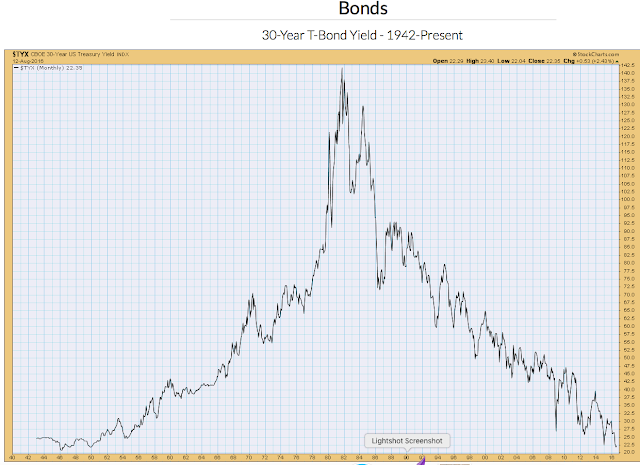

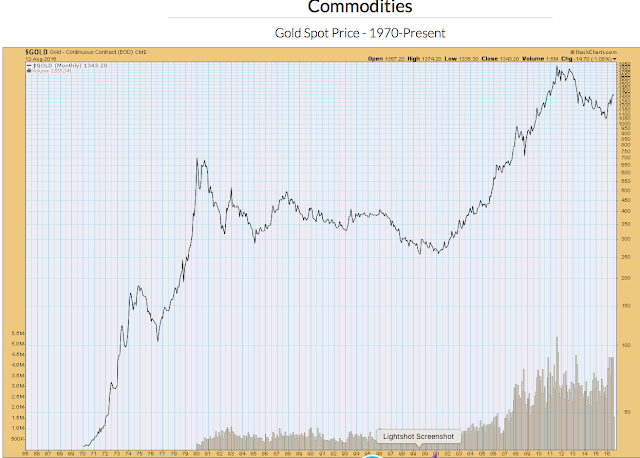

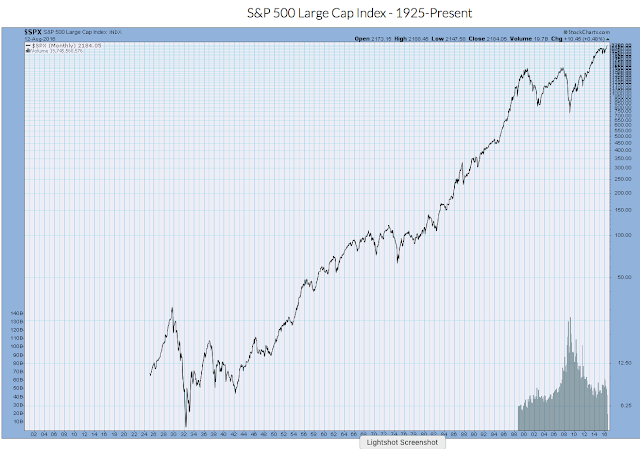

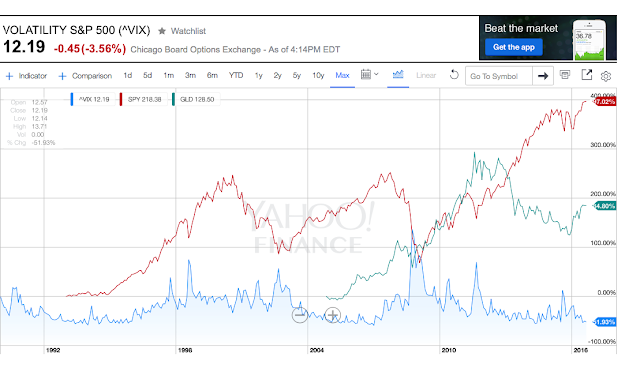

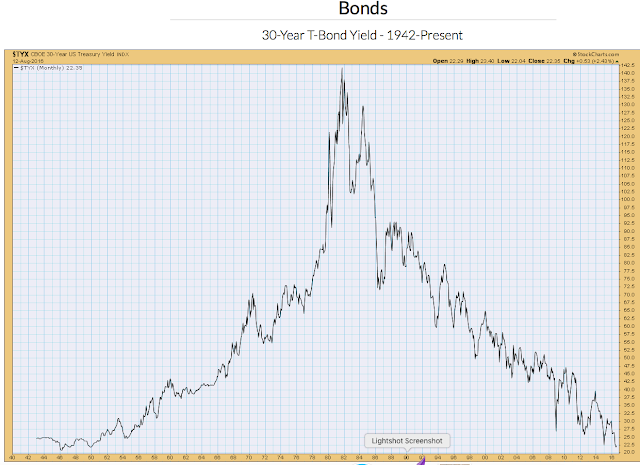

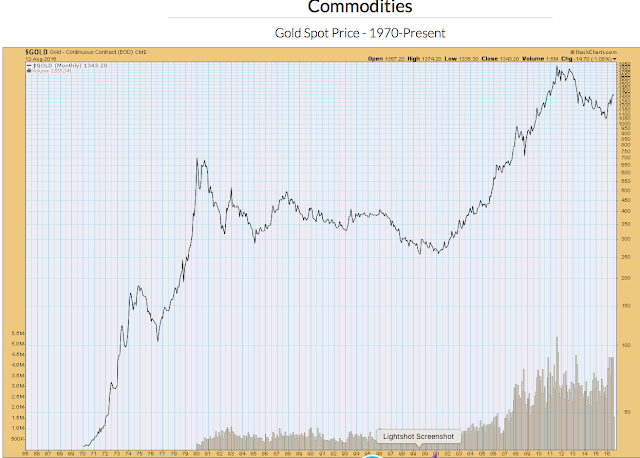

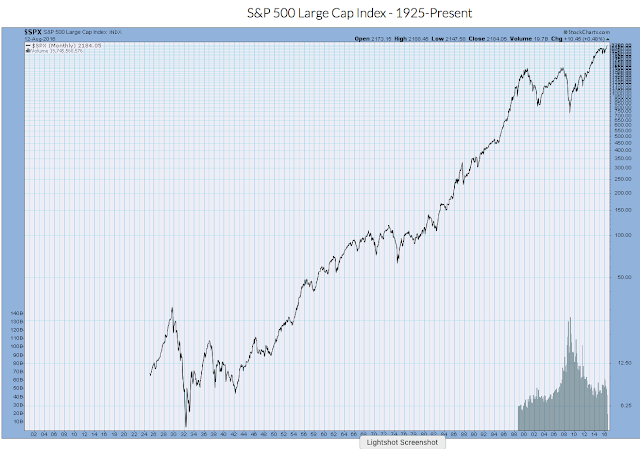

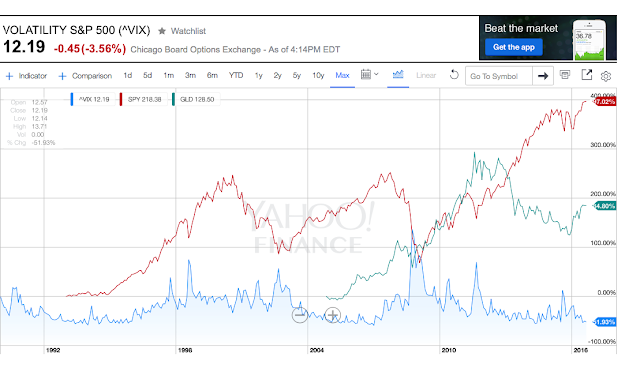

Рассмотрим длинные циклы на ключевых рынках. Сначала рассмотрим рынок 30 летних облигаций, как наиболее чувствительный к изменению базовой ставки ФРС. Видим два периода — период высоких ставок и дорогих денег с 1960 года по 1982 год. Назовем это «периодом дорогих денег». Дале с 1982 года по настоящее время длится период низких ставок или «период дешевых денег».Итак, имеем период дорогих денег 1960 — 1982 и текущий период дешевых денег 1982-2016. Теперь наложим эти периоды на график рынка акций, представленного индексом широкого рынка S&P500. Период дорогих денег 1960 — 1982 совпадает с стагнацией на рынке акций. Что логично — дорогие деньги сначала идут в экономику, а потом что останется — на рынок акций. Период дорогих денег совпадает с периодом стагнации на рынке акций. Далее рассмотрим период дешевеющих денег 1982-2016. Деньги все более дешевые и поэтому все больше вкладываются в рынок акций. Мы видим совпадение с мощным ростом рынка акций, который длиться до сих пор. На данный момент мы имеем максимумы на рынке акций. Нетрудно увидеть, что цикл дешевых денег достиг минимума по рынку облигаций 40-х годов.Ставки на рекордных минимумах. Возможно два варианта: 1) удерживание рекордно низких ставок2) начало цикла повышения ставок. В первом случае, вероятно, продолжиться рост рынка акций, во втором случае, начнется цикл стагнации рынка акций. По сути, все зависит от решений ФРС. ФРС пока начал повышение ставок, однако приостановил очередное повышение ставки. Почему вариант удерживания низких ставок бесперспективен? Глядя на отрицательные ставки по депозитам центральных банков в Европе и видя динамику ВВП Европы, мы видим, что монетарное стимулирование достигло своего предела эффективности. Устойчивого роста ВВП не наблюдается, но растут риски банковской системы. Япония еще дальше пошла по этому пути и результат тот же. Основная причина этого — резкое уменьшение скорости обращения денег ввиду избыточного их количества. Выход для устойчивого роста остается только один - повышение ставок до оптимальных значений. Это, конечно, приведет к обвалу перегретого рынка акций и рынка облигаций. Но в долгосрочной перспективе, это нормализует обращение денег и станет базисом для устойчивого экономического роста. Финсектор после это займет свое скромное обслуживающее место в экономике. Теперь посмотрим на поведение инвесторов. Рынок золота как резервная инвестиция показывает снижение спроса и аппетит к риску с 1981 по 2000. C 2000 золото выросло до максимумов 2011-2012. Далее золото снижается, показывая рост аппетита к риску и это подтверждают новые абсолютные максимумы на рынке акций. Максимальные аппетиты наблюдаются и на рынке облигаций. Этот ярый оптимизм на двух рынках особо опасен и уязвим для обвала. При обвале рынков один выход — выходить в кэш. Перелив уже не возможен. Стагнация 70х- начала 80х по характеру в чем -то похожа на текущую стагнацию 2000 — 2013г. по форме «расширяющийся треугольник». Однако в 2013 году были пробиты максимумы. Но топливо для устойчивого очередного 20 летнего цикла на исходе. Мы уже на минимумах с 40 годов по рынку облигаций. Если ФРС все же решиться на удержание рекордно низких ставок то похмелье может оттянуться, но экономика в долгосрочной перспективе получит огромный урон. Перекос в монетарной политике явно виден по замедлению динамики ВВП ведущих стран. И последнее — мы находимся в очередном кластере низкой волатильности по VIX. Такое было перед мощным ростом 90х - 2000х и перед самым резким недавним обвалом в 2009 году. Нас однозначно ждет цикл роста волатильности. Но куда устремиться рынок? Ответ кроется на рынке золота — это домашка ) Удачи в новом цикле роста волатильности!!!)

235 |

Читайте на SMART-LAB:

Клиенты рекомендуют Займер 💚

Клиентская лояльность — одна из ключевых метрик для компаний в сфере услуг. В случае банков и МФО высокая лояльность позволяет экономить на...

13:00

США готовят меры для сдерживания роста цен на нефть

Госсекретарь США Марко Рубио заявил, что Вашингтон разработал программу мер для остановки роста мировых цен на нефть, которую начнут реализовывать...

15:24

теги блога Lukasus

- Apple

- ETF

- EURUSD

- Forex

- HFT

- IPO

- pimco

- QE

- S&P500

- Smart-lab Challenge 2013

- SmartLab Challenge 2013

- VIX

- американская биржа

- банки

- богатство

- боковик

- введение

- видеоблог

- внутридевная торговля

- волатильность

- газ

- Газпром

- грааль

- гривна

- гуру

- деньги

- дефляция

- доверительное управление

- долг

- доллар

- Доллар Рубль

- доллар США

- ДУ

- евро

- ЕС

- ЕЦБ

- заработал

- золото

- инвестирование

- инвестиции

- Китай

- коррекция

- коэффициенты

- кризис

- кризис 2011

- Крым

- Ларри Вильямс

- ликвидность

- мировая экономика

- МТС

- нефть

- Нефть Brent

- Облигации

- оптимизация

- опцины

- опционы

- оффтоп

- падение

- падение рынка

- покупка опционов

- портфель

- прогноз

- публичность

- пузырь

- рейтинг

- россия

- РТС

- рубль

- рынки

- рынок

- санкции

- Система биржевой торговли

- Скальпинг

- снижение

- Сорос

- социальный трейдинг

- стратегия

- торговая система

- торговля

- трейдер

- трейдинг

- тренд

- трендовая система

- Украина

- управление активами

- уровни

- успех

- успех трейдера

- финансовый кризис

- финансовый кризис 2011

- фондовые рынки

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ рынка

- хэдж фонды

- экономика США

- эффективность

- эффективность рынка

- юмор

Автор, а вы кто?