облигации

Облигации ТГК-2

- 17 февраля 2017, 11:18

- |

- комментировать

- ★1

- Комментарии ( 3 )

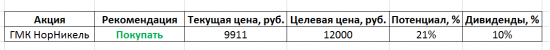

Инвестиционная идея «ГМК Норильский никель»

- 16 февраля 2017, 20:12

- |

О компании: «Норильский никель» – крупнейший в мире производитель никеля и палладия, один из крупнейших производителей платины и меди. Помимо этого компания производит побочные металлы – кобальт, хром, родий, серебро, золото, иридий, рутений, а также селен, теллур и серу.

Производственные подразделения группы находятся на трех континентах в пяти странах мира – России, Австралии, Ботсване, Финляндии и ЮАР. Основные российские производственные подразделения включают: Заполярный филиал и «Кольскую ГМК».

Акции НорНикеля обладают значительной ликвидностью, и входят в состав индекса голубых фишек Московской биржи.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб. за период 2006-2016 год.

Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль за 6 месяцев 2016 года составила 88 млрд рублей. Впереди годовой отчёт, если чистая прибыль составит приблизительно столько же, что и за первые полгода, то годовая прибыль будет рекордная за 10 лет, если же хотя бы половина от того что уже заработано, то будет рекордная чистая прибыль за 8 лет.

( Читать дальше )

+4 компании в портфель

- 16 февраля 2017, 16:02

- |

В портфель в феврале совсем на чуть-чуть денег (ИИС счет) пришли 4 компании

Снова я вернулся в энергетику, для того чтобы как-то разбавить портфель, да и несмотря на рост многих компаний в прошлом году на 200-300% сектор все еще очень дешевый

1) ТГК-1 года 3 назад она была у меня в портфеле (около 20% от всего портфеля) и цена была что-то около 0,006р средняя, но результаты тогда не радовали и я вышел с небольшим плюсом, о чем теперь жалею — за прошлый год компания утроилась (((

Но потенциал еще огромный, я думаю с текущих отметок может еще вырасти в 3-4 раза, так что я снова стал покупать

Жду улучшения фин.показателей и дивов в след.годы

2) МРСК Центра — та же история что и с ТГК-1 + возможно будут дивы в этом году неплохие, но больше рассчитываю на рост капитализации в будущем, очень дешево, потихоньку буду прикупать (+ такой момент когда купил всяких тяжеловесов по 1000-2000-3000р за акцию, на счету остается 400-500р ни туда ни сюда, хочется еще купить какую-нибудь компанию, а денег не хватает — МРСК очень подходит на остатки купить :) Чем не аргумент?

( Читать дальше )

Ипотека vs облагиции

- 13 февраля 2017, 21:23

- |

Всех приветствую.

Сегодня хотелось рассмотреть один теоретический вариант приобретения квартиры.

Вероятнее всего в расчетах есть ошибка и интересно было бы её найти или определить неучтенные риски. Надеюсь на ваши компетентные замечания.

Мы рассматриваем теоретическую ситуацию, что у человека допустим лежит на депозите 5 млн руб. и он собирается приобрести квартиру.

Но он не оплачивает квартиру сразу из этой суммы, а берет ипотеку под 12% годовых с первоначальным вносом 1 млн руб. Ипотечный калькулятор рассчитал ему сумму ежемесячного платежа в 44 043 руб, что составляет 528 516 руб в год.

Далее на остаток 4млн руб (-1 млн руб первоначальный взнос) покупаются облигации с доходность скажем 15%. (пример: КрЕврБ-БО9 RU000A0JVC18), что составляет ежегодного купонного дохода 600 000 руб.

Таким образом по окончанию первого разница составляет – 6516 руб, а если учитывать, что квартиру можно и в аренду сдать, скажем за 25 000руб в месяц, то все 293К руб в год дохода.

( Читать дальше )

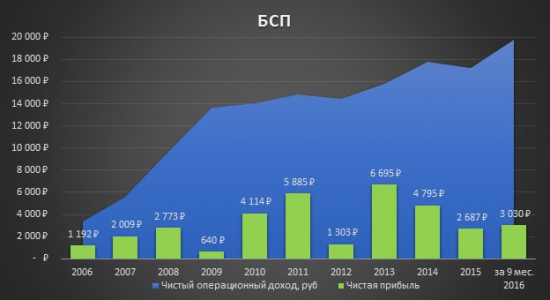

Аналитический обзор банка «Санкт-Петербург» - потенциал 100%

- 13 февраля 2017, 20:30

- |

О банке: Один из крупнейших региональных банков России — ПАО «Банк «Санкт-Петербург» основан в 1990 году. Банк осуществляет свою деятельность на территории Санкт-Петербурга, Ленинградской области, Москвы, Калининграда.

По рейтингу (рэнкингу) российских банков по ключевым показателям деятельности, рассчитываемым по методике Banki.ru с использованием отчетности кредитных организаций РФ, публикуемой на сайте Банка России, Санкт-Петербургский банк входит в ТОП-20 и занимает 18 место.

По народному рейтингу, который строится на основе отзывов посетителей Banki.ru об уровне обслуживания и качестве услуг, банк занимает 18 место.

Также банк входит в ТОП-20 крупнейших банков России по активам в 2016 году и занимает 17 место.

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за период 2006-2016 год. Начну анализ с чистого процентного дохода и чистой прибыли банка.

( Читать дальше )

Итоги недели

- 12 февраля 2017, 20:52

- |

Внешние рынки

Прошедшая неделя была удачной для мировых фондовых рынков. Все три основных американских индекса закрылись на абсолютных максимумах за всю свою историю. Dow Jones Industial перевалил за 20273 п., S&P 500 за 2316 п., а NASDAQ ушел выше 5734 п. Сейчас компании Соединенных Штатов отчитываются за предыдущий квартал и ряду из них удалось показать хорошие результаты, что и поддерживает ралли на фондовых площадках США.

Нефть продолжила колебаться в своем узком коридоре в 53-57 долларов за баррель, закрыв неделю вблизи верхней границы, прибавив в пятницу 1,9%. Основной причиной роста оказалось заявление Международного энергетического агентства о том, что в первом полугодии 2017 г. рынок «черного золота» ждет дефицит предложения, на фоне чего придется залезать в хранилица.

Также поддержали котировки новости о том, что ОПЕК выполнила свои обязательства по сокращению добычи на 90-91%.

Внутренний рынок

( Читать дальше )

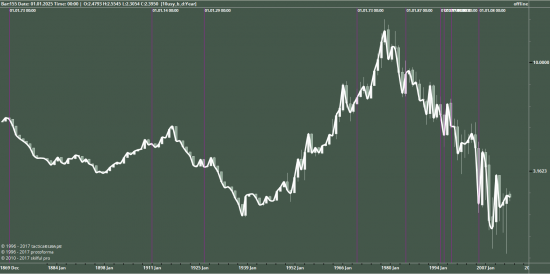

Should Greece default? Ожидаем или нет?

- 12 февраля 2017, 16:40

- |

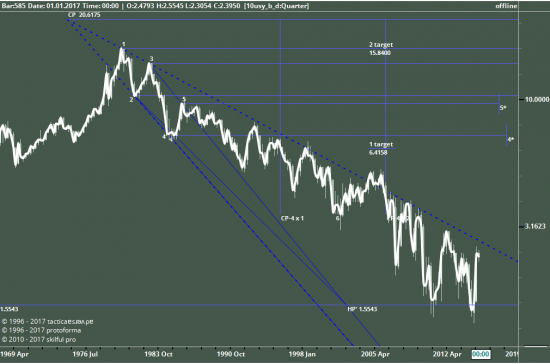

Подтолкнул меня этот пост к исследованию 10-Year Greece Bond Yield, нанёс на график интересные события и видно не вооружённым взглядом, что не будь доходности на таких уровнях не принимались бы те или иные решения (как и интервенции центробанков, у которых триггеровм выступает значение цены, а не наоборот):

Пока цена над глобальной трендовой (на скрине выше) и не пробивает уровень 6,4649 :

( Читать дальше )

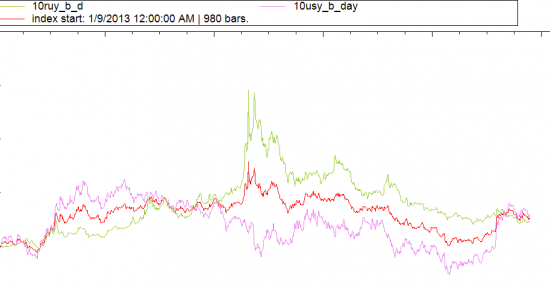

Will Russia interest rates go down in 2017? Доходность российских 10-Year Russia Bond

- 11 февраля 2017, 12:26

- |

По следам поста :

Will us interest rates go up in 2017? Анализ 10-Year U.S. Bond Yield.

Заинтересовался доходностью российских бондов. Могу с большой уверенностью сказать, что ЦБ России продолжит снижать ставку:

Для интереса доходность американских и российских десятилеток вместе:

( Читать дальше )

Will us interest rates go up in 2017? Анализ 10-Year U.S. Bond Yield.

- 11 февраля 2017, 01:30

- |

Немного истории. В статье "Топ крупнейших мировых финансовых кризисов." кратко автор сделал историческую справку. Разместил на историческом графике (история доходности с 1872 года):

Далее от 1981 года (максимальная доходность составила 15,84% по бондам!, золотые денёчки были :)) провёл анализ:

( Читать дальше )

МЕЧИЛОВО: трейдер Коля против трейдера Васи

- 10 февраля 2017, 11:31

- |

Но есть и другие горе трейдеры, которым такая «низкая» доходность просто ни о чем. Они привыкли покупать опционы и удесятерять свои депозиты )))))

Если в предыдущем посте был… ну скажем трейдер Вася… то в этом посте пойдет речь о трейдере Коле.

Трейдер Коля по своей натуре не полный дурак, конечно! Но есть у него одна из губительных черт характера — Коля жадный. Ну не совсем по хардкору, а так… скажем в меру жадный. Коля торговал опционами и в попытках заиметь 1000% годовых слился и чуть было не повесился. Но прочитав пост про трейдера Васю — подумал «Чем я хуже» и начал искать счастье в облигациях. Не ну а что?! А вдруг здесь «авось» прокатит ))))))

Итак Коля открывает Квик. Ранжирует корпоративные облигации (Т+0) по критерию доходность и наблюдает следующую бомбичекую картину маслом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал