облигации

Коротко о главном на 02.03.2021

- 02 марта 2021, 09:57

- |

Даты размещений и кредитная линия:

- «Юнисервис Капитал» 4 марта начнет размещение облигаций с залоговым обеспечением недвижимым имуществом серии 02К объемом 90 млн рублей. Бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. Срок обращения выпуска — 7 лет 9 месяцев (2880 дней). Ориентир ставки купона — 8,8% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

- МФК «Займер» начнет размещение дебютного выпуска классических облигаций серии 01 объемом 300 млн рублей 4 марта. Срок обращения выпуска — 3 года. Ставка купона установлена на уровне 12,75% годовых, купоны ежемесячные. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента через три года после начала торгов.

- «ПР-Лизинг» подписал соглашение с ПАО «Сбербанк России» об открытии невозобновляемой рамочной кредитной линии на 300 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Интервью Романа Макарова (МФК "Займер") Тимофею Мартынову

- 01 марта 2021, 14:41

- |

Завтра 2 марта в 12-00 проведем онлайн-интервью Романа Макарова, генерального директора МФК «Займер»

Командовать парадом будет Тимофей Мартынов.

Если у Вас есть вопросы к «Займеру», к размещению его облигаций — присоединяйтесь!

( Читать дальше )

Коротко о главном на 01.03.2021

- 01 марта 2021, 13:06

- |

Новые выпуски, ставка и кредитные рейтинги:

- «Продкорпорация» планирует открыть книгу заявок по пятилетним облигациям серии 01 на сумму не менее 5 млрд рублей в марте. Купоны полугодовые. Ориентир ставки купона будет объявлен позднее. По выпуску предусмотрена амортизация: по 25% от номинала в даты окончания с 7-го по 10-й купонный период. Тип размещения: букбилдинг на Московской бирже и подписка на KASE.

- Облигации с залоговым обеспечением недвижимым имуществом «Юнисервис капитала» серии 02К объемом 90 млн рублей в Третий уровень котировального списка Московской биржи. Присвоенный регистрационный номер 4-02-00534-R. Ценные бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов.

- НРА присвоило кредитный рейтинг «Нафтатранс Плюс» на уровне «В-|ru|» со стабильным прогнозом.

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). На развивающихся рынках преобладают распродажи

- 01 марта 2021, 12:57

- |

Обзор российского рынка

На прошлой неделе долговые рынки ЕМ продолжили находиться во власти распродаж на фоне ускорившегося роста доходностей средне- и долгосрочных US Treasuries. Российские дальние суверенные евробонды нарастили в доходности 22-25 б. п. за неделю, в результате чего на суверенной кривой стала доступна доходность в 3,8%.

Достижение ценовых минимумов сопровождается оттоками средств из крупнейших ETF, ориентированных на номинированные в твердых валютах облигации развивающихся стран. Часть фондов уже в минусе по итогам первых двух месяцев 2021 года, который, напомним, обещал стать «годом ЕМ».

На фоне потерявших в цене 2-4 фигуры дальних бумаг, потери российских евробондов с дюрацией менее 5 лет оказались умеренными – в среднем около 20 б. п.

Кроме сравнительно невысокой дюрации (2,5 года), держать удар российскому рынку евробондов до недавних пор частично позволял и буфер кредитного спреда. Впрочем, этот ресурс во многом уже исчерпан: средняя величина кредитного спреда индекса российских еврооблигаций BSESTRUU практически достигла уровней, отмечавшихся в канун пандемии.

Алексей Ковалев, аналитик ГК «ФИНАМ»

День и месяц котов пришел!

- 01 марта 2021, 08:26

- |

Дамы и господа! Манул Кот и Клуб Любителей Котов Смартлаба поздравляют вас с 1 марта — первым днем весны и международным днем кошек! Желают вам дивного профита в этом сезоне и чтобы напасти обошли вас стороной…

А на Мосбирже сегодня впервые торги открылись с 7 утра. Но что это за торги такие – ни тебе акций, ни тебе облигаций.… В общем, одно сплошное расстройство. Есть ощущение, что кто-то очень хочет, чтобы «овцы» фьючи туда-сюда гоняли, а они (биржа) комиссию стригли с утра до ночи!!! Тогда им пора о круглосуточном режиме задуматься…

( Читать дальше )

Высокодоходные "мусорные" Облигации ВДО

- 01 марта 2021, 08:24

- |

Рынки и прогнозы (1). Облигации готовы к стабилизации

- 01 марта 2021, 06:17

- |

Рост облигационных доходностей параллельно с ростом инфляции и инфляционных ожиданий стал обсуждаемой темой второй половины прошедшей недели. И в России, и в мире. Еще по итогам четверга я высказывался в пользу продолжения этих тенденций (https://t.me/probonds/5165), а уже сегодня засомневался. Разочарование инвестсообщества настигает долговой рынок быстро и однозначно. И это хороший знак. Облигации, в частности ОФЗ, падали 6, 3, 1 месяца назад, и каждый раз считалось, что их можно покупать. Но в прошедшие четверг-пятницу рыночный консенсус меняет полярность. На рынок пришла осторожность и апатия. А это классическая поддержка котировок. Развернется ли облигационный рынок, в первую очередь, российский в сторону снижения доходностей, открытый вопрос. Однако он вполне готов к стабилизации.

На иллюстрации динамика кривой доходностей ОФЗ на 11 января и на 26 февраля 2021 года (https://t.me/bitkogan/11093)

( Читать дальше )

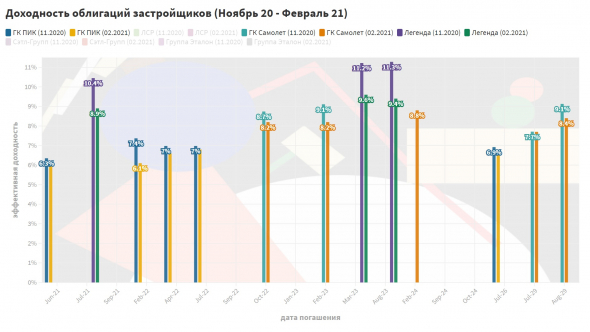

Оценка застройщиков по доходности их облигаций -2

- 27 февраля 2021, 16:31

- |

Прошло 4 месяца с первого поста на эту тему, посмотрим застройщиков, у которых изменилась доходность с нояб20:

Во вторую выборку добавил несколько новых эмитентов: РСГ-финанс (для финансирования КОРТРОС), Апри Флай, «ТД РКС-Сочи» (входит в РКС), Брусника, Талан-финанс (для финансирования ГК ТАЛАН). Если смотреть на их доходность (на конец февраля 21-го), то выделяются Легенда, Апри Флай, ТД РКС-Сочи, Пионер, Брусника и Талан. (см. гистограмму ниже).

С этими застройщиками я бы побоялся работать, хотя последнее погашение в декабре 2023-го, не так долго ждать… А доходность выше 9% мне кажется признаком высоких рисков отрасли-эмитента.

( Читать дальше )

Посоветуйте по базовым вопросам про облигации

- 26 февраля 2021, 21:13

- |

Посоветуйте пожалуйста по новичковым вопросам по облигациям.

1. смотрю список облигаций и вижу что разные выпуски облигаций одного эмитента имеют разную доходность. я могу понять почему у них разные купоны (в разное время выпуска — разные проценты ключевой ставки ЦБ), но как у них может быть разная доходность? по идее рынок свести все доходности к одному числу.

2. смотрю список облигаций и вижу что облигации ОФЗ иногда имеют доходность большую чем доходность частных компаний. какой смысл покупать частные компании если есть ОФЗ с такой же доходностью?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал