облигации

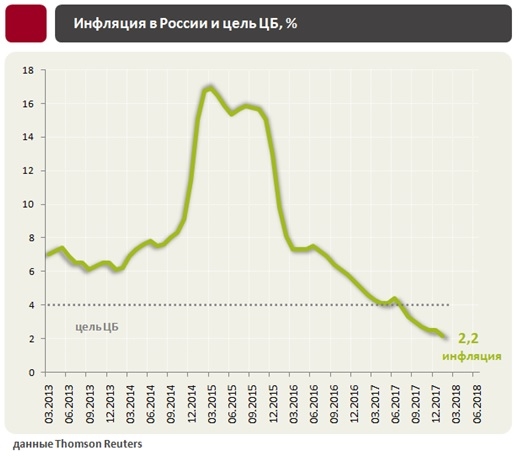

Инфляция и процентные ставки в России. Февраль 2018

- 08 февраля 2018, 12:30

- |

- В середине января инфляция замедлилась до нового исторического минимума 2,2%

- Статистика позволяет ЦБ снизить ключевую ставку до 7,5% на заседании в феврале

- По итогам года инфляция может ускориться до 5,2%, однако это окажет сдержанный эффект на кривые процентных ставок

- К концу 2018 года мы ждем ключевую ставку на уровне 6,75%

Инфляция продолжает замедление

Инфляция в России показывает новые исторические рекорды, достигнув в январе рекордно низкой отметки 2,2% в годовом выражении. Основной вклад в замедление роста цен вносит укрепление курса рубля, а также жесткая денежная политика ЦБ, ограничивающая рост кредитования и денежной массы.

Мы считаем, что ЦБ продолжит снижать ставки в первом полугодии 2018 года, однако сделает паузу во второй половине года из-за ускорения инфляции. На кривой процентных ставок действия регулятора отобразятся слабо, так как ожидания изменений денежной политики уже заложены в текущие долгосрочные рыночные ставки.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 11 )

Какой-то "блудняк" с выпуском 29006 по доходности

- 07 февраля 2018, 14:51

- |

Ставка 8-го купона по ОФЗ 29006 составит 9,12% годовых

[06.02.2018 09:59] FinamBonds Ставка 8-го купона по ОФЗ-ПК выпуска № 29006RMFS устанавливается в размере 9,12% годовых, говорится в информационном сообщении, опубликованном на сайте Минфина РФ. Начисленный купонный доход на одну облигацию выпуска за восьмой купонный период составит 45,48 руб.

Ставка 1-го купона — 10,55% годовых. Купонные ставки по 2–21-му купонам определяются за два рабочих дня до даты выплаты 1–20-го купона соответственно как среднее арифметическое значений ставок РУОНИА (RUONIA) за шесть месяцев до даты определения процентной ставки по 2–21-му купонам соответственно (не включая указанную дату), увеличенное на 1,20 процентных пункта. Ставка полугодового купона на седьмой купонный период составляет 10,61% годовых.

Цена в стакане — 108,4230

КД — 45,48 руб.

(45,48 * 100% ) / 1084,230 = 4,19 * 2 полугодия = 8,38 % годовых

Ну да же, если считать от 100% цены номинала, то 9,096%

Ну ни как не 9,12%

Что происходит на рынках

- 06 февраля 2018, 13:22

- |

Что происходит на рынках

Коррекция, которую ждали весь прошлый год. Триггером к распродаже рискованных активов, прежде всего, акций (commodities пока не сильно пострадали) стал рост доходности US Treasuries, что в свою очередь было связано с улучшающейся экономической картиной во всём мире и, соответственно, растущими инфляционными рисками и увеличивающимися опасениями более быстрого роста ставок в США.

Ещё раз подчеркну – мы имеем дело с коррекцией. Достаточно серьёзной. Но это не разворот трендов и, тем более, не начало кризиса.

Что будет дальше?

• S&P500 упал от максимума почти что на 8% (в моменте было около 12%). Не исключено, что на этом коррекция и закончится. Хотя какое-то время на рынке ещё будет сохраняться высокая волатильность. Рост волатильности — это вообще один из ключевых рыночных трендов в этом году. Коррекции, подобные той, что случилась в последние дни, будут теперь происходить более регулярно.

• Влияние на экономику будет несущественным. Осознание этого факта, что с экономикой и корпоративными прибылями всё в порядке, достаточно быстро приведёт к возобновлению роста акций.

• Treasuries, которые вчера стали традиционной «спасительной гаванью» (доходность UST10, ещё вчера утром превышавшая 2.88%, опускалась ночью до 2.65%; сейчас – 2.76%), вновь начнут снижаться. Я по-прежнему думаю, что 3% не за горами, а на пике цикла может увидеть и 3.5%.

• ФРС продолжит повышение ставок, ближайшее, скорее всего, состоится уже в марте (рынок сейчас оценивает вероятность этого на уровне 70%). После этого до конца года будет ещё 1-2 повышения. Именно то, что и ожидал рынок ещё в прошлом году. Хотя здесь есть некоторый фактор неопределённости, связанный с новым главой ФРС. В своих первых публичных заявлениях на новом посту он делает акцент на поддержке экономики, а это сигнал, что повышение ставок может быть более медленным.

• Для Банка России рост турбулентности – повод для проявления осторожности в снижении ставок. Вероятность того, что в пятницу ЦБ порежет ставку на 50 б.п. снижается. Но в 25 б.п. сомнений практически нет. Наблюдаемая инфляционная картина и слабость экономики должны заставить ЦБ более быстро двигаться в диапазон нейтральной ставки. 6.5% мы можем увидеть не к середине следующего года, как закладывал рынок, а уже к концу этого года.

• Завтрашние аукционы ОФЗ по-видимому пройдут без особого энтузиазма со стороны инвесторов, но серьёзной коррекции на рынке ждать не стоит. Ожидания более быстрого снижения ставки ЦБ будут поддерживать рублёвый долг, хотя возобновление роста доходности базовых активов и будет оказывать сдерживающее влияние.

• С рублём ничего существенного не произойдёт. В ближайшие пару месяцев высокий сезонный профицит счета текущих операций будет поддерживать национальную валюту. Начиная с апреля давление на рубль начнёт возрастать.

• Российский рынок акций возобновит рост вслед за мировыми рынками. Интерес будет сохраняться к сырьевым компаниям, которые с начала года пользуются повышенным вниманием у глобальных инвесторов (одно из серьёзных изменений трендов – в прошлом году materials никому не были нужны, а в этом году в лидерах). В ближайшее время вряд ли будет возможность пополнить портфели по ценам, существенно ниже текущих.

Одним словом, то что произошло в последние дни, пока никоим образом не меняет долгосрочные ожидания.

Подробнее о рынках и экономике в канале MMI: https://t.me/russianmacro

Где отслеживать портфель

- 05 февраля 2018, 09:08

- |

нуждаюсь в совете. Имеются инвестиции в американские ЕТФ, российские ЕТФ, российские акции и облигации.

Хочется иметь инструмент отслеживание всего этого в одном месте.

Варианты:

Гугл портфолио/Яху Финанс — не понимает российские облигации, мало аналитики и инфографики

Эксель — не умеет автоматически подгружать котировки (или я не знаю как это сделать; веб-запрос настроить не получается)

Сайт intelinvest — визуально вроде то что нужно, но по факту имеет не все иностранные ЕТФ в списке, криво рисует графики, ну и в целом не совсем понятно как работает.

Лично мне было бы удобно делать все в экселе, но я не понимаю как

Безграмотное бюджетное правило Минфина. Объясняю и предлагаю свой гениальный вариант

- 02 февраля 2018, 22:34

- |

В среднем Минфин будет каждый месяц иметь профицит 200 млрд рублей (при текущих нефтяных котировках), в год получится 2400 млрд. рублей. Минфин получит, при курсе 56 рублей за доллар, 42 млрд долларов, которые вложит в ценные бумаги США и Европы под смешные проценты. В долларах под 2%, в евро практически под ноль. При этом Минфин активно продолжит занимать на внутреннем рынке в рублях и внешнем рынке в долларах. Под существенно больший процент!!! Особенно в рублях!!!

На внутреннем рынке планируется увеличить долг на триллион рублей. В РФ госдолг постоянно растёт независимо от того профицитный бюджет или дефицитный. Такое длится уже с середины 2000-х. Если так будут делать физические лица (вкладывать под маленький процент и одновременно занимать под больший), то финансовый консультант скажет ему, что он делает неправильно и посоветует правильный вариант.

( Читать дальше )

Информация для владельцев Облигаций АО "Открытие Холдинг"

- 02 февраля 2018, 16:11

- |

Как известно в данный момент Алексей Волков (+2 соиcтца) подали в суд на АО «Открытие Холдинг».

Дело принято, зарегистрировано.

Номер дела А40-2864/2018

Вышла статья. Ведомости.

Требование: признать недействительным ОСВО 10.10.2017

В соответствии со ст.225.14 Арбитражного процессуального кодекса Российской Федерации сообщаем Вам следующую информацию. Волков А.В. обратился в Арбитражный суд г. Москвы к АО «Открытие Холдинг» (ИНН 7708730590, ОГРН 1107746979196, адрес: 115114, г. Москва, ул. Летниковская, д. 2, стр.4) с требованием в защиту прав и законных интересов группы лиц о признании недействительным общего собрания владельцев облигаций серии 05, состоявшегося 10.10.2017г.

Делу присвоен номер

( Читать дальше )

"Российские ЖД" ОАО 32 обл. (RU000A0JSGV0) - высвечивается оферта 2018-07-13: https://smart-lab.ru/q/bonds/RU000A0JSGV0/ На др. сайтах не нашел инфо. по этой оферте, только 13.07.2022: Где правда?

- 02 февраля 2018, 12:53

- |

Знатокам облигаций вопрос...

- 01 февраля 2018, 17:38

- |

У «Ленты» есть облигации погашением в году эдак 2029. Допустим, что в 2020 «Магнит» присоединяет к себе «Ленту». Что будет с указанными облигациями «Ленты» и их счастливыми обладателями? Что это: пролёт, выкуп, принудительное погашение, переименование — ?

Облигационный рынок России евробонды Домодедово

- 31 января 2018, 22:49

- |

ДОМОДЕДОВО ФЬЮЭЛ ФАСИЛИТИС планирует выпустить евробонды на 5 лет.

Это уже второе размещение бондов, так в обращение находятся 5 летнии бонды на общую сумму 10 ярдов.

Конечным беником ДФФ является Каменщиков. Я слышал, что он собирался продавать бизнес, но там, что то не получилось. Зачем бабки понадобились ему сейчас кто в курсе? Я бы купил, но очень страшно второе большое размещение и опять цель займа будет скорей всего как и в рублевых бондах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал