облигации

Сегодня ЦБР примет решение по ставке

- 27 апреля 2018, 10:27

- |

ЕЦБ ожидаемо не стал менять монетарную политику.

Российский рынок акций завершил вчерашние волатильные торги ростом. Индекс РТС прибавил 0,8%, а индекс ММВБ подскочил на 1,4%. Сегодня совет директоров ЦБР рассмотрит вопрос о ключевой ставке. Мы полагаем, что ставка останется прежней, несмотря на исторически низкий уровень инфляции. В условиях неопределенности относительно дальнейших санкций в отношении России регулятор, вероятно, возьмет паузу. ЕЦБ вчера не стал менять учетные ставки, как и ожидалось. На пресс-конференции после заседания президент банка Марио Драги отметил, что ожидает продолжения экономического роста в еврозоне, хотя и с некоторым замедлением. Инфляция, по мнению Драги, в среднесрочной перспективе выйдет на целевой уровень ЕЦБ. Управляющий совет банка оставил в силе план продолжать выкуп активов на 30 млрд евро ежемесячно по крайней мере до сентября, а затем в течение достаточного срока удерживать ставки без изменений. ЕЦБ продолжит наблюдать за развитием ситуации с курсом евровалюты и ее воздействием на инфляцию. В целом комментарии ЕЦБ не содержали ничего нового, поэтому реакция рынков была сдержанной. Индекс Euro Stoxx 50 вырос примерно на 0,6%. Экономика США остается в хорошей форме. Число первичных обращений за пособиями по безработице за прошедшую неделю оказалось ниже прогнозов, а объем заказов на товары длительного пользования в марте, по предварительным данным, увеличился на 2,6%, на 1 п.п. больше, чем ожидалось. Статистика вызвала укрепление доллара, поскольку сильные макроданные добавляют уверенности в том, что политика ФРС будет ужесточаться. Сегодня выйдет оценка ВВП США за 1 кв. 2018 г. По мнению рынка, рост экономики за период составил 2%. Сегодня азиатские рынки торгуются преимущественно в зеленой зоне, исключением является лишь основной рынок Китая. Состоявшаяся историческая встреча руководителей КНДР и Южной Кореи дает надежду на разрядку напряженности в регионе. Фьючерс на индекс S&P500 дешевеет, нефтяные котировки умеренно снижаются. Российский рынок, вероятно, продолжит рост. Мы полагаем, что индекс РТС прибавит утром около 0,5%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ростовщики взывают к справедливости или как "медведи" заломали "Домашние деньги"

- 27 апреля 2018, 10:00

- |

Родиоша Раскольников помер в позапрошлом веке, да и его способ «регулировать» рынок МФО, к сожалению, уголовно наказуем:) Поэтому ЦБ старается как может...

Сразу две хорошие антиростовщические новости для нас и плохие для ростовщиков.

«Домашние деньги» отказались исполнять оферту.

( Читать дальше )

Шаурма выходит на IPO

- 27 апреля 2018, 08:09

- |

( Читать дальше )

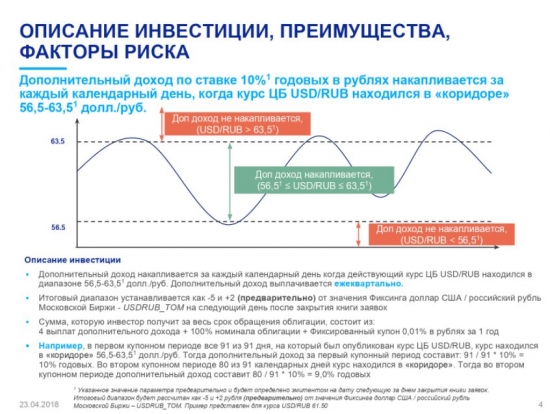

Облигации ВТБ с привязкой валютному коридору

- 26 апреля 2018, 19:39

- |

Сигнал, что будем не в этом коридоре?

Обязательно ли будет катастрофа из-за доходности по десятилеткам?

- 26 апреля 2018, 16:30

- |

Много опасений в финансовых изданиях о грядущем крахе появилось… то Мобиус… теперь ещё эта тема с превышением доходности 3% на американских десятилетках. Но я не помню ни одного обвала о котором бы заранее писали в финансовых изданиях)) Вот, когда я в феврале писал на своём канале, что надвигается глобальная распродажа, когда индекс мос. биржи ставил максимумы, информационный фон был совсем другой. Так что я, конечно, готов ко всему (и сценарий снижения пока базовый), но уже начинаю ещё внимательнее присматриваться к сигналам, которые помогут определить, что прошедшая распродажа на рынках только условно небольшая коррекция (я не только о нашем индексе, но и о США с Европой, и о долларе).

( Читать дальше )

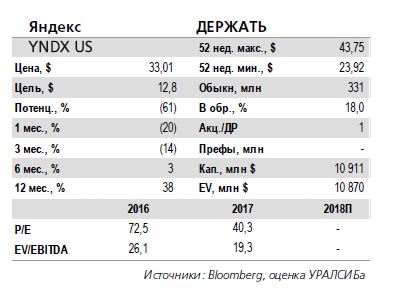

ЯНДЕКС. Результаты за 1 кв. 2018 г. по US GAAP: быстрый рост выручки, но рентабельность ниже ожиданий

- 26 апреля 2018, 10:56

- |

Прогноз роста выручки в 2018 г. повышен.

Вчера Яндекс (YNDX US – ДЕРЖАТЬ) опубликовал отчетность за 1 кв. 2018 г. по US GAAP, которая оказалась незначительно лучше ожиданий по выручке, но хуже них по EBITDA. В частности, выручка возросла на 29% (здесь и далее – год к году) до 26,5 млрд руб. (467 млн долл.), что выше нашего и консенсусного прогнозов на 3,6% и 1,1% соответственно. Скорректированная EBITDA увеличилась на 12% до 6,9 млрд руб. (165 млн долл.), оказавшись ниже нашей оценки на 7,5% и рыночных ожиданий – на 2,2%. Рентабельность по EBITDA снизилась на 4,3 п.п. до 29,0%. Компания при этом увеличила прогноз роста выручки в нынешнем году до 18–32% с 25–30% и прогноз роста выручки в сегменте «Поиск и портал» до 19–21% с 18–20% ранее.

Более высокие, чем ожидалось, общие и административныерасходы негативно сказались на рентабельности.

Выручка Яндекса в сегменте «Поиск и портал» выросла в 1 кв. 2018 г. на 19% до 22,2 млрд руб. (392 млн долл.), доходы сегмента «Электронная коммерция» сократились на 3% до 1,3 млрд руб. (22 млн долл.), а выручка сегмента «Такси» увеличилась на 301% до 3,1 млрд руб. (55 млн долл.). В свою очередь, себестоимость возросла на 26% до 6,7 млрд руб. (118 млн долл.), а расходы на разработку – на 28% до 5,8 млрд руб. (102 млн долл.), что эквивалентно 21,8% от выручки (минус 0,1 п.п.). В то же время общие и административные расходы увеличились на 62% до 8,0 млрд руб. (141 млн долл.), что отразило высокие расходы на рекламу и наем нового персонала и стало основной причиной того, что рентабельность оказалась ниже ожиданий.

( Читать дальше )

НЕФТЯНОЙ СЕКТОР. В США ускорился рост добычи нефти, снизились ее переработка и поставки бензина

- 26 апреля 2018, 10:47

- |

Запасы нефти неожиданно выросли на 2,2 млн барр.

По данным Администрации энергетической информации Министерства энергетики США (EIA), за неделю, закончившуюся 20 апреля, коммерческие запасы нефти выросли на 2,17 млн барр. до 430 млн барр., что выше оценки API (плюс 1,1 млн барр.). Аналитики ожидали, что запасы снизятся – на 2,2 млн барр., по опросу Bloomberg, и на 1,1 млн барр., согласно опросу S&P Platts. Коммерческие запасы бензина увеличились на 0,84 млн барр. до 237 млн барр. вопреки ожиданиям аналитиков (снижение на 0,5 млн барр., по опросу S&P Platts, и на 2 млн барр., согласно исследованию Bloomberg) и оценке API, предполагавшей снижение на 2,72 млн барр. Коммерческие запасы дистиллятов, наоборот, сократились больше, чем прогнозировалось, – на 2,61 млн барр., или 2%, до 122 млн барр. Это минимальный уровень запасов за 175 недель, то есть более трех лет с конца 2014 г.

Рост добычи в 48 штатах превысил диапазон 20–25 тыс. барр./сутки.

Главная причина роста запасов – снижение переработки почти на 1,9% неделя к неделе и на 3,8% год к году до 16,62 млн барр./сутки. Падение переработки нетипично для этого времени года. Кроме того, США возобновили продажу стратегического запаса нефти: его объем сократился на 0,74 млн барр. до 665 млн барр. Добыча нефти в Соединенных Штатах увеличилась на 0,046 млн барр./сутки до 10,59 млн барр./сутки, в том числе в 48 штатах – на 0,033 млн барр./сутки до 10,09 млн барр./сутки. С начала марта еженедельный прирост добычи в 48 штатах (с поправкой на корректировки базового уровня) не превышал 0,025 млн барр./сутки. Таким образом, рост добычи в 48 штатах, по оценке EIA, немного ускорился. Влияние увеличения добычи нефти на ее коммерческие запасы было компенсировано снижением чистого импорта – менее чем на 1% неделя к неделе до 6,14 млн барр./сутки.

( Читать дальше )

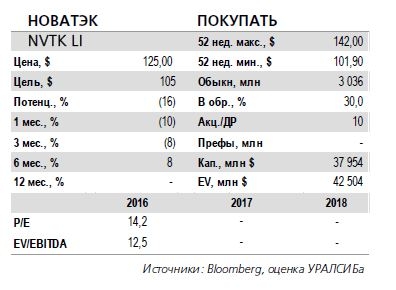

НОВАТЭК. Результаты за 1 кв. 2018 г. по МСФО: рост EBITDA на 8% и снижение СДП на 13% год к году

- 26 апреля 2018, 10:43

- |

EBITDA увеличилась в долларах на 11% год к году.

Вчера НОВАТЭК (NVTK RX – ПОКУПАТЬ) представил отчетность за 1 кв. 2018 г. по МСФО. Выручка выросла на 16% год к году и на 6% квартал к кварталу до 179 млрд руб. (3,15 млрд долл.), на 0,9% ниже нашего прогноза и на 0,7% выше консенсусного. Показатель EBITDA (сумма операционной прибыли и амортизации) увеличился на 7,7% год к году и на 4,6% квартал к кварталу, достигнув 58,2 млрд руб. (1,02 млрд долл.), что на 1,3% ниже нашей оценки и на 2,6% выше рыночных ожиданий. Без учета прибыли от выбытия долей в СП EBITDA составила 56,6 млрд руб. (0,99 млрд долл.). Рентабельность по EBITDA снизилась на 2,5 п.п. год к году и на 0,5 п.п. квартал к кварталу до 32,4%. Чистая прибыль сократилась соответственно на 39% и на 2,9% до 43,1 млрд руб. (0,76 млрд долл.), превысив наш прогноз на 5,2% и консенсусный – на 4,7%.

ОДП, СДП снизились, несмотря на рост EBITDA.

Главным драйвером роста выручки год к году был сегмент природного газа: выручка от его реализации увеличилась на 31% относительно уровня годичной давности до 88,5 млрд руб. и составила 49% от общей (в 1 кв. 2017 г. – 44%). Объем реализованного газа вырос на 8% до 20,3 млрд куб. м. В его составе продажи на международных рынках, в том числе СПГ, оказались равны почти 5%. Продажи жидких углеводородов увеличились только на 4% год к году до 90 млрд руб., поскольку физический объем реализации снизился на 8% до 3,8 млн т. Операционный денежный поток (ОДП) снизился на 1,5% год к году и на 16% квартал к кварталу до 48 млрд руб., несмотря на рост EBITDA. Мы полагаем, что это связано с относительно высоким налогом на прибыль, уплаченным в течение квартала (он увеличился на 45% год к году и на 77% квартал к кварталу до 11,3 млрд руб.), а также отсутствием дивидендов от СП в 1 кв. 2018 г. Капзатраты выросли на 105% год к году до 9,7 млрд руб., СДП снизился на 13% до 38 млрд руб.

( Читать дальше )

ЕЦБ может прояснить сегодня перспективы программы QE

- 26 апреля 2018, 10:28

- |

Запасы нефти в США выросли вопреки прогнозам рынка.

Общий негативный настрой на внешних рынках, заданный еще во вторник снижением американских индексов, а также нисходящее движение цен на нефть и ослабление рубля вызвали вчера падение котировок российских акций. Индекс РТС потерял к концу дня 1,4%, индекс ММВБ почти не изменился. Европейские индексы вчера также заметно подешевели. Индекс Euro Stoxx 50 отступил на 0,7%. Сегодня состоится заседание совета директоров ЕЦБ, и рынок ждет, что банк прояснит перспективы программы количественного смягчения, которая пока действует до сентября этого года. Нефтяные котировки вчера продолжили снижение, которое немного усилилось после публикации данных о состоянии запасов нефти в США. По сообщению американского Минэнерго, на прошедшей неделе объем нефти в хранилищах вырос на 2,17 млн барр., а к запасам бензина прибавилось 840 тыс. барр. Прирост запасов нефти в два раза превзошел оценку API, рынок же, согласно данным, консолидированным агентством Bloomberg, вообще ожидал сокращения запасов на 2,2 млн. барр. Добыча нефти в стране продолжает расти, за прошедшую неделю она увеличилась на 0,4%. В то же время заявление президента Франции Эммануэля Макрона о том, что США, вероятно, выйдут из соглашения по иранской ядерной программе, вернуло цены на нефть к росту. Сегодня котировки Brent колеблются вблизи отметки 74,5 долл./барр. Американский рынок после волатильной сессии завершил день небольшим ростом. Доллар заметно подорожал, а доходность 10- летних UST закрепилась на уровне выше 3%. Завтра будет опубликована оценка ВВП США за 1 кв. 2018 г. Состояние экономики станет важным фактором для инвесторов перед заседанием ФРС на следующей неделе. Хотя на этом заседании не ожидается изменения ставки, данные по ВВП окажут влияние на общую оценку экономических перспектив регулятором, а следовательно, на оценку рынком перспектив повышения ставки в дальнейшем. Азиатские фондовые индексы сегодня двигаются разнонаправленно, котировки фьючерса на S&P 500 не меняются. Российский рынок может немного вырасти при открытии торгов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал