облигации

Американские индексы могут войти в «медвежью» фазу

- 20 декабря 2018, 14:19

- |

Вчерашние торги на американском рынке акций завершились очередным снижением c закрытием дня ниже ключевых уровней поддержки. Кроме того, по индексу S&P-500 действует сильнейший сигнал на шорт из-за дивергенции с RSI на месячном графике.

Возможно, мы сейчас наблюдаем смену фазы американского рынка акций с растущей на падающую — когда снижения акций не будут активно выкупаться, а минимумы по ним будут всё ниже и ниже.

Первоначальная цель снижения по индексу S&P-500 — уровень 2200 пунктов.

Чем это может грозить? Закрытием рынка капитала как для новых публичных компаний (процедура IPO), так и для действующих компаний (процедура SPO, например для TSLA).

Также, на рынке долга может закрыться доступ для значительного круга компаний, у которых неустойчивое финансовое положение и/или избыточный долг (здесь TSLA также хороший пример). То есть вероятность дефолтов компаний повысится.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Инвестиции в Японии за последние 20 лет

- 20 декабря 2018, 13:41

- |

Заинтересовал сценарий Японии, как аутсайдера мирового фондового рынка. Я не эксперт по Японии, всё находил в сети Интернет, поэтому поправьте, если заметите ошибки.

Валюта в Японии.

За 20 лет уводили до 150, а потом снижали до 70. Сейчас курс примерно тот же, что и 20 лет назад.

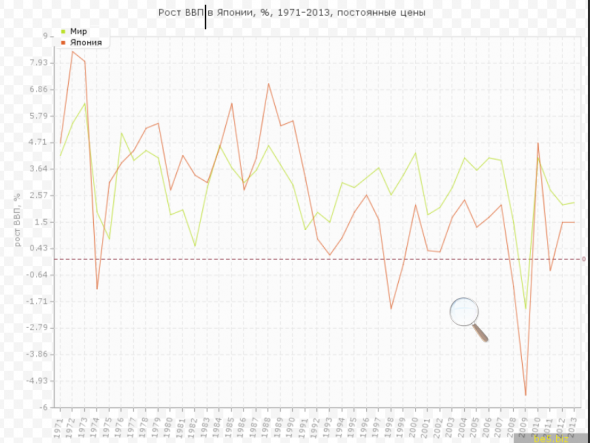

Экономика в Японии.

После экономического чуда конца 80-х, чудеса закончились.

( Читать дальше )

Облигации Мордовии льют

- 19 декабря 2018, 16:56

- |

Доходность на данный момент > 12% годовых.

Напомню, падение Открытия началось именно с понижения рейтинга АКРА

Several charts as a food for thought (краткий обзор происходящего на глобальных рынках)

- 18 декабря 2018, 15:31

- |

- 1. Фондовый рынок(глобальный).

Мировой сводный фондовый индекс (если бы год закончился сегодня) показал бы худшую динамику начиная с 2011 года. Даже 2015 год не был таким брутальным.

( Читать дальше )

Воспоминания биржевого спекулянта. Часть 1. Школа и первые шаги на пути к Олимпу.

- 17 декабря 2018, 20:07

- |

Пока вы будете смотреть смешной для данной сферы деятельности видеоролик (а ля танцы, подвыпившего дяди), я немного поведаю о своей истории.

( Читать дальше )

«Принципы» Рэя Далио. Конспект. Часть 7. Расширение команды. Палка о двух концах. Как мне удалось решить проблему инвестирования

- 14 декабря 2018, 17:20

- |

Команда Bridgewater пополнилась отличным парнем по имени Пол Колман.

Как я спрогнозировал «большую депрессию» В 1979–1980 годах состояние американской экономики было даже более плачевным, чем во время финансового кризиса 2007–2008 годов, рынки тоже отличались более высокой волатильностью. Ниже приведены графики, отражающие колебания процентных ставок и цены на золото вплоть до 1940 года. Как видите, ничего похожего в период до 1979–1982 годов не происходило.

Рис 3-5.

В марте 1981 года я написал статью для рассылки Daily Observation под заголовком «В ожидании следующей депрессии», которая заканчивалась словами: «Судя по величине выданных нами займов, следующая депрессия будет сопоставима или хуже той, которую мы наблюдали в 1930-е годы».

Я изучил данные по госдолгу и депрессиям в ретроспективе вплоть до 1800 года, провел расчеты, и у меня не осталось сомнений, что у порога долговой кризис, который спровоцируют развивающиеся страны.

( Читать дальше )

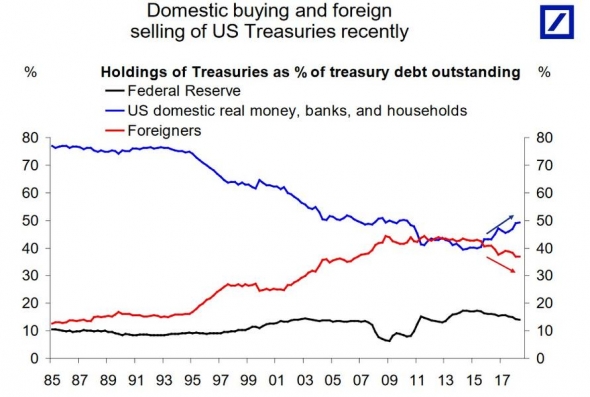

США идет по пути Японии

- 13 декабря 2018, 22:03

- |

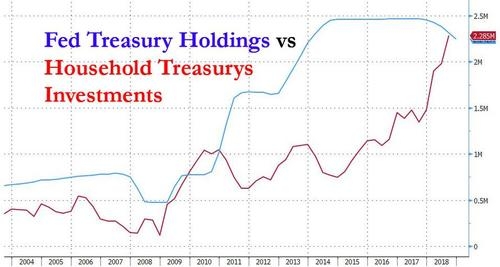

Иностранные вложения в государственные облигации США неумолимо снижаются все последние годы. Все большую роль на рынке госдолга начинают играть резиденты (домохозяйства, банки и нефинансовый сектор — отмечены синей линией на графике):

(Доля владения государственными облигациями США в % от общей величины долга для ФРС (черная линия), нерезидентов (красная линия) и резидентов (синяя линия))

При этом вложения домохозяйств в трежерис по своему абсолютному значению $2,28 трлн (красная линия на диаграмме) превзошли стоимость аналогичных гос. облигаций на балансе ФРС, которая составляет $2,24 трлн.

( Читать дальше )

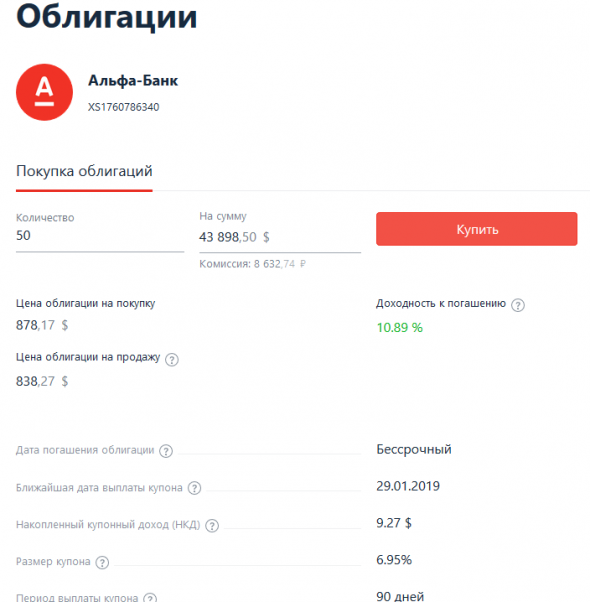

Где подводные камни?

- 13 декабря 2018, 09:04

- |

Зачем Центробанку РФ брать взаймы?

- 12 декабря 2018, 18:30

- |

И невольно задался вопросом: а зачем Центробанку брать деньги взаймы? Зачем организации, которая просто печатает деньги заморачиваться с облигациями и платить по ним купоны?

Кто-нибудь может внятно объяснить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал