обзор рисков финансовых рынков

Ключевые мысли Обзора рисков финансовых рынков ЦБ РФ за октябрь 2025

- 12 ноября 2025, 17:03

- |

Банк России опубликовал свежий Обзор рисков финансовых рынков за октябрь 2025 года. В документе — взгляд регулятора на ситуацию в экономике, долговом и валютном сегментах, а также ключевые тенденции, которые формируют поведение инвесторов.

Ниже — краткие итоги и что из этого следует 👇

1. На долговом рынке России доходности рублёвых инструментов (включая бумаги с фиксированным купоном) продолжают оставаться привлекательными, хотя в октябре наблюдается их постепенное снижение на фоне ожиданий смягчения ДКП.

2. На рынке ОФЗ и корпоративных облигаций отмечается снижение доходностей и сужение спредов. Средняя доходность корпоративных облигаций снизилась до 16,7% годовых (-20 б.п. за месяц). Доходность ОФЗ с сопоставимой дюрацией изменилась незначительно (-4 б.п.)

3. Объём рынка корпоративных облигаций в октябре вырос на 84 млрд руб. и достиг 32,5 трлн ₽, при этом чистый прирост за месяц у нефинансовых компаний составил всего 17 млрд ₽.

4. Суммарная величина обязательств нефинансовых компаний (по кредитам и облигациям) в октябре выросла на 2,2 трлн руб. (+2,3% м/м, преимущественно за счет кредитов), что стало крупнейшим месячным приростом в 2025 году.

( Читать дальше )

- комментировать

- 289

- Комментарии ( 0 )

Обзор рисков финансовых рынков от ЦБ - разбор документа 🤓

- 10 июня 2025, 18:36

- |

В инвест-среде обсуждается новый опубликованный документ:

🎯«Обзор рисков финансовых рынков за май 2025» от ЦБ.

Не обойдем стороной его и мы. Всё по полочкам — для вас.

👉Краткое резюме

• В мае 2025 года на российском финансовом рынке наблюдалась разнонаправленная динамика: рубль укреплялся, доходности облигаций снижались, а рынок акций корректировался вниз.

• Основными драйверами выступили жесткая денежно-кредитная политика, ожидания снижения ключевой ставки и сохраняющаяся геополитическая напряженность.

• Наибольшую доходность показали инструменты с фиксированным рублевым доходом (ОФЗ, корпоративные облигации, БПИФ денежного рынка), а акции большинства отраслей закрыли месяц в минусе.

• Валютный рынок характеризовался минимальным спросом на валюту со стороны компаний и населения за последние два года, что поддерживало рубль.

👉Финансовые показатели и рыночные тренды

• Валютный рынок:

Рубль укреплялся шестой месяц подряд, доллар США к концу мая подешевел до 78,62 руб. (-3,6% м/м), юань — до 10,89 руб. (-2,8% м/м). Спрос на валюту на внутреннем рынке достиг минимума с июня 2024 года.

( Читать дальше )

Вечерний обзор рынков 📈

- 08 ноября 2024, 19:02

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 97,8335

💶 EUR — ↘️ 105,4510

💴 CNY — ↘️ 13,5940

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 1,63%, составив 2 734,56 пункта.

▫️ Банк России опубликовал данные по международным резервам страны на 01.11.2024 г., они составили $631,57 млрд ($633,7 млрд месяцем ранее), включая монетарное золото на $207,699 млрд (рекорд, предыдущее максимальное значение — $199,8 млрд, в сентябре текущего года, уточняют «Ведомости»).

▫️ Сегодня же регулятором опубликован «Обзор рисков финансовых рынков» за октябрь 2024 г. Ослабление рубля связано с покупками валюты со стороны «отдельных нефинансовых компаний» и клиентов банков, продажи валюты со стороны крупнейших экспортеров составили $10,3 млрд (+21% м/м), физики продали валюты на 55,9 млрд руб. Индекс Мосбиржи сократился на 10,4% — продавцами выступили розничный инвесторы (27,4 млрд руб.) и дружественные нерезиденты (9,5 млрд руб.), поддержку оказывали НФО за счет собственных средств (на 43,4 млрд руб.). Объем рынка корп.облигаций (по непогашенному номиналу): 27,3 трлн руб. (+2% м/м). Минфин за октябрь разместил ОФЗ на 113 млрд руб., что составило всего 4,7% плана на IV кв.

( Читать дальше )

Вечерний обзор рынков 📈

- 06 сентября 2024, 19:01

- |

Курсы валют ЦБ на выходные:

💵 USD — ↗️ 89,8225

💶 EUR — ↗️ 99,7156

💴 CNY — ↗️ 12,5387

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,07%, завершив неделю на уровне 2 623,37 пункта.

▫️ Макро. Инфляция в РФ на 2 сентября. Недельная: -0,02% (0,03% н.р.), с начала года: 5,17%, годовая: 8,87%. Резервы РФ на 30 августа: $613,5 млрд ($614,5 млрд н.р.). Денежная масса (М2) в августе: 106,6 трлн руб. (+2,1%). Средняя макс. ставка по депозитам за III декаду августа: 17,488% (17,478 д.р.). PMI РФ в августе, сфера услуг: 52,3 п. (51,1 п. в июле), обрабатывающие отрасли: 52,1 п. (53,6 п. в июле).

▫️ Минфин опубликовал предварительную оценку исполнения бюджета в январе-августе. Доходы: 23 029 млрд руб. (ненефтегаз.: 15 473 млрд, нефтегаз.: 7 555 млрд руб.); расходы: 23 360 млрд руб. (в соответствии с параметрами первичного структурного дефицита). Напомним, с сегодняшнего дня по 4 октября ведомство увеличивает покупку валюты по бюджетному правилу до 8,2 млрд руб. в день (против 1,12 млрд руб. в предыдущем периоде).

( Читать дальше )

Обзор на облигации. Индекс Мосбиржи государственных облигаций.ОФЗ.

- 17 мая 2023, 17:05

- |

🔹 За период 10.05.2023-12.05.2023 Индекс Мосбиржи государственных облигаций (RGBI) скорректировался за неделю с 129,79 до 129,69 (-0,8%).

🔹 Рубль завершил коррекцию после апрельского резкого ослабления курса, укрепившись до уровня 75 руб./доллар США. Это стало поводом для остановки роста цен ОФЗ и корпоративных облигаций. Наклон кривой доходности на ближнем конце весьма крутой, доходности среднесрочных ОФЗ еще выглядят привлекательными, хотя на фоне готовности ЦБ РФ повышать ключевую ставку с покупками можно не торопиться. Годовая инфляция держится ниже целевого уровня 4%, сказывается эффект высокой базы прошлого года после начала СВО.

🔹 Некоторую тревогу вызывает отложенный рост цен импорта из-за резкого ослабления курса рубля в апреле, что снова вернёт инфляцию выше плановых значений. Банк России долго держит ключевую ставку на прежнем уровне 7,5%. Ситуация в российской экономике налаживается, статистика показывает цифры промышленного роста лучше ожиданий. ВВП России может и готов расти сильнее, но в экономике необходимо создать благоприятные условия для внутренних инвестиций в промышленность и науку.

( Читать дальше )

Самое интересное из обзора Банка России: кто покупал и продавал наши акции после начала кризиса?

- 18 апреля 2022, 16:38

- |

Если коротко, то подчеркнул для себя следующее:

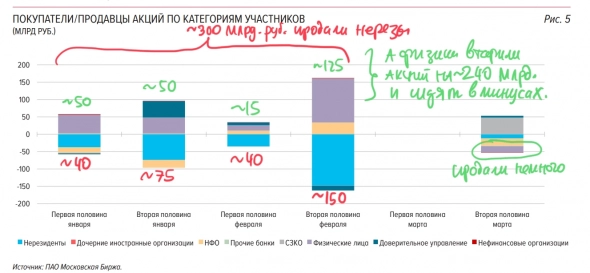

Акции:

👉Основную поддержку рынку в марте оказали системно значимые банки (СЗКО), которые купили акций на 48 млрд руб. Почему они покупали акции — мне лично непонятно, может быть это был Сбер, который решил по заданию ЦБ РФ сыграть роль стабилизатора на рынке. Для Сбера объем небольшой, но рынок, как мы видим, удалось поддержать. Но мы видим, что этот объем в 20 раз ниже, чем обещанный триллион из ФНБ.

👉Основные продавцы были — НФО (21 млрд руб). Я так подозреваю, что это брокера, которые закрывали маржинальные лонги нерезов. Это можно было делать, если это приводило к снижению обязательств.

👉По следующему слайду можно примерно прикинуть, что нерезы насливали акций на ~300 млрд руб с начала года (при общей их позе около 8-10 трлн рубпо текущим ценам). При этом наши физики втарили акций на ~240 млрд, в которых, очевидно сидят в минусах...

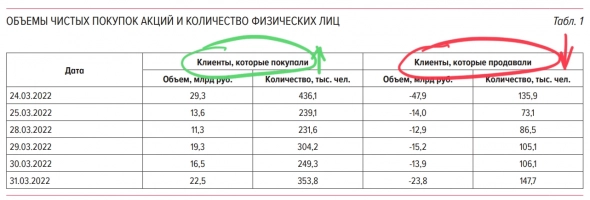

👉После открытия рынка в марте, физики чуть больше акций продали, чем купили… Всего -14 млрд баланс. Продавали больше в начале марта, к концу месяца поток сбалансировался.

👉Средний дневной оборот акциями в марте составил 67 млрд руб. Без учета 24 марта, физики покупали акции на сумму от 11 до 23 млрд руб в день, продавали от 13 до 24 млрд.

( Читать дальше )

Александра Вальд оценка ситуации с розничными инвесторами.

- 28 марта 2022, 01:58

- |

В гостях у главного редактора Finversia Яна Арта — инвестиционный блогер, ведущая инстаграм-канала life_and_invest Александра Вальд — заместитель председателя Экспертного совета при Центральном Банке РФ по защите прав розничных инвесторов, финансист, автор проекта Life And Invest

( Читать дальше )

Рекордные объемы нетто-покупок российских акций розничными инвесторами в октябре — обзор ЦБ

- 10 ноября 2021, 16:21

- |

Розничные инвесторы увеличили свое присутствие на российском фондовом и срочном рынках. За период с апреля по сентябрь 2021 г. доля населения в общих нетто-покупках на рынке российских акций превысила 85%. На рынке фьючерсов Московской Биржи с марта 2020 г. их открытые позиции выросли в 2,9 раза: с примерно 100 млрд руб. до 290 млрд рублей. На срочном рынке присутствует много состоятельных клиентов (с позицией более 10 млн руб.), хотя по количеству инвесторов преобладают клиенты с незначительной позицией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал