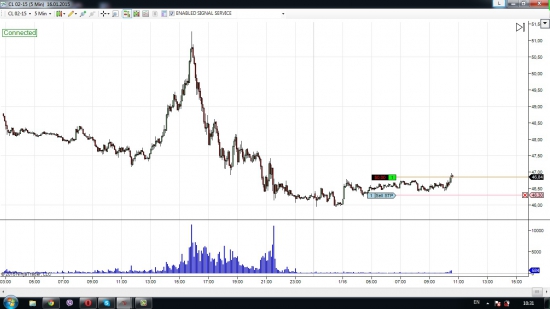

нефть

Скальперам День 160115

- 16 января 2015, 12:39

- |

.................

Ну Поехали))!

.................

.................

Качество записи: В правом нижнем углу окна видео есть «шестеренка». Нажав по которой можно установить HD качество.

.....

- Для анализа текущей ситуации, и торговых рекомендаций используется: Торгово — Аналитическая платформа

- Торговля на Российской Бирже через данную платформу информация: ЗДЕСЬ

- Подписаться на канал Биржевой Трейдер: ЗДЕСЬ

- Материал для самоподготовки: ЗДЕСЬ и ЗДЕСЬ

- комментировать

- ★2

- Комментарии ( 1 )

Нефтяное поле боя

- 16 января 2015, 09:23

- |

Особенно подвержены паническим настроениям те, кто верит в мировую конспирологию и убежден, что нынешнее падение мировых цен на нефть связано не с превышением предложения над спросом, а с происками США и их союзников. По другой версии, инициаторами падения цен стали саудовские принцы, стремящиеся разорить американский сланцевый нефтегазовый комплекс, растущий на глазах. За несколько лет Америка перекроила мировой нефтяной рынок, из страны энергозависимой превратилась в крупнейшего производителя нефти, а в будущем может стать и ведущим экспортером.

«Сланцевую революцию» в США, случившуюся пять лет назад, «Газпром», «Роснефть» и другие российские энергогиганты долго игнорировали, затем критиковали, а теперь предрекают ей скорый закат. Сообщения о запрете властями штата Нью-Йорк на подведомственной им территории фрекинга — технологии бурения скважин методом гидравлического разрыва пластов и особенно о первом банкротстве в «сланцевом бизнесе» компании WBH Energy были широко растиражированы российскими СМИ и вроде бы подтверждали опасения скептиков. Долг компании из Техаса превысил $50 млн, сообщил телеканал NHK, и руководство подало заявление о банкротстве и защите от кредиторов, согласно главе 11 Кодекса США о банкротстве.

( Читать дальше )

Если MegaEuroQE тогда Россия в Лонг!?

- 15 января 2015, 23:18

- |

Значит Франк отвязали от Евро. Ожидаем масштабного количественного смягчения от ЕЦБ и Марио Драги? В таком случае выигрывают все рисковые активы, особенно перепроданные в связи с эффектом низкой базы.

Тут еще и горящий нефтедобывающий ближний восток и север Африки, риски которых постепенно исключали из котировок черного золота, также сворачивание сланцевой добычи из-за потери рентабельности.

Есть все предпосылки к отскоку по нефти, а следовательно, стоит ждать частичного восстановления цен на перепроданные отечественные активы.

Золото видимо развернулось еще в ноябре - начале декабря 2014. Это подтверждается увеличением объемов при развороте и дальнейшем росте цены. Желтый металл - традиционная защита от инфляции. Получается, что фонды ставят на увеличение денежной массы европейской валюты уже с ноября 2014. Отчетливо видно из котировок XAU/EUR и EUR/USD, а теперь и в EUR/CHF.

( Читать дальше )

Тонкости рынка...

- 15 января 2015, 22:45

- |

Недавно в рядах доблестных трейдеров, посему не судите строго за глупый вопрос для знающих впервом посте.

Уже в глазах рябит от заголовков про падающие нефть и рубль… и про то как одно зависит от другого.

Изучая вопрос не могу понять, почему мартовский фьюч на нефть торгуется выше 50$, а при этом мартовский си выше 67?

Ведь если плясать от текущих значений, если нефть выростет, то рубль должен укрепиться...

Почему котировки американских компаний стали похожи на нефть?

- 15 января 2015, 22:32

- |

Какие у Вас есть мысли по этому поводу, какова причина такого явления? (расматриваемый рынок Лондонский/Американский).

Главный индикатор в нефтяной войне

- 15 января 2015, 22:03

- |

Ещё осенью мне повезло наткнуться на любопытную англоязычную статью 2013 года под названием "The 14 Best Stocks For Playing The Great American Shale Boom". Тут указаны лучшие на взгляд редакторов 14 компаний для того, чтобы сыграть на взрывном росте добычи сланцевой нефте. Тут есть явные гиганты, которые имеют сильно диверсифицированный энергетический бизнес: Anadarko Petroleum Corp, Occidental Petroleum Corp, EOG Resources Inc. Последние вообще за последний год показали рост по акциям на 3%, а первые две упали на 5% и 10%. Этих ребят арабы убить уж точно не смогут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал