недвижимость в США

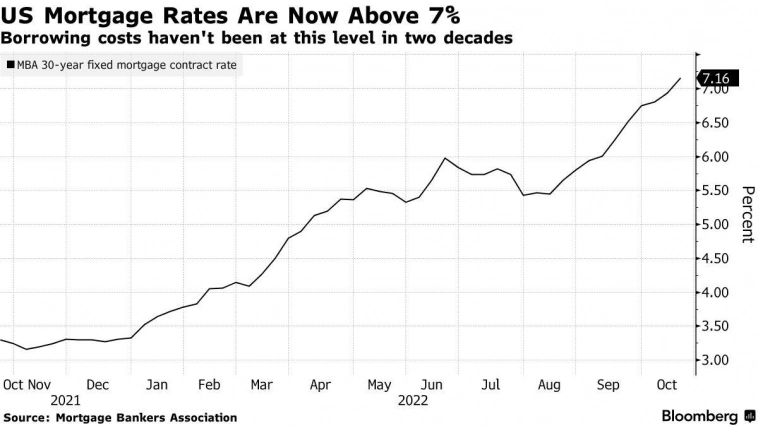

30-летняя фиксированная ипотечная ставка в США превысила 7%, достигнув максимума с 2001 года!

- 28 октября 2022, 12:22

- |

🇺🇸🏗 30-летняя фиксированная ипотечная ставка в США превысила 7%, достигнув максимума с 2001 года (кто бы мог подумать, что у нас ставка по ипотеке будет ниже, чем в Америке). Количество заявок на MBA снова упало до самого низкого уровня с 1997 года.

Исходя из текущей ставки 30-летней ипотеки при покупке среднего по стоимости дома с первоначальным взносом 20% заемщики сейчас должны будут ежемесячно выплачивать банку проценты в размере $2,259 тыс. Это на 75% превышает показатель годом ранее.

Главной причиной повышения стоимости ипотеки — рост базовой ставки ФРС. За последние месяцы американский финрегулятор трижды повышал ее для борьбы с инфляцией. Сейчас ставка ФРС составляет 3 — 3,25%. А самое интересное, что накачивать экономику свежепечатанными долларами сейчас нельзя, ибо тогда инфляция ускориться ещё большими темпами, поэтому мы с вами наблюдаем сокращение баланса Федерального резерва.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

5 признаков того, что жилищный кризис нарастает намного быстрее, чем ожидали многие эксперты

- 24 октября 2022, 18:10

- |

В данной статье с сайта zerohedge.com рассматривается ситуация на рынке недвижимости США. Как известно, положение дел в этом секторе является важным индикатором как текущего состояния экономики, так и будущих перспектив. Можно хотя бы вспомнить кризис 2007-2008, его называют ещё «ипотечным», триггером которого был лопнувший пузырь на рынке недвижимости США. История снова повторяется и схлопывание нового пузыря явно не пройдёт незамеченным рынками, тем более ФРС не собирается прекращать ужесточение ДКП.

Рынок жилья в США находится в абсолютном упадке, но никто не должен удивляться. На самом деле, нас заранее предупредили, что это произойдет. Когда Федеральная резервная система сказала нам, что они будут агрессивно повышать процентные ставки, мы все знали, что это сделает с пузырем на рынке жилья. Было очевидно, что цены на жилье упадут, продажи жилья резко упадут, а строители жилья окажутся совершенно раздавленными. К сожалению, именно это мы и наблюдаем. Но вместо того, чтобы изменить курс после того, как они стали свидетелями всего ущерба, который они причинили, чиновники ФРС настаивают на необходимости еще большего повышения ставок. Так что, как бы плохо ни обстояли дела сейчас, правда в том, что в ближайшие месяцы они станут еще хуже.

( Читать дальше )

Жилищный кризис Америки в действии. 2008 год на пороге

- 07 октября 2022, 19:29

- |

🏗 Мы уже с вами разбирали, что наши застройщики начали «просить» помощи, ибо их сверх прибыли под угрозой, но на Западе тоже всё не просто. Проблемы с недвижимостью нарастают, а это тревожит умы частных инвесторов, которые ещё помнят с чего начался кризис 2008 года. Что мы имеем на сегодняшний день?

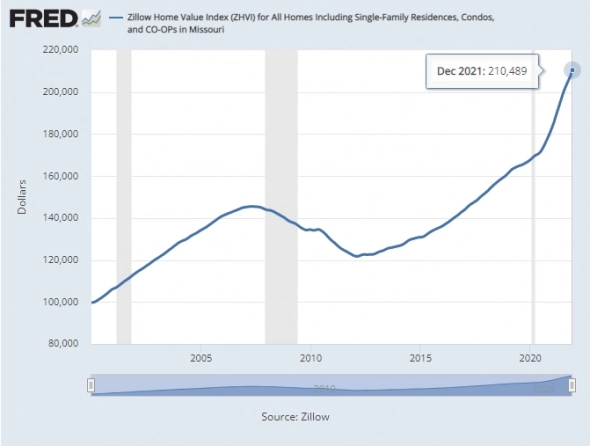

▪️ Цены на недвижимость в США упали впервые с 2012г. А темпы падения этой самой цены быстрее чем во времена финансового кризиса 2008г.

▪️ Средняя ставка по 30-летней фиксированной ипотеке в США 6.75%, а это уже максимум за 16 лет. Два года назад ставка составляла 2.87%.

▪️Заявки на ипотеку в США -40% г/г, а для них это ощутимо.

▪️ Недвижимость в США становится все менее доступной — ее стоимость относительно доходов американцев стремительно растет. Средняя цена нового дома в США составляла $405 тыс. (сейчас $547 тыс.). По факту увеличение ежемесячного платежа на 96 % (с $1343 до $2628).

⚠️ Всё это должно повлиять на финансовое состояние экономики США, а значит и фондового рынка тоже.

Уолл-стрит настроена оптимистично в отношении домостроительных компаний

- 26 августа 2022, 09:23

- |

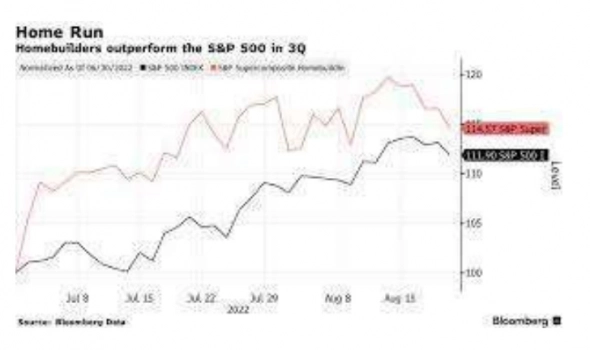

Число новостроек, количество заявок на ипотеку и данные по продажам вторичного жилья на прошлой неделе – все указывает на признаки охлаждения этого рынка на фоне роста ставок по ипотечным кредитам с рекордно низких уровней. Тем не менее, с начала третьего квартала жилищно-строительный индекс S&P Supercomposite Homebuilders вырос почти на 17%, превзойдя подъем индекса S&P 500, увеличившегося на 13% за тот же период.

«По моему мнению в данный момент нельзя утверждать, что сложившаяся ситуация выглядит тревожно» — заявил в интервью Bloomberg Television Том Шапиро, президент компании GTIS Partners, которая инвестирует денежные средства примерно в 80 проектов жилищного строительства по всей стране.

Шапиро добавил, что замедление темпов строительства жилья на самом деле может быть возвращением к нормальному ритму после публикации «невероятно высоких показателей в этом секторе за последние два года».

( Читать дальше )

⚡️ Российские банки запускают "повышенные ставки", обвал экспорта российской пшеницы, рецессия в США (Актуальные финансовые новости на 24.08.22)

- 24 августа 2022, 09:00

- |

Публикуем наш ежедневный финансовый дайджест

на сегодня (24.08.22):

( Читать дальше )

Ещё одна потенциальная "тикающая бомба" экономики США...

- 25 мая 2022, 12:29

- |

💣Ещё одна потенциальная «тикающая бомба» экономики США...

На фоне растущих ставок по ипотеке в США (сейчас уже 5,3%), желающих приобрести домик заметно поубавилось.

Многие, привыкшие к околонулевым ставкам от ФРС, брали ипотеки с плавающими ставками, для них наступает тяжёлое время. Текущие ставки в совокупности с удорожанием цен на недвижимость, вряд ли способствуют к росту сектора.

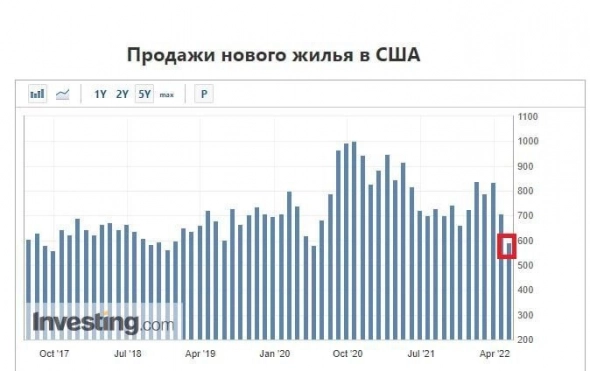

Продажи рухнули к ковидным локдаунам, показывая по апрелю 2-х летние минимумы.

( Читать дальше )

Стоимость и объемы продажи жилья в США

- 25 марта 2022, 10:56

- |

Слева указано количество проданного жилья в тысячах.

Официальных данных за 2021 год еще нет.

В моем телеграмм канале t.me/PortfolioUSA я чаще публикую свои наблюдения относительно рынка и там же вы сможете посмотреть результаты моего инвестирования.

Инвестиции в склады с самостоятельным хранением - как это работает в США

- 02 февраля 2022, 10:18

- |

REIT — это компания, которая владеет и в большинстве случаев управляет приносящей доход недвижимостью, в нашем случае — складской, и называется «REIT с самостоятельным хранением»

Владение имуществом же фактически осуществляется через акции этого самого REIT

По состоянию на декабрь 2020 (других общих данных не нашел), средний годовой доход отрасли самостоятельного хранения составлял 39 миллиардов долларов, а всего площади REIT с самостоятельным хранением насчитывают более 1,7 миллиарда квадратных футов — примерно от 45 000 до 60 000 объектов по всей территории США

Знакомые заокеанские комрады отрапортовали, что REIT с самостоятельным хранением считается в США инвестицией с низким уровнем риска и с хотя небольшой (10-12% в год), но очень стабильной доходностью, во многом потому, что складские помещения, как правило, дешевы в строительстве, обслуживании и эксплуатации

( Читать дальше )

Инвестиции в недвижимость для центров обработки данных?

- 28 января 2022, 13:08

- |

(не финансовый совет)

В США оказывается есть отдельный вид инвестций в недвижимость — REIT (трастовый фонд) недвижимости для размещения дата-центров

Дата-центр — это специально спроектированное здание, состоящее из корпуса, электрических систем, отопления, вентиляция и кондиционирование воздуха, для размещения серверов и жестких дисков чтобы хранить данные (это арендатор привозит туда сам)

Сам же REIT (фонд управления) обеспечивает надежное электроснабжение, температуру и охрану здания, ну и собирает аренду, договор как правило лет на 5-6

По данным International Data Corporation (IDC), потребность в дата-центрах повышается на 25% в год, к тому же IDC считает инвестиции в них низкорисковыми, защищенными от инфляции и рецессии

Однако мне кажется риски всеж есть:

— Рост процентнтых ставок

REIT дата-центров берут много кредитов на строительство, которые после решений ФРС США могут стать дороже

— Риск избыточного предложения

Могут построить много зданий, которые будут никому не нужны и стоять пустыми- самонадеянно опередить спрос

— Экологические риски

Дата-центры потребляют много энергии и воды, изменения климата, шторм и засуха могут повлиять на работоспособность

Крупные ироки с капитализацией (США):

CoreSite Realty — 6,4 млрд$

CyrusOne- 10,5 млрд$

Digital Realty- 44,6 млрд$

Equinix — 74,1млрд$

Как видим денег там немало, а что с доходностью?

Согласно Национальной ассоциации инвестиционных фондов недвижимости REIT дата-центров дают 44,76% общей годовой доходности по состоянию на 31 октября 2021

Перспективы:

В ближайшие годы на рынке может появится все больше устройств с большим объемом данных, ожидается что поставки автономных транспортных средств вырастут с 64000 в 2018 году до 569000 к 2025 году, рынок искусственного интеллекта вырастет с 11 млрд$ до 90 млрд$ к 2025 году, по данным Cisco, ожидается, что трафик центров обработки данных будет расти на 25% в год как минимум до 2023

Это все дает основания повнимательнее присмотреться к акциям REIT дата-центров

Об инвестициях тут https://t.me/invteapot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал