ндфл

Ответ на идеи о введении прогрессивного НДФЛ: наделить матерей правом голосовать за несовершеннолетних детей с целью размыть голоса пенсионеров. Это пойдет и на пользу инвестирования!

- 03 апреля 2024, 12:29

- |

1. Я уже писал, что бенифициар повышения НДФЛ — пенсионное и предпенсионное поколение. Почему?

2. Потому, что этим ребятам уже НДФЛ не грозит; они денег на старость не накопили; они платили НДФЛ по скромной шкале — 13%; они(как поколение) участвовали в развале старой социальной системы; они(как поколение) не смогли обеспечить нормальную пенсию реально достойным военным и послевоенным поколениям и, наконец, не нарожали достаточное количество детей, которые должны обеспечивать это поколение(… — 1965 г.р.)

3. И, естественно, это многочисленная тусовка за повышение НДФЛ, потому как это для них тупо выгодно!

4. И они оказывают давление на власть, заставляя власть принимать нерациональные и неэффективные решение!

5. Контрпредложение: наделить правом голоса на выборах матерей несовершеннолетних детей. Так как дети — будущие плательщики НДФЛ. Причем в экспоненциальном размере: например, за первого ребенка +1 голос, за двух +3, за трех +6 и так далее. Ведь дети — это будущее страны и нации, доколи будущее нации будет определяться пенсионерами и предпенсионерами?

( Читать дальше )

- комментировать

- Комментарии ( 50 )

Другой вариант прогрессивной налоговой шкалы между богатыми и бедными

- 02 апреля 2024, 19:15

- |

В связи с недавними слухами о возможном введении прогрессивной шкалы, я задумался какие налоговые изменения можно было бы ввести, чтобы содрать деньги исключительно с тех людей, у которых есть «лишний» кэш. Для меня самым очевидным нововведением было бы изменение налогов на транспортные средства.

С моей точки зрения сейчас действует абсолютно несправедливая шкала, в которой величина налога зависит от мощности двигателя. Вот какой вариант мне видится наиболее оптимальным:

1. На автомобили, марка которых зарегистрирована в недружественных странах из одобренного государством перечня распространить особую налоговую ставку, указанную в этом перечне. Перечень должен обновляться и дополняться ежеквартально контролирующим органом. Пример перечня:

- Все автомобили марки Ferrari, Lamborghini, Rolls Royce, Mclaren… 30% в год от msrp.

- BMW x5, x5m, x6, x6m произведенные после 2017 года 10% в год от msrp.

- и так далее

( Читать дальше )

Новый налог: прогрессивный налог на потребление

- 02 апреля 2024, 15:54

- |

Налог на потребление подобен налогу с продаж. Последний взымается, когда продают что-то. Он присутствует каждый раз, пока повышается ценность изделия на каждом этапе процесса производства. Поэтому при длинной цепочке перепродаж, цена изделия растёт из-за учёта налога.

Новый прогрессивный налог на потребление предлагает иную схему. Он будет не каким-либо фиксированным процентом или взымаемом на различных этапах производства и не с налогооблагаемого дохода. Он будет выплачиваться раз в год с налогооблагаемого потребления.

Новый прогрессивный налог на потребление может рассчитываться как разница между доходом и расходом на различные вычеты плюс вычет на сбережения. Т.е., предположим, семья из трёх человек получает 100к рублей в месяц. Из них она тратит 15к на коммунальные услуги, оплату детского сада и фитнесс-клуба ещё 10к. Итого 25к. Далее, минимальная продуктовая корзина, допустим, 15к на человека, т.е. на 3-х человек — это 45к.

( Читать дальше )

Респект ФНС

- 02 апреля 2024, 12:12

- |

Оформил сальдирование убытков за 22 год, для чего скачал с сайта ФНС программу и заполнил декларацию за 23 год в электронном виде. Все подтверждающие справки от трех моих брокеров приложил в электронной форме. В самой программе заполнил раздел с заявление на возврат налога. Отправил в наложку через личный кабинет на сайте ФНС. Весь процесс занял около двух часов.

И, о чудо, через пару недель получил на свой счет возврат налога в сумме 108692 р.

Никаких хождений в наложку и сидений в очередях!

Никаких нервов и потерянного времени!

Все супер!

Всем успехов в торгах

в новой реальности.

Повышение НДФЛ, чтоб тут не говорили наши «смартлабовские социалисты» - это всегда КОНФЛИКТ ПОКОЛЕНИЙ (или "Попрыгунья-стрекоза лето красное пропела...")

- 01 апреля 2024, 13:24

- |

1. В пятницу, обозначив в своем посте(https://smart-lab.ru/blog/1002625.php#comment16720921) тему несправедливости введения прогрессивной шкалы НДФЛ я подвергся критике за то, что я якобы разжигаю конфликт поколений.

2. Мой аргумент следующий: поколение 1965 и ранее года рождения(а частично 1970 и ранее):

1.) многочисленно, но само детей не нарожало. Можете посмотреть демографическую пирамиду на 2024 год.

2.) активно жизнедействовало, извините за сленг, в период сравнительного достатка и с «деятельностью» этого поколения связан развал СССР(а кто, простите, отвечать будет, молодняк что ли?). Иными словами само оно на старость не накопило!

3.) целую эпоху платило налог по ставке 13%, то есть ниже предлагаемой молодому поколению

3. Вы понимаете: малочисленное молодое поколение должно содержать многочисленное немолодое поколение, хорошо пожившее, бестолковое с точки зрения накопления на старость себе и всю жизнь платившее НДФЛ по плоской шкале — 13%!!!

( Читать дальше )

⚡ Ошибки в справках НДФЛ в ЛК налоговой исправлены.

- 29 марта 2024, 20:11

- |

Ошибка исправлена!!!

Все заинтересованные лица могут проверить корректность данных в ЛК налоговой.

Введение прогрессивного НДФЛ в аспекте конфликта поколений: стремительно уменьшающееся из-за взросления поколение налогоплательщиков должно содержать все увеличивающееся поколение пенсионеров

- 29 марта 2024, 14:07

- |

1.) не внесли достойный вклад в пенсионный, медицинский и социальный фонды — их возраст накопления пришелся на эпоху развала социальных систем и они — некоторым образом паразиты на шее у производящих поколений;

2.) представителей этого паразитического поколения реально больше в количественном плане они не только не заработали денег на старость, но и детей не нарожали;

3.) большую часть жизни они платили налоги по 13% шкале, причем плоской

Таким образом, получается несправедливость по отношению к молодому поколению. Почему молодое поколение должно их содержать и платить повышенный НДФЛ?

А может более справедливым было бы ограничить размер пенсий, а также медицинских и социальных услуг старшему поколению? И на этом сэкономить? Вместо прогрессивной шкалы НДФЛ?

Прошу ваши плюсы!

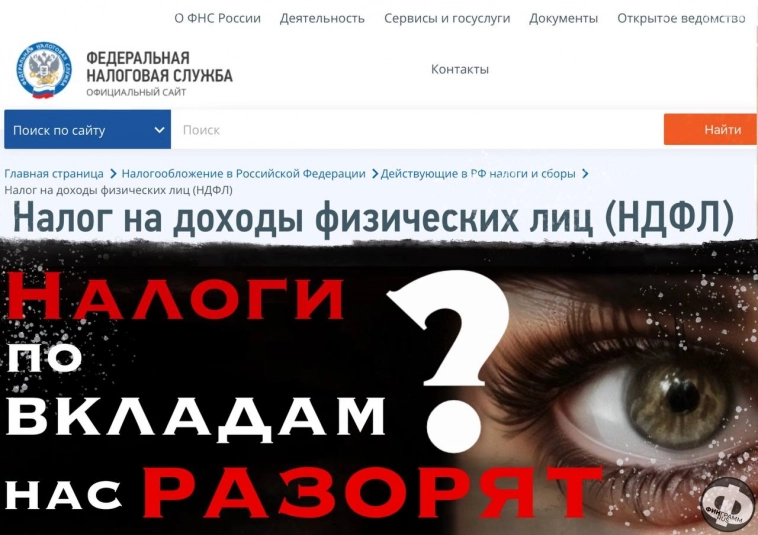

Власти отменяли налоги по банковским вкладам!

- 28 марта 2024, 21:57

- |

Власти отменяли налоги по банковским вкладам, но в 2024 году их придется начать платить.

Мы разобрались, как посчитать и сколько нужно заплатить государству по новым условиям!

ФИНГРАММrus — это молодой telegram канал по финансовой грамотности и инвестициям)

@fingrammrus

В 2024 году вкладчикам ВПЕРВЫЕ начислят НАЛОГ с доходов по вкладам в банках. Полное освобождение и/или льготы от обложения налогом на доходы с вкладов НЕ ПРЕДУСМОТРЕНО.

Расчет налога производится так:

Берется сумма в 1 млн. рублей и максимального значения ключевой ставки Банка России из действовавших за весь 2023 год по состоянию на первое число каждого месяца.

Максимальное значение ключевой ставки на первые числа было в ноябре и декабре — 15%.

Далее берем 1 000 000р. * 15% = 150 000р. это и есть сумма дохода по вкладам физических лиц за 2023 год, которая не будет облагаться налогом.

А вот все, что выше – будьте добры оплатить НДФЛ 13% или 15% в соответствии с прогрессивной шкалой.

( Читать дальше )

Повышение налогов для россиян может иметь ряд последствий. Бедность не уменьшится, а экономика замедлится.

- 28 марта 2024, 15:03

- |

Увеличение налогов для людей с более высокими доходами не только не поможет решить проблему неравенства, но и приведет к ухудшению экономической ситуации. Возможное обновление прогрессивной шкалы налога на доходы физлиц, анонсированное президентом Путиным, вызвало широкий резонанс в обществе. Российские власти могут прибегнуть к такому шагу из-за нехватки средств в бюджете, вызванной снижением доходов от экспорта энергоресурсов и стремлением мирового сообщества к уменьшению потребления углеводородов.

Один из предложенных сценариев включает в себя повышение ставок налога для лиц с более высокими доходами с целью увеличения доходов бюджета. Однако такой подход может иметь серьезные негативные последствия для экономики и населения. Другие сценарии предусматривают либо уменьшение налоговой нагрузки для малообеспеченных граждан, либо сохранение поступлений в бюджет на прежнем уровне.

Анализируя различные варианты налоговых ставок и пороговых значений доходов, Мартьянова и Полбин приходят к выводу, что самый радикальный вариант — установление ставки НДФЛ в 25% для лиц с доходом от 30 тысяч рублей в месяц — приведет к сокращению ВВП и ухудшению уровня жизни.

( Читать дальше )

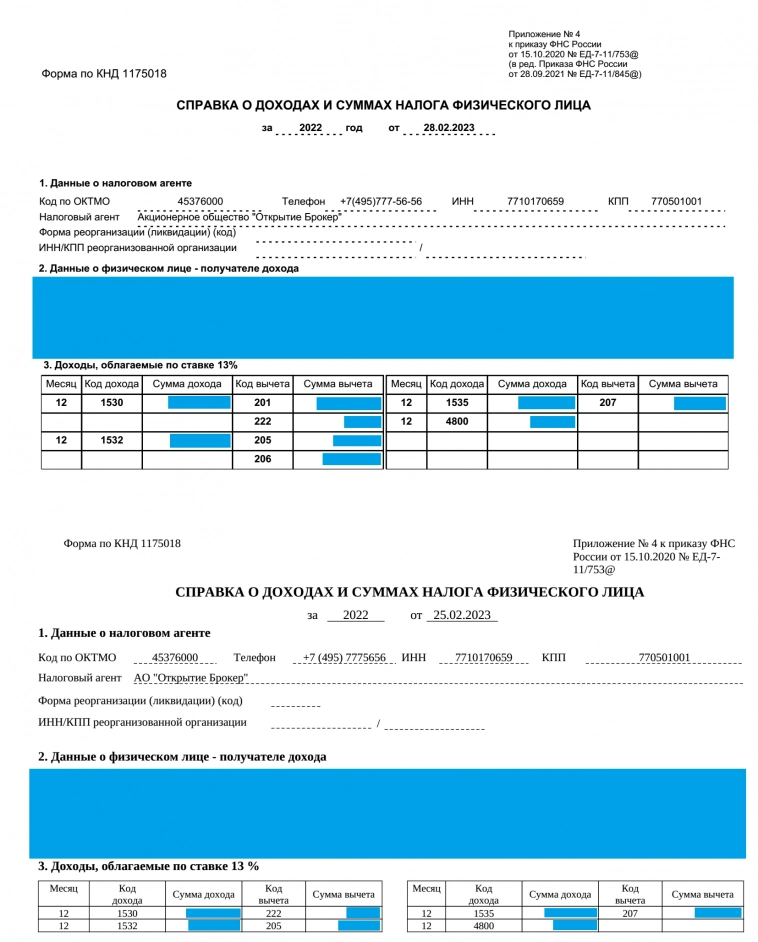

Налоговая издевается! Справки НДФЛ

- 27 марта 2024, 01:28

- |

Произошли изменения в справках о доходах, которые находятся в налоговой, но опять в худшую сторону. Теперь суммы доходов совпадают с брокерами, но исчезли суммы вычетов по кодам 201 и 206 за 2022 год и по кодам 201 и 205 за 2023 год. Проверьте у кого сколько написано в лк налоговой. Эти ошибки могут вылезти потом боком, если сейчас не исправить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал