нафтатранс плюс облигации

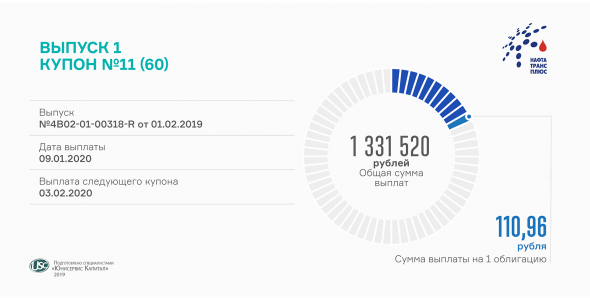

«Нафтатранс плюс» выплатил 11-й купон

- 09 января 2020, 14:07

- |

Сегодня состоялась выплата купонного дохода по первому выпуску облигаций топливной компании (RU000A100303).

Выплата была перенесена со 2 на 9 января. Размер купона — 13,5% годовых, будет действителен еще 1 год. В начале 2021 года компания установит ставку на 25-36 купонные периоды.

Напомним, первый выпуск биржевых облигаций «Нафтатранс плюс» был размещен в феврале. Объем — 120 млн рублей. Номинал облигации — 10 тыс. рублей. Купонный доход в размере более 1,3 млн рублей выплачивается ежемесячно. Срок обращения выпуска — 5 лет, до января 2024 года.

Средневзвешенная цена облигаций по итогам прошлого года составила 100,59% от номинала. Ежедневный оборот формируется на уровне 1,9 млн рублей. Облигации второго выпуска «Нафтатранс плюс», размещенные в октябре, торгуются по меньшей цене, но в большем объеме.

- комментировать

- 204

- Комментарии ( 1 )

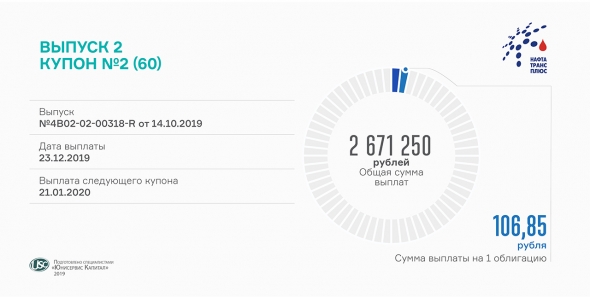

Второй купон по облигациям «Нафтатранс плюс-БО-02» выплачен

- 23 декабря 2019, 13:53

- |

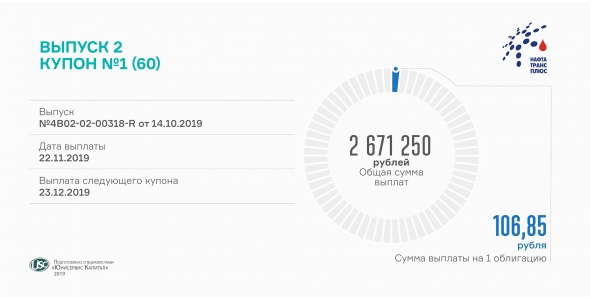

Частный нефтетрейдер выплатил сегодня владельцам ценных бумаг (RU000A100YD8) порядка 2,7 млн рублей. Размер купона привязан к ключевой ставке Центробанка и составляет 13% годовых. В январе компания выплатит инвесторам доход по этой же ставке.

Напомним, 2 месяца назад «Нафтатранс плюс» разместил 25 тыс. облигаций номиналом 10 тыс. рублей каждая. Срок обращения выпуска — 5 лет, до сентября 2024 г. Поручителем выступает «АЗС-Люкс», управляющая заправками в Новосибирске. Помимо «Лукойл», «Энергия» и Nafta24, компания развивает сеть Shell по франшизе. Под данный бренд в декабре началась реконструкция действующей АЗС на Фабричной.

Объем торгов облигациями второго выпуска «Нафтатранс плюс» составляет в среднем 2,5 млн рублей ежедневно. Средневзвешенная цена за 3 неполных месяца обращения выпуска составила 100,05%.

Нафтатранс плюс ООО БО-02 === Выплата купона

- 23 декабря 2019, 13:35

- |

Эмитент: ООО ТК "Нафтатранс плюс" (Нефтегазовый)

Облигация: Нафтатранс плюс ООО БО-02

ISIN: RU000A100YD8

Сумма: 106,85 рублей на лист

Дата фиксации права: 23.12.2019

Дата сообщения: 23.12.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37444

Нафтатранс плюс-БО-02 === Выплата купона

- 12 декабря 2019, 12:20

- |

Эмитент: ООО ТК "Нафтатранс плюс" (Нефтегазовый)

Облигация: Нафтатранс плюс-БО-02

ISIN: RU000A100YD8

Сумма: 106,85 рублей на лист

Дата фиксации права: 12.12.2019

Дата сообщения: 12.12.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37444

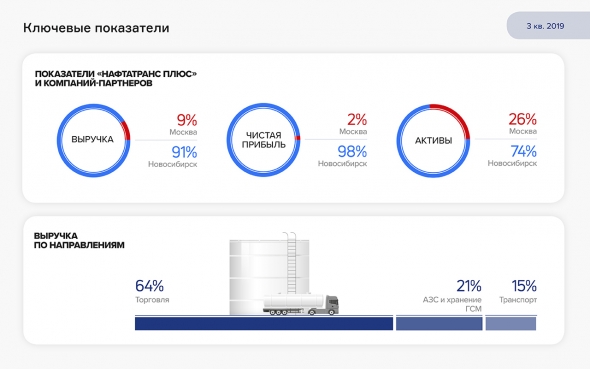

Аналитика деятельности «Нафтатранс плюс» за 9 месяцев 2019 года

- 11 декабря 2019, 13:26

- |

Компании, работающие в единой операционной цепочке «Нафтатранс плюс», продолжают увеличивать долю продаж ГСМ и чистую прибыль; обязательства растут пропорционально развитию бизнеса и с избытком покрываются величиной активов.

Коротко о главном:

- «Нафтатранс плюс» держит первенство среди частных нефтетрейдеров по объемам оборота топлива в СФО. Доля топливной компании выросла до 1,8% за счет увеличения продаж ГСМ для дизельных автомобилей.

- Структура выручки в части оптовых продаж в 3-м квартале снизилась за счет роста доли транспортных услуг (15%), развития сети АЗС и хранения ГСМ (21%).

- Период оборачиваемости запасов за прошедшие три месяца сократился еще на 2 дня и по состоянию на конец сентября 2019 г. оставляет 51 день.

- Выручка компаний-партнеров выросла за квартал на 36% и составила за июнь-сентябрь 2019 г. 3,04 млрд руб. Накопленный показатель за 9 месяцев превысил 7,7 млрд руб.

- Коэффициент текущей ликвидности сохраняется на уровне 2,0х, оборот кредиторской и дебиторской задолженности составляет по 36 дней.

( Читать дальше )

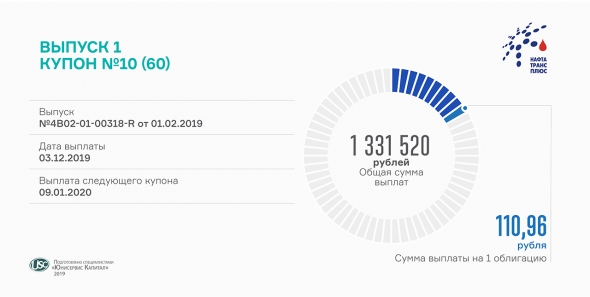

Выплаты по 10-му купону «Нафтатранс плюс»

- 03 декабря 2019, 14:19

- |

3 декабря «Нафтатранс плюс» выплатил купонный доход за 10-й купонный период по 5-летним облигациям серии БО-01.

Общий объем выплат инвесторам составил 1331520 руб. по ставке 13,5% годовых. Текущая ставка установлена на первые два года обращения, до января 2021 г. Порядок выплаты — ежемесячно.

Всего в рамках данной эмиссии было выпущено 12 000 облигаций на предъявителя на общую сумму 120 млн рублей. Доход за месяц по одной ценной бумаге составляет 110,96 рубля.

В ноябре объем торгов по ценным бумагам крупнейшего сибирского нефтетрейдера «Нафтатранс плюс» (RU000A100303) почти достиг 35 млн руб. при средневзвешенной цене на уровне 100,48% от номинала.

В обращении также находится второй выпуск облигаций топливной компании объемом 250 млн рублей, по которому в ноябре выплачен первый купон по ставке 13% годовых.

Нафтатранс плюс-БО-01 === Выплата купона

- 03 декабря 2019, 12:35

- |

Эмитент: ООО ТК "Нафтатранс плюс" (Нефтегазовый)

Облигация: Нафтатранс плюс-БО-01

ISIN: RU000A100303

Сумма: 110,96 рублей на лист

Дата фиксации права: 03.12.2019

Дата сообщения: 03.12.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37444

«Нафтатранс плюс» выплатил первый купон по второму выпуску облигаций

- 22 ноября 2019, 14:39

- |

Сегодня состоялась выплата по биржевым облигациям серии БО-02 топливной компании (RU000A100YD8).

Частный нефтетрейдер выплатил инвесторам более 2,6 млн рублей по ставке 13% годовых. Размер выплат на одну облигацию составил 106,85 рубля.

Второй выпуск ценных бумаг «Нафтатранс плюс» был размещен 23-24 октября. Оборот облигаций за 7 торговых дней октября составил 13,3 млн рублей, средневзвешенная цена — 100,19% от номинала.

В обращении находится 25 тыс. облигаций второго выпуска компании. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается ежемесячно по плавающей ставке: ставка ЦБ РФ + 6% годовых, но не менее 13% и не более 15%. Поэтому, несмотря на недавнее снижение Центробанком показателя до 6,5%, второй купон «Нафтатранс плюс» выплатит по ставке 13% годовых. По выпуску предусмотрена амортизация: погашение начнется через 2 года и завершится через 5 лет, в сентябре 2024 г. Погашение первого выпуска топливной компании объемом 120 млн рублей тоже запланировано на 2024 г.

Часть привлеченных инвестиций «Нафтатранс плюс» направит на реконструкцию АЗС в Новосибирске под бренд Shell. В ноябре поручитель компании по облигационным займам открыл заправку под новым брендом Nafta24.

Нафтатранс плюс-БО-02 === Выплата купона

- 22 ноября 2019, 13:05

- |

Эмитент: ООО ТК "Нафтатранс плюс" (Нефтегазовый)

Облигация: Нафтатранс плюс-БО-02

ISIN: RU000A100YD8

Сумма: 106,85 рублей на лист

Дата фиксации права: 22.11.2019

Дата сообщения: 22.11.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37444

Нафтатранс плюс-БО-02 === Выплата купона

- 20 ноября 2019, 13:45

- |

Эмитент: ООО ТК "Нафтатранс плюс" (Нефтегазовый)

Облигация: Нафтатранс плюс-БО-02

ISIN: RU000A100YD8

Сумма: 106,85 рублей на лист

Дата фиксации права: 20.11.2019

Дата сообщения: 20.11.2019

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=37444

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал