мультипликаторы

Группа Черкизово - краткий разбор по итогам результатов 2016 года.

- 02 марта 2017, 13:14

- |

- комментировать

- 270

- Комментарии ( 0 )

МРСК Центр - 100% рост прибыли по итогам 2016

- 27 февраля 2017, 15:13

- |

1. Рост прибыли более чем на 100% с 908 млн, до 1.8 млрд. рублей

2. Показатель P/BV 0.33, который фактически говорит о том, что капитал компании примерно в 3 раза больше, чем ее капитализация на фондовой бирже. Другими словами, сейчас акции компании стоят в 3 раза дешевле так сказать «номинала».

3. Показатель ROE при этом очень низкий, всего 3%.

Все мультипликаторы компании расчитаны на financemarker.ru

Вопрос: мультипликаторы акций, торгующихся на SPBEX

- 26 февраля 2017, 22:33

- |

(P/E не интересует, его множество сервисов предоставляют, а вот P/BV пока не нашел).

Помогите рассчитать капитализацию ЛЕНТЫ

- 26 февраля 2017, 15:52

- |

Прошу подсказать, с расчетами капитализации по Ленте, т.к. сам я что-то запутался и не понимаю происходящего.

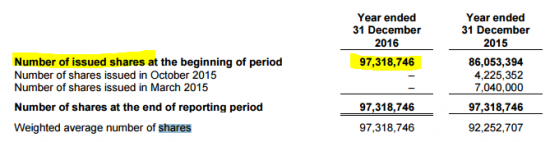

акции Ленты котируются на лондонской бирже, на Московской бирже есть ДР. Но это по сути не так важно, проблема в том, что не понимаю, какое же настоящее кол-во выпущенных акций компании.

На сайте Ленты в разделе для инвесторов вводит в заблуждение первая же фраза:

Акционерный капитал Компании состоит из 97 318 746 объявленных и выпущенных обыкновенных акций (486 593 730 ГДР) с равными правами голоса без номинальной стоимости.

По-моему предложение не очень согласовано, а главное, как может быть кол-во выпущенных акций больше чем объявленных?

Внутри отчета по итогам 2016 года по МСФО фигурирует только цифра 97 318 746 причем исключительно с пометкой issued — выпущенных

Кстати в этом же отчете и прибыль на акцию рассчитана исходя из кол-ва акций 97318746.

На сайте блумберг при этом инфомацию рассчитана исходя из кол-ва 486 593 730

( Читать дальше )

Интер РАО - прибыль увеличилась в 25 раз!

- 26 февраля 2017, 14:56

- |

Прибыль компании по итогам 2016 года увеличилась более чем в 25 раз, с 3.7 млрд до 97 млрд! Что интересно, прибыль более чем в два раза превысила выручку компании, (41 млрд), в то время как по прочим доходам компания набрала 131 млрд.

Мультипликаторы компании выглядят достаточно привлекательно. При этом, по котировкам акций, мы также видели кореркцию на фоне снижения всего рынка. Это дает право полагать рост компании в дальнейшем. Мультипликаторы и формулы расчета на financemarker.ru

Обзор инвестиционных прогнозов на 2017

- 08 февраля 2017, 11:53

- |

Занимался анализом инвестиционных прогнозов на 2017 год от различных брокерских компаний. Здесь хочу привести некоторые выдержки, которые посчитал интересными. Тажке в конце подведу некий итог.

Вообще можно сказать, что не очень люблю просматривать такие прогнозы от брокерских домов, т.к. они как мне кажется всегда прогнозируют сохранение тех же тенденций которые уже случились ну и +-5% волатильности. То есть когда доллар кидало от 50 к 80 рублям они и делали свой авторитетный прогноз на будущее в таком же примерно диапазоне, чтобы не ошибиться, а когда все спокойно, то и прогнозы такие же.

Но тем не менее считаю важным изучение таких отчетов, и в первую очередь подмечаю для себя те компании, в которых мнения разных брокерских домов сходятся — хотя и это конечно не панацея.

Так вот, перейдем к непосредственно заметкам.

1. Инвестиционный прогноз от Атон.

Первый скриншот от инвест. дома Атон. Как я уже говорил, в этом году буду прорабатывать два портфеля - недооцененные компании и дивидендные компании. И собственно дивидендным акциям все брокерские дома посвящали в своих отчетах отдельные листы. Здесь Атон в удобном формате указывает на ожидаемые дивидендные доходности по акциям — полезная информация.

( Читать дальше )

Почему Тинькофф Инвестиции не взлетит.

- 26 января 2017, 12:51

- |

С некоторых пор появилась потребность, которой раньше за собой не наблюдал, а именно высказывать и пытаться доносить свое мнение по интересующим меня вопросам.

А поскольку инвестирование что ни на есть в кругу интересующих меня вопросов, последнее время высказываюсь именно на эту тему.

Так вот, собственно, хочется поговорить про новый сервис Тинькофф Инвестиции, который стал доступен всем клиентам Тинькофф банка и который по сути представляет собой удобную и простую платформу для выбора акций и их последующей покупки через брокера БКС.

Начнем с того, что вообще я активный подписчик и можно даже сказать фанат Тинькова, ну или во всяком случае точно фанат Тинькофф банка, которым пользуюсь уже много лет и очень доволен. Но вот по части их сервиса для инвестиций такого же сказать не могу. Да и вообще хочется поругаться на весь отечественный контент по этой тематике, который я бы разделил условно на две части:

3% — действительно полезные, удобные и интересные ресурсы, блоги и т.п. (например тот же смарт-лаб, который первое время мне кстати тоже очень не нравился, но который теперь я полюбил. Но с ним ничего и не поделать — это де-факто главный блог о трейдинге). Ну а кроме смарт-лаба честно говоря, вот пальцев одной руки бы хватило, чтобы перечилить удобные ресурсы.

( Читать дальше )

Закрываем позиции, подводим итоги и готовимся к новому году. Часть 2.

- 25 декабря 2016, 00:26

- |

В прошлой статье Закрываем позиции, подводим итоги и готовимся к новому году. я уже писал о том, что собрался закрыть все свои позиции в акциях, перейти в облигации, и ждать годовых отчетов и хороших моментов, а также коррекции, чтобы опять зайти в акции в новому году.

Так вот, поскольку на момент прошлой статьи я закрыл только часть позиций, сейчас, когда уже вся работа позади, я решил опубликовать свой текущий портфель, а также немного поделиться планами на новый год.

Итак, мой портфель сейчас:

Как видите, я действительно вышел из всех позиций в акциях. Сложнее всего оказалось избавиться от ОМПК — да, у компании отличные мультипликаторы и т.п., но пожалуй в будущем не будут покупать акции компаний, у которых сложно с ликвидностью. Даже на мой совсем небольшой объем, несколько дней пришлось бы собирать целый ряд котировок. В конечном счете наконец удалось все продать по одной цене и с убытком, но хотя бы так.

( Читать дальше )

Газпром недооценен? Финансовый обзор.

- 21 декабря 2016, 10:39

- |

Думал, по какой компании провести сегодняшний обзор и вдруг на глаза попался Газпром.

А что собственно, наконец-то не энергетика, огромная компания, голубая фишка, дивиденды, да и собственно Дмитрий Сухов, за блогом которого я слежу отметил эту компанию для покупки и назвал недооцененной несмотря на растущий тренд по всем фронтам - http://www.plan.ru/?p=21300.

Действительно интересно присмотреться, а заодно и перепроверить мультипликаторы по компании.

1. Профиль компании Газпром.

2. Мультипликаторы компании Газпром.

( Читать дальше )

Закрываем позиции, подводим итоги и готовимся к новому году.

- 16 декабря 2016, 20:59

- |

Подводим итоги и готовимся к новому году.

По-тихоньку заканчивается 2016 год, а значит настает время подводить итоги уходящего года и строить планы на будущий год. В том числе и в сфере финансов. Лично я люблю проводить такой анализ, убежден что он полезен и что не менее важно, интересен. Проводя аналогию с динамикой курса акций, вы таким образом следите за ростом вашей собственной жизни и думаете как в будущем достичь новых максимумов.

Не углубляясь в размышления, перейду к анализу своих финансовый результатов на фондовом рынке за текущий год. Сегодня я закрыл практически все свои позиции в акциях, а до конца года возможно закрою все (если получится). Делаю я это в первую очередь потому, что вариант продолжения роста прямо перед новогодними праздниками и первые дни после них, мне кажется не таким вероятным, как коррекция (особенно после такого активного роста на московской бирже в последние месяцы), а значит и возможность перезайти по лучшим ценам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал