мосБиржа

Мошенничество Мосбиржи 25 декабря. Повторный ответ ЦБ

- 22 февраля 2019, 11:04

- |

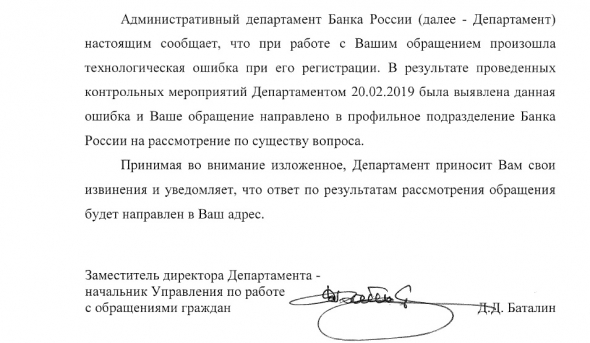

Однако, видимо после подключения Генпрокуратуры, куда мы отправили еще одно письмо, получил второй ответ от ЦБ о «технической ошибке»:

Мосбиржа и данный сайт страдает без мяса после 25 декабря? Так получите мясо — в суде и в возможных расследованиях ЦБ

- комментировать

- ★2

- Комментарии ( 32 )

Ожидаем консолидации и реакции на торговый договор США с Китаем

- 22 февраля 2019, 09:30

- |

Российский фондовый рынок, открыв торги четверга ростом, к закрытию продемонстрировал снижение, объем торгов средний, индекс МосБиржи 2470,23 (-17,59 -0,71%), индекс РТС 1188,60 (-5,80 -0,49%). Российский рубль по итогам торгов продемонстрировал незначительное укрепление по отношению к основным мировым валютам, на рынке ОФЗ зафиксирован рост. Банк России накануне выступил с предложением закрыть доступ на рынок обмена валют для неквалифицированных инвесторов, заявление прозвучало на фоне обсуждения в Госдуме законопроекта о новой градации инвесторов и ужесточении требований для получения статуса квалифицированного инвестора.

Американский фондовый рынок завершил торги четверга снижением, индекс DOW 30 25850,63 (-103,81 -0,40%), индекс S&P 500 2774,88 (-9,83 -0,35%). Фьючерс S&P 500 на открытии торгов пятницы расположился в районе 2772 пунктов. Согласно отчету Национальной ассоциации риэлторов США продажи на вторичном рынке в январе 2019 года снизились сильнее прогнозов экспертов. Появилась информация о предложении Китая увеличить импорт сельхозпродукции из США в рамках ведущихся торговых переговоров между странами на сумму $30 млрд. в год.

( Читать дальше )

Теплый привет от Биржи. Или ловите список бондов с льготным НДФЛ

- 22 февраля 2019, 08:01

- |

Московской бирже – наше уважение! Теперь она публикует список облигаций, купон по которым облагается льготным НДФЛ (35% от разницы между ставкой купона и ключевой ставкой, увеличенной на 5%; для многих облигаций это обнуление НДФЛ).

Ссылка на ресурс: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Работает он не идеально, потому лучше указывать дату хотя бы на 2 дня отличающейся от сегодняшней, и скачивать результаты в файле формата csv, нежели наблюдать неполную таблицу на самой странице. Это мелочи. Главное – все в одном месте! Что тут скажешь, спасибо!

( Читать дальше )

Внешний позитив способствует росту

- 21 февраля 2019, 09:31

- |

Американский фондовый рынок продемонстрировал по итогам торгов рост, индекс DOW 30 25954,44 (63,12 0,24%), индекс S&P 500 2784,70 (4,94 0,18%). Фьючерс S&P 500 на открытии торгов четверга продолжает рост, торги проходят в районе 2795,88 пунктов. Рост американских индексов получил поддержку от последней порции квартальных отчетов крупнейших компаний, большинство из которых предвосхитили прогнозы экспертов по росту выручки и чистой прибыли. Накануне стало известно о завершении подготовки доклада спецпрокурора, о предполагаемом вмешательстве РФ в президентские выборы в США. Помощник президента США по национальной безопасности Д. Болтон накануне заявил, что президентство Д. Ортеги в Никарагуа скоро завершится.

( Читать дальше )

Рынки в режиме ожидания

- 20 февраля 2019, 09:23

- |

Американский фондовый рынок во вторник продемонстрировал слабую положительную динамику, индекс DOW 30 25891,32 (8,07 0,03%), индекс S&P 500 2779,76 (4,16 0,15%). Фьючерс S&P 500 на открытии торгов среды торгуется в слабом минусе. По сообщению ВТО, ключевой квартальный индикатор перспектив мировой торговли опустился до минимума за последние 9 лет, что требует срочного снижения торговой напряженности. Глава ФРБ Кливленда Л. Местер накануне заявила, что текущее развитие экономики США подразумевает дальнейшее повышение ставки ФРС США.

( Читать дальше )

Китай защищает Huawei

- 19 февраля 2019, 09:21

- |

Российские фондовые индексы открыли очередную торговую неделю снижением, объем торгов средний, индекс МосБиржи 2472,41 (-17,75 -0,71%), индекс РТС 1177,04 (-0,46% -0,04%). Российский рубль продемонстрировал разнонаправленную динамику по отношению к основным мировым валютам, на рынке ОФЗ торги завершились незначительным ростом. По сообщению Федерального казначейства, консолидированный бюджет России в 2018 исполнен с рекордным профицитом.

В понедельник в США торги не проводились, индекс DOW 30 25883,25 пунктов, индекс S&P 500 2775,60 пунктов. Фьючерс S&P 500 продолжает оставаться в районе 2775 пунктов. Накануне президент США Д. Трамп призвал армию Венесуэлы поддержать оппозицию и признался, что приоритетным является мирный путь перехода власти, но на рассмотрении по-прежнему все варианты развития событий.

( Читать дальше )

Ожидаем консолидации и снижения объема торгов в понедельник

- 18 февраля 2019, 09:40

- |

Американский фондовый рынок так же завершил торги ростом, индекс DOW 30 25883,25 (443,86 1,74%), индекс S&P 500 2775,60 (29,87 1,09%). Фьючерс S&P 500 на открытии торгов понедельника торгуется в районе закрытия предыдущей торговой сессии. Президент США Д. Трамп накануне заявил, что готов в случае позитивной динамики переговорного процесса с Китаем сдвинуть крайние сроки заключения сделки и не повышать пошлины на китайские товары.

( Читать дальше )

Церемония награждения конкурса "Лучший частный инвестор 2018"

- 15 февраля 2019, 09:49

- |

Этой осенью во всех терминалах страны состоялся ежегодный конкурс «Лучший частный инвестор 2018». Основная идея конкурса: за 3 месяца демонстрация возможностей, которые предоставляет биржа на фондовом, срочном и валютных рынках. В этом году приняло участие почти 6 тыс. человек. Максимальную доходность 1057 % показал трейдер, торговавший на срочном рынке, увеличив свой капитал более чем в 10 раз (превратив 142 тыс. в 1,5 млн)

Впечатляет, но далеко не все могут похвастаться даже похожим результатом. Только треть участников показали минимальную или нулевую доходность, остальные более 70 % увы.

( Читать дальше )

Не так страшны санкции, как их ожидания

- 15 февраля 2019, 09:44

- |

Американский фондовый рынок завершил торги четверга преимущественно снижением, индекс DOW 30 25439,39 (-103,88 -0,41%), индекс S&P 500 2745,73 (-7,30 -0,27%). Фьючерс S&P 500 на открытии торгов пятницы демонстрирует тенденцию к снижению. По заявлению представителей Белого Дома, сегодня президент США намерен подписать проект бюджета и одновременно ввести режим чрезвычайного положения для получения необходимых средств на финансирование строительства стены на границе с Мексикой.

( Читать дальше )

Опционы, и невозможность просмотра цены по каждой позиции на срочке

- 14 февраля 2019, 17:37

- |

Коллеги, у ваших брокеров есть-ли возможность просмотра цены по каждой позиции на forts?

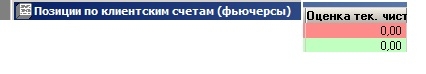

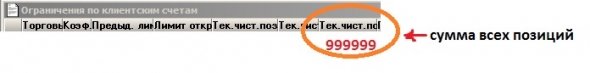

Открываю рынок и вижу сумму по всем позициям сразу:

При попытке узнать цену по каждой позиции и сумму исходя из кол-ва контрактов, Вижу предусмотренное поле «Оценка тек.чистой позиции», но по всем бумагам 0.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал