мосБиржа

🧙 Собственный Пенсионный Фонд – Март 2023

- 23 мая 2023, 11:29

- |

Портфель, который выжил пришел, чтобы..

С марта прошлого года начались мои публичные инвестиции. Вот несколько фактов об этом событии:

<> Общая сумма вложений выросла в 2 раза (803к₽ против 403,5к₽);

<> Стоимость активов была 345к₽, стала 755,5к₽;

<> Процентное соотношение веса заблокированных ценных бумаг изменилось с 68% до 34%;

<> В этом месяце зафиксирован наилучший результат по портфелю за время публичных инвестиций: -5,9%.

В марте были куплены ценные бумаги следующих компаний:

1) Русал – 30 шт (1 240,5₽)

2) Ozon – 1 шт (1 837,5₽)

3) Яндекс – 1 шт (1 914,4₽)

4) Тинькофф – 2 шт (4 986₽)

5) Газпром – 10 шт (1 700,9₽)

6) ИнтерРАО – 1 000 шт (3 777₽)

7) ВК – 3 шт (1 441,2₽)

8) Х5 Retail Group – 2 шт (2 852₽)

Сумма вложений в ФР – 20 000₽

Комиссия брокера/биржи – 13,81₽

Сумма замороженных активов составила 275 718,99₽ или 34% от стоимости портфеля (в марте того года идентичная сумма занимала 68% долю портфеля).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Мосбиржа продолжает держаться

- 22 мая 2023, 13:56

- |

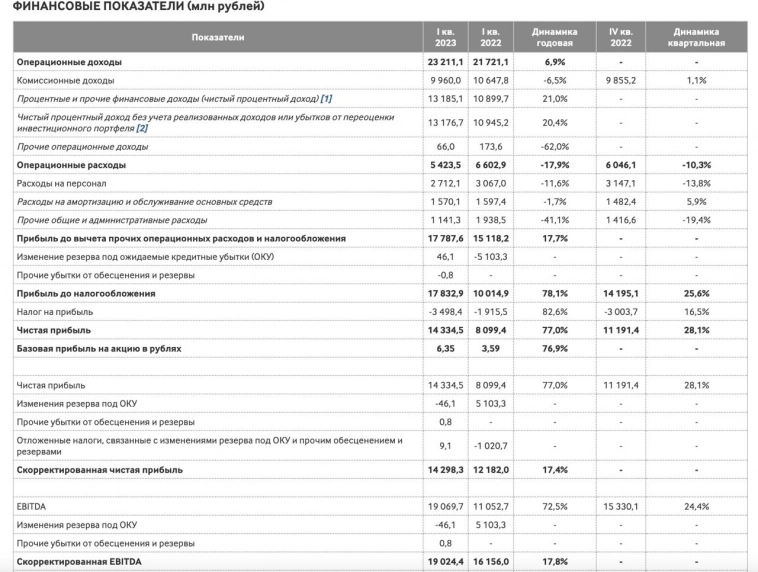

Главная торговая площадка РФ отчиталасьза 1 квартал

Мосбиржа

МСар = ₽262 млрд

Р/Е = 7

📊Итоги

— комиссионные доходы: ₽10 млрд (-6,5%);

— процентный доход: ₽13 млрд (+21);

— скорр. чистая прибыль: ₽14 млрд (+17%);

— операционные расходы: ₽5,4 млрд (-18%).

❗️Биржа обновила несколько прогнозов. Так, рост операционных расходов на весь год составляет 10-14%. Прогноз по капитальным расходам — ₽4-6 млрд.

📈Бумаги Мосбиржи (MOEX) растут на открытии торгов на 1%.

🚀Комиссионные доходы просели, что неудивительно: объем торгов по акциям так и не восстановился (-35% год к году). Однако на рынке облигаций объемы выросли вдвое, из-за чего, собственно, просадка и не выглядит катастрофической.

🔸Процентные доходы продолжают расти (что, впрочем, стало очевидно уже после отчетов крупных банков).

🔸Площадка миновала пик кризиса, и аналитики MP ожидают, что этот год для нее будет более удачным.

👉Чего нельзя сказать о СПБ Бирже

( Читать дальше )

Мосбиржа опубликовала отчет за 1-й квартал. Порадовала!

- 22 мая 2023, 13:10

- |

Ключевые показатели:

📍Выручка: 23,2 млрд руб. (в среднем за кв. в 2021 году = 20,9 млрд руб.)

📍Комиссионные доходы: 9,96 млрд руб. (в среднем за кв. в 2021 году = 9,4 млрд руб.)

📍Процентные доходы (за вычетом расходов): 13,7 млрд руб. (за прошлый год было всего 14)

📍Чистая прибыль: 14,3 млрд руб., это рекорд за все время, приложил картинку от БКС, посмотрите динамику, впечатляет

📍Net Margin (соотношение прибыль / выручка): 61,6% (тоже рекордное соотношение, для Мосбиржи нормальный показатель в 50%).

Резюме: невероятный 1-й квартал для Мосбиржи. Я прогнозировал 30 млрд руб. прибыли за год, получили уже 47,6% от этого объема. Невероятный он из-за большого кол-ва процентных доходов компании, я не уверен, смогут ли они и дальше сохранять такой уровень процентных доходов, поэтому скорее думаю, что во 2-4 кв. прибыль снизится. Комиссионные доходы также в рамках позитивного прогноза. Еще и нарастили собственный капитал со 176 до 191 млрд руб.

Подпишитесь и читайте полный разбор Мосбиржи в моем ТГ-канале: t.me/Vlad_pro_dengi/280, подтверждаю свои выводы, цель 145.

( Читать дальше )

Индекс МосБиржи: «двойная вершина» против «фактора понедельника». Аналитика биржи moex 22.05.2023

- 22 мая 2023, 12:52

- |

Мосбиржа раскрыла как повлияли ассиметричные тарифы на ее прибыль

- 22 мая 2023, 12:07

- |

- Капитализация рынка акций на 31 марта 2023 года составила 43,44 трлн рублей (556,90 млрд долларов США). Комиссионные доходы на рынке акций сократились на 35,1%. Объемы торгов сократились на 64,5% на фоне снижения оборачиваемости торгов. Несоответствие в динамике комиссионных доходов и объемов торгов объясняется новой асимметричной структурой тарифов, введенной в ноябре 2022 года.

- Комиссионные доходы на рынке облигаций выросли почти в 2,4 раза. Объем торгов (без учета однодневных облигаций) увеличился вдвое. Эффективная комиссия на рынке облигаций выросла на фоне более высокой активности корпоратов на первичном рынке и обновленных тарифов, которые были введены в действие в начале года.

- Комиссионные доходы денежного рынка снизились на 18,6%. Объем торгов сократился на 3,0%. Разница в динамике объемов торгов и комиссионных доходов возникла на фоне уменьшения средних сроков операций репо с КСУ и роста доли репо без ЦК в структуре торговых объемов.

( Читать дальше )

В первом квартале Мосбиржа увеличила скорректированную чистую прибыль по стандартам МСФО на 17,4% до 14,3 миллиарда рублей - компания

- 22 мая 2023, 09:52

- |

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПЕРВОГО КВАРТАЛА 2023 ГОДА

- Комиссионные доходы сократились на 6,5%, до 9,96 млрд рублей.

- Чистый процентный доход вырос на 21,0%. Чистый процентный доход без учета реализованных доходов или убытков от переоценки инвестиционного портфеля повысился на 20,4%.

- Операционные доходы увеличились на 6,9%.

- Операционные расходы снизились на 17,9%. Соотношение расходов и доходов снизилось на 7 п.п., до 23,4%.

- Скорректированная чистая прибыль увеличилась на 17,4%, до 14,30 млрд рублей.

Источник: www.moex.com/n56239/?nt=106

📈 Фондовый рынок. Прогноз и события на неделю 15 - 19 мая 2023 года

- 19 мая 2023, 15:35

- |

На следующей неделе российский фондовый рынок будет оценивать эффект новых санкций стран Большой семерки, окончательные детали которых могут поступить на предстоящих выходных. В целом можно предположить, что основные санкционные шоки за прошлый год уже были учтены в ценах, хотя новые ограничения против отдельных компаний или секторов могут оказывать точечное давление на эмитентов. Важным драйвером роста для российского рынка даже в условиях санкций остаются дивидендные ожидания, которые могут толкать индекс Мосбиржи ближе к 2700 пунктам. Способность индекса РТС удержаться выше поддержки 1030 пунктов во многом будет зависеть от динамики рубля, ослабление которого приостановилось на этой неделе. Доллар в последние дни чувствует себя уверенно на фоне неопределенности в отношении повышения потолка госдолга США, но перекупленность американской валюты может дать о себе знать и, в частности, увести доллар ниже 80 руб. Евро и юань могут быть склонны к нисходящей коррекции при положении ниже сопротивлений 87,50 руб и 11,50 руб соответственно, при этом в пользу рубля в конце мая будет выступать налоговый период.

( Читать дальше )

Обзор Санкт-Петербургской биржи. Вот он — самый пострадавший бизнес в России

- 17 мая 2023, 19:25

- |

Подпишитесь на мой ТГ-канал и читайте десятки качественных обзоров российских компаний! t.me/Vlad_pro_dengi

СПБ Биржа провела IPO в ноябре 2021 года. Особенность СПБ биржи – это то, что на ней заключаются сделки по купле-продаже иностранных ценных бумаг в иностранных валютах. Преимущественно, американских и европейских, с лета 2022 года – еще и китайских в гонконгских долларах.

⚠️Санкции против СПБ биржи

Против СПБ биржи прямые санкции не введены, при этом есть 2 ограничения, которые оказали серьезное влияние на бизнес компании.

1) Внутреннее самоограничение ЦБ. Запрет на покупку акций компаний из недружественных стран для неквалифицированных инвесторов. Это решение постепенно вводилось с октября по декабрь 2022 года, и послужило одной из причин падения объема торгов иностранными бумагами. Я, например, не квалифицированный инвестор и не могу покупать иностранные компании.

2) ЕС ввел санкции против НРД (структуры Мосбиржи) в июне 2022 года – результат многие видят в своем портфеле с замком на ETF и ряде акций зарубежных компаний. Это акции, которые мы с вами покупали на СПБ бирже, они хранились в НРД. Последствия понятны: спад оборотов, невозможность выплатить дивиденды по этим бумагам, снижение доверия инвесторов.

( Читать дальше )

Торги на главной площадке переведут в режим Т+1

- 16 мая 2023, 16:13

- |

😳Как сообщилпредседатель правления Мосбиржи Юрий Денисов, поменяется режим торгов акциями и отдельными облигациями. Он считает, что так будет удобнее для участников рынка с точки зрения финансирования, а также из-за того, что валютный и другие рынки торгуются также в режиме T+1.

🤝Денисов добавил, что другие страны тоже переходят на такой режим. В качестве примеров он привел Индию и Китай. Однако, по его словам, для такого процесса нужны «действия всех участников рынка, подготовка».

🚀Когда-то давно, еще в начале 2010-х, на Мосбирже и вовсе действовал режим Т+0, то есть расчеты проводились в тот же день, сразу. Затем в 2013 году площадка перешла на привычный ныне Т+2. Тогда тоже говорили о распространении такого режима на других мировых рынках.

🔸Активным трейдерам Т+2 на руку: в текущем режиме кредитное «плечо» больше, чем при Т+0.

🔸Однако по большому счету для тех, кто инвестирует, а не спекулирует на бумагах (то есть для подписчиков Market Power), каких-либо заметных изменений не предвидится в связи с переходом на Т+1. Единственное — надо быть осторожным при покупке акции под дивиденды: можно по привычке считать дни по Т+2.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал