монетарная политика

Доллар под ударом – Пауэлл сохраняет политику намеков

- 23 сентября 2021, 10:57

- |

ФРС до последнего сохраняет благоприятную для роста экономики атмосферу, продолжая накачивать рынки ликвидностью в объеме от $120 млрд в месяц. Многие ожидали от регулятора конкретики по сокращению стимулов, однако, несмотря на растущую инфляцию и сокращение безработицы, председатель лишь оставил намек о грядущем сворачивании программы покупки облигаций.

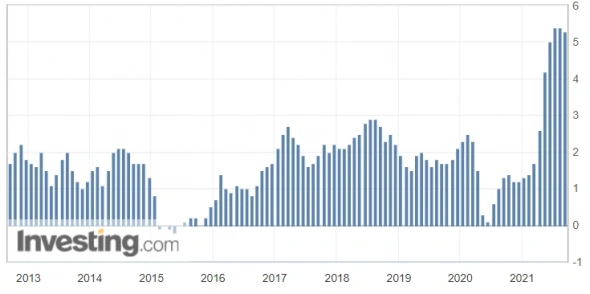

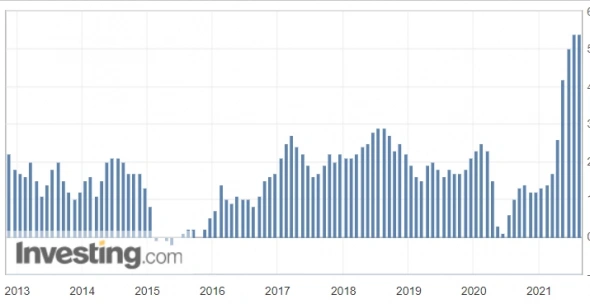

Индекс потребительских цен, %

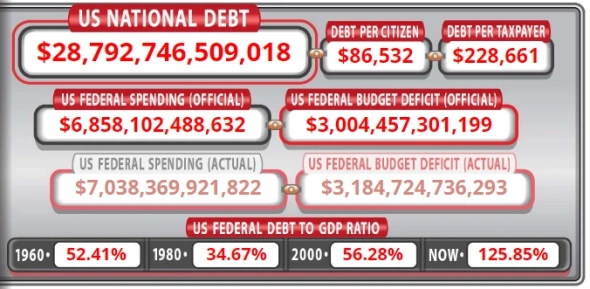

В США с новой силой разгораются прения вокруг дефолта, поскольку уже в октябре у Минфина закончатся деньги, если потолок госдолга в очередной раз не будет повышен. В этой ситуации ужесточение монетарной политики выглядит несвоевременным. Пауэлл предупредил на пресс-конференции, что ФРС не сможет без поддержки Конгресса защитить экономику от провала, отметив важность повышения потолка госдолга. Сейчас его размер подбирается к $29 трлн.

( Читать дальше )

- комментировать

- 250

- Комментарии ( 0 )

Стимулы будут сокращены, несмотря на слабость рынка труда в США

- 09 сентября 2021, 11:40

- |

В июне и июле американская экономика добавила по 1 млн рабочих мест, однако в августе темпы резко упади до показателя в 243 тысячи. Основной удар пришелся по общепиту и сфере услуг: из-за распространения дельта-штамма сократилось как число вакансий, так и предлагаемая заработная плата.

Источник изображения: gogov.ru

Гостиничный бизнес также под ударом, поскольку активность авиапутешествий идет на спад: если в середине июля и августа фиксировалось свыше 2 млн перемещений в день, то на 7 сентября показатель опустился до 1,7 млн.

Сложности в восстановлении американской экономики привели к снижению курсовой стоимости доллара в начале текущей недели, так как возникло предположение об отказе ФРС от сворачивания стимулов в этом году.

( Читать дальше )

Повышение ставки рублю не поможет

- 07 сентября 2021, 10:54

- |

10 сентября пройдет заседание ЦБ РФ, по результатам которого участники рынка ожидают повышения ключевой ставки. В текущем году ставка поднималась уже четырежды, но это не помогает от инфляции, а кредитование только набирает обороты. Монетарная политика помогла удержать рубль в диапазоне 71 – 75 р/$, однако совокупность негативных факторов, скорее всего, приведет к девальвации национальной валюты уже в следующем квартале.

Источник изображения: fxclub.org

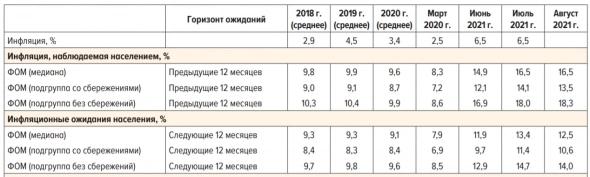

Официальный рост цен в августе составил 6,5% и не изменился, по сравнению с июлем. При этом наблюдаемая населением инфляция и инфляционные ожидания остаются на крайне высоких уровнях: 16,5% и 12,5%, соответственно.

( Читать дальше )

Хотите купить Bitcoin? Сентябрь – не лучший месяц

- 06 сентября 2021, 13:09

- |

С начала года Bitcoin вырос на 72%, при этом индекс широкого рынка S&P500 – только на 20%, а золото и вовсе демонстрирует отрицательную доходность. Отличная инвестиционная динамика манит не только криптоэнтузиастов, но и институциональных инвесторов, ищущих страховку от нарастающей инфляции.

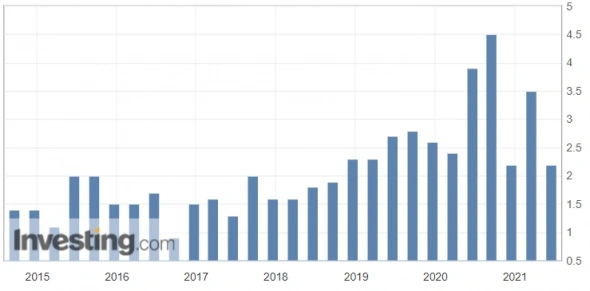

Индекс потребительских цен в США, % (г/г)

Для поддержания экономики ФРС США печатает доллары, каждый месяц покупая облигации на $120 млрд. Это обеспечило взрывной рост фондовым рынкам, которые в среднем растут только на 5% в год, а также привело к девальвации национальной валюты. В конце августа мы предвосхитили рост Bitcoin до $50 000 из-за сохранения неопределенности в вопросе сокращения программы скупки облигаций, тогда как многие участники рынка ожидали объявления о дате сворачивания монетарных стимулов, что привело бы к укреплению доллара.

При этом ситуация способна кардинально измениться в случае агрессивного роста инфляции. Показатель за август опубликуют 14 сентября. ФРС имеет полномочия как для внезапного сворачивания покупок облигаций, так и для срочного повышения ключевой ставки (последнее маловероятно).

( Читать дальше )

Ежемесячный анализ и прогноз золота

- 04 сентября 2021, 09:03

- |

В этом видео делаю фундаментальный и технический анализ рынка золота, а также долгосрочные и краткосрочные перспективы рынка.

На мой взгляд, на ближайший месяц рынок золота имеет шансы порасти, но среднесрочные и долгосрочные перспективы вырисовываются медвежьи.

( Читать дальше )

ЕЦБ готовится к сокращению стимулов

- 02 сентября 2021, 11:28

- |

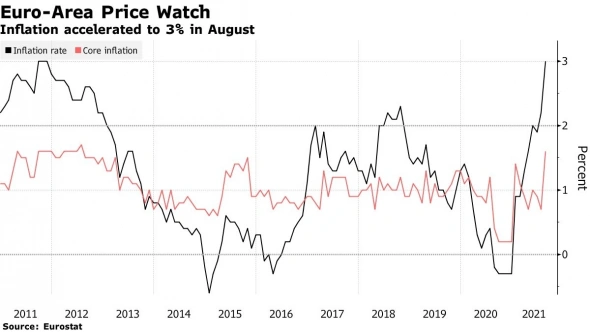

В то время как Пауэлл только намекает на сокращение покупок облигаций, ЕЦБ уже на следующей неделе обсудит объемы стимулов на четвертый квартал. Восстановление экономики идет неплохими темпами, при этом инфляция подскочила до 3%.

Источник изображения: bloomberg.com

Как и в США, ряд экономистов считают рост цен временным явлением, а другие – призывают к скорейшему сокращению монетарных стимулов. Так, член правления ЕЦБ Йенс Вайдман полагает, что преобладает риск роста инфляции, так как издержки производителей выросли, а домохозяйства продолжают удерживать большую сумму накоплений на счетах. Если к этим факторам прибавится рост заработной платы, то ускорения инфляции будет трудно избежать.

( Читать дальше )

Миллион американцев под угрозой выселения. Что будет с инфляцией?

- 31 августа 2021, 11:09

- |

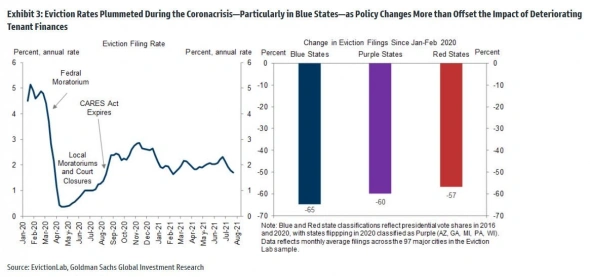

30 сентября истекает правительственный мораторий на выселение арендаторов-должников. Несмотря на рецессию в 2020 году, показатели выселения весной снизились практически до нуля. За это время арендаторы накопили долги, которые вкупе с отменой моратория приведут к ряду негативных последствий.

Источник изображения: evictionlab.org

Мораторий в течение года предотвратил 1,5 млн выселений по всей стране, при этом задолженность по арендной плате имеют 2,5 млн – 3,5 млн домохозяйств, подсчитали в Goldman Sachs. Мораторий отменят 30 сентября, и это приведет к выселению 750 тысяч семей до конца года, несмотря на $25 млрд целевой федеральной помощи.

Аренда жилья составляет 2,5% ВВП, а прямое влияние моратория банк оценивает в положительные 0,1–0,2%. Отмена моратория способна привести к дополнительным потерям 20 тыс. рабочих мест и снижению динамики потребительской активности на 0,25%, так как проблема с арендными платежами вызовет экономию на покупках.

( Читать дальше )

Экономика Великобритании сталкивается со встречным ветром

- 26 августа 2021, 11:34

- |

Во втором квартале англичане воспряли духом: экономика выросла на 22,2% в годовом и 4,8% в квартальном исчислении, а успехи вакцинации позволили снять все блокировки и открыть двери для иностранных туристов. Однако страна оказалась не готова к такому подъему.

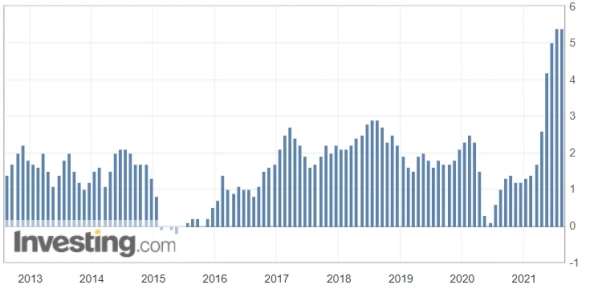

Темпы роста ВВП, % (г/г)

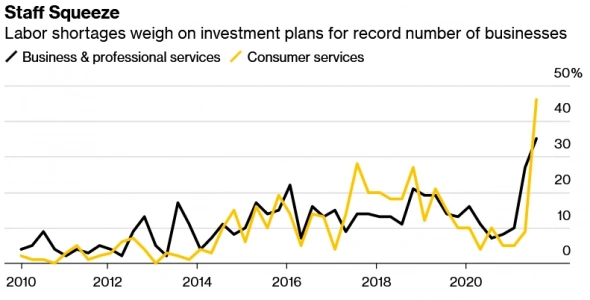

Сферы услуг и гостиничного бизнеса столкнулись с острой нехваткой рабочей силы, которую усилили Brexit и отсутствие привычного потока мигрантов. Проведенный компанией CBI опрос показал, что свыше 40% предпринимателей назвали дефицит рабочих рук основным фактором, сдерживающим инвестиции в бизнес. Индекс перспектив найма в сфере потребительских услуг упал с 38% в мае до -35% на прошедшей неделе, а деловой оптимизм, рассчитанный CBI, скатился с 47% до -17%.

( Читать дальше )

Новые признаки роста инфляции в США

- 24 августа 2021, 13:10

- |

С каждой неделей появляются новые тревожные признаки ускорения инфляции в США: в прошлый раз мы говорили о климатических бедствиях, которые привели к неурожаю и росту цен на продовольствие, а в этот раз обсудим кризис контейнерных перевозок и вернувшуюся нехватку полупроводников.

В Азии наблюдается очередная вспышка коронавируса, с которой власти пытаются справиться при помощи локдауна. Так, в Китае с 11 августа закрыт третий по загруженности в мире порт Нинбо-Чжоушань. Судоходные компании скорректировали график и курсы, но были вынуждены предупредить на днях своих клиентов о задержках грузов. Эта проблема усугубляется нехваткой морских контейнеров и их значительным удорожанием.

Источник изображения: fbx.freightos.com

Согласно данным Drewry Shipping, стоимость доставки 40-футового контейнера с Востока на Запад за прошедшую неделю достигла $9 613, что на 360% больше, чем год назад. А по направлению Шанхай – Роттердам и вовсе показала рост на 659%. Спрос превышает возможности судоходных компаний и крупнейших морских портов, из-за этого ряд товаров может не успеть к самому активному в году сезону, приходящемуся на период сентябрь — ноябрь. По мнению генерального директора C. H. Robinson Боба Бистерфельда, шансы на прибытие судна вовремя в этом году составляют 40% против 80% в 2020 году. Дефицит товаров приведет к неизбежному росту цен в третьем квартале.

( Читать дальше )

Джексон Хоул-2021: объявят ли о замедлении "печатного станка" в США?

- 23 августа 2021, 12:19

- |

В пятницу 27 августа стартует ежегодный симпозиум центральных банкиров. Этим летом участники рынка гадали о том, когда ФРС объявит о сворачивании монетарных стимулов в США. Большинство аналитиков по-прежнему уверены, что глава ФРС Пауэлл объявит об этом именно на симпозиуме в Джексон-Хоул. Исторически, главы ФРС уже неоднократно использовали данное собрание для важных анонсов по денежно-кредитной политике. Правда, в последнее десятилетие анонсы в основном касались запуска очередного раунда стимулирования, а не, наоборот, сворачивания.

Но что вообще значит «стимулирование» и его «сворачивание»? Напомним, после кризиса 2008 года Федрезерв проводил несколько раундов количественного смягчения, или QE (от англ. «quantitative easing»). Суть QE ультракоротко — «напечатать» больше денег, чтобы снизить ставки по кредитам и тем самым сделать кредитование более доступным и для бизнеса, и для простых людей. Для этих же целей также применяетсяснижение процентной ставки ФРС, которая является аналогом ключевой ставки ЦБ в России. «Сворачивание» стимулирования означает, что Федрезерв будет сначала «печатать» меньше денег, потом перестанет «печатать» полностью, а затем начнёт повышать процентную ставку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал