металлургические компании

Schnitzer Steel - Убыток 6 меc 2023 ф/г, зав. 28.02.2023г: $13,28 млн. Дивы кв. $0,1875. Отсечка 24 апреля 2023г

- 06 апреля 2023, 11:41

- |

Schnitzer Steel Industries Inc.

The registrant had 27,165,180 shares of Class A common stock, par value of $1.00 per share, and 200,000 shares of Class B common stock, par value of $1.00 per share, outstanding as of January 3, 2023.

www.sec.gov/ix?doc=/Archives/edgar/data/912603/000095017023000211/schn-20221130.htm

Капитализация на 05.04.2023г: $785,38 млн

Общий долг FY – 31.08.2020г: $549,49 млн

Общий долг FY – 31.08.2021г: $654,58 млн

Общий долг FY – 31.08.2022г: $868,12 млн

Общий долг 1 кв – 30.11.2022г: $894,12 млн

Общий долг 6 мес – 28.02.2023г: $852,66 млн

Выручка FY – 31.08.2019г: $2,133 млрд

Выручка 6 мес – 29.02.2020г: $845,07 млн

Выручка FY – 31.08.2020г: $1,712 млрд

Выручка 6 мес – 28.02.2021г: $1,092 млрд

Выручка FY – 31.08.2021г: $2,759 млрд

Выручка 1 кв – 30.11.2021г: $798,12 млн

Выручка 6 мес – 28.02.2022г: $1,581 млрд

Выручка 9 мес – 31.05.2022г: $2,591 млрд

Выручка FY – 31.08.2022г: $3,486 млрд

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Металлургам выписали рентабельность - Атон

- 31 марта 2023, 11:13

- |

Как сообщает Коммерсантъ со ссылкой на письмо НЛМК в адрес Федеральной антимонопольной службы (ФАС), ведомство предлагает установить цены на горячекатаный плоский прокат на внутреннем рынке на уровне 2019, учитывая изменения стоимости железорудного сырья и концентрата коксующегося угля.

Мы считаем рыночное ценообразование наиболее эффективными и полагаем, что ручное регулирование не будет способствовать росту стоимости. Показатели рентабельности в секторе в 2019 году были неровными: Северсталь демонстрировала высокую рентабельность EBITDA в 34% (35% в 2020 и 37% в 2018), в то время как у НЛМК этот показатель был низким на уровне 24% (29% в 2020 и 30% в 2018). У нас нет официальных рейтингов по российским производителям стали.Атон

Инициатива ЦБ будет способствовать возврату компаний к практике выплаты дивидендов - Синара

- 01 марта 2023, 17:56

- |

Если данные предложения будут приняты, то многие компании, переставшие платить дивиденды в прошлом году, могут вернуться к практике их выплаты. В частности, к таким можно отнести производителей стали, ретейлеров, застройщиков и т. д. Новость также видится позитивной и для рынка в целом, так как может привести к увеличению объема реинвестированных дивидендов, а также привлечь на рынок новых инвесторов, в том числе из дружественных стран.Точенников Кирилл

ИБ «Синара»

Можно постепенно начинать присматриваться к металлургам - Солид

- 25 января 2023, 12:07

- |

Цены на экспортный горячекатаный стальной рулон из России за неделю с 16 по 20 января 2023 г. выросли на 10% до $660/т на базисе FOB Черное море. Также увеличились цены и на российские экспортные слябы – на 11% до $602/т. Об этом сообщается в обзоре отраслевого агентства Metals & Mining Intelligence (MMI) от 23 января. Цены на горячекатаный рулон и сляб на этом уровне подтвердили «Ведомостям» еще два международных трейдера. Один из них уточнил, что котировки сляба находятся на уровне $595–600/т FOB Черное море. По словам собеседника, после снятия коронавирусных ограничений спрос на сталь в самом Китае вырос и теперь местные поставщики уже не предлагают свою стальную продукцию по конкурентным ценам в Турцию и на Ближний Восток, эту нишу заполняют российские компании.

На самом деле, это очень хорошие новости для отечественных металлургов. В 2022 году цены на сталь снизились до среднецикловых значений, однако на экспорт сильно давил крепкий рубль. В рублях цена была даже ниже 35000 рублей за тонну проката. Однако при текущем курсе цена уже больше 45000 рублей, что кардинально меняет экономику экспорта. Среди причин роста мы также выделим перестройку рынков, когда Турция закупает российские слябы и прокат, а затем поставляет в Европу, которая практически закрыта для российских производителей, высокомаржинальную продукцию по более высоким ценам. Получается, что в конечном итоге именно европейский потребитель переплачивает.

( Читать дальше )

Активный рост цен на Лондонской бирже металлов продолжится до конца года - Freedom Finance Global

- 06 октября 2022, 19:26

- |

Дополнительный позитивный импульс котировки получили, после того как 5 октября LME заявила об ограничении торгов цинком и медью для Уральской горно-металлургической компании (УГМК) и Челябинского цинкового завода, ее дочерней структуры. Под влиянием этого фактора цинк на LME на открытии торгов 6 октября подорожал на 3,66%, затем произошел некоторый откат, но в второй половине дня котировки цветных металлов снова пошли вверх. Поводом для возвращения к росту стало принятие Евросоюзом восьмого пакета санкций против РФ, предусматривающего, в частности, запрет на импорт из страны стали и полуфабрикатов из нее.

( Читать дальше )

Европейские металлурги предупреждают об "экзистенциальной угрозе" отрасли из-за энергетического кризиса — Письмо компаний к ЕС

- 07 сентября 2022, 13:49

- |

Компании сообщают, что за последние месяцы металлургический сектор уже вынужден был пойти на беспрецедентное сокращение производства из-за возросших цен на энергоресурсы.

Металлурги также выражают опасение насчет предстоящей зимы, которая нанесет «решающий удар» по многим предприятиям.

Компании призывают ЕС принять экстренные меры для сохранения отрасли.

Ранее крупнейший алюминиевый завод в Европе сократил производство на 22%.

eurometaux.eu/media/qnhn5k30/non-ferrous-metals-ceos-letter-on-energy-crisis-06-09-2022.pdf

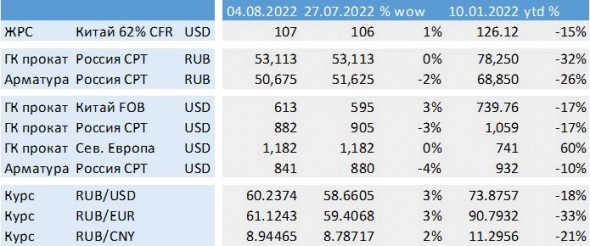

«Обзор ситуации на рынке металлургии». Выпуск 11.08.2022

- 11 августа 2022, 14:17

- |

Новости:

Потребление металлургической продукции внутри страны и объемы ее экспорта вернутся на уровни 2019–2020 годов к 2030-му по оценкам Минпромторга, которые содержатся в проекте стратегии развития металлургической промышленности до 2030 года. При этом, производство стали к этому сроку должно будет вырасти на 6,4%, за счет замещения импорта. Как следует из проекта, стратегию развития отрасли, столкнувшейся с санкционным давлением, необходимостью переориентации экспорта на восток и падением производства, предполагается реализовывать в два этапа — адаптационный, до 2024–2025 годов, и восстановительный — до 2030 года. Ссылка: https://www.metalinfo.ru/ru/news/139367

Санкционное давление сказывается и на объеме перевозимых грузов в России. По сообщению РЖД в июле 2022 года сетью РЖД было погружено 102,1 млн тонн грузов (-5,5% г/г). Всего же за 7 месяцев 2022 года было перевезено 716,9 млн тонн (-3,2% г/г). При этом, несмотря на то, что транспортировка железной и марганцевой руды снизилась на 3,5% г/г до 67,6 млн тонн, перевозки черных металлов за январь-июль напротив выросли на 0,4% г/г до 40,2 млн тонн. Ссылка: https://www.metalinfo.ru/ru/news/139373

( Читать дальше )

Металлурги продолжают страдать (2).

- 21 июля 2022, 15:36

- |

#STOCKS#CHMF

Металлурги продолжают страдать (2).

Северсталь сегодня опубликует операционные результаты за 2-й квартал 2022 года. Также, на днях мы могли читать на просторах интернета мнение Лисина про металлургический сектор. Из основных тезисов это:

▪️сложности с поставками в Азию;

▪️неспособность усвоить нашим внутренним рынком все освободившееся предложение;

▪️работа с отрицательной рентабельностью;

▪️сильный рубль;

▪️и т.д и т.п.

Посмотрим на реакцию акций Северстали на отчет, но если обратиться к технической картине, то бумаги двигаются по выделенному сценарию. Пробит важный уровень поддержки ~700 руб. (от которого началась локальная коррекция в прошлый раз). Из ближайших «остановок» могу выделить трендовую на уровне 650 руб., и выделенный зеленый диапазон, где я планирую заходить в позицию.

*Данный пост не является инвестиционной и торговой рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал