маныч-агро

Рейтинг ООО "Маныч-Агро" - rlAA

- 25 июля 2022, 14:41

- |

ООО «Маныч-Агро» — финансово устойчивое, незакредитованное, достаточно ликвидное, среднеэффективное предприятие. Заёмный капитал компании меньше собственного в 1.16 раза и полностью обеспечен собственными резервами, которые в больше степени являются накопленной нераспределённой прибылью. При этом уставный капитал всего 10 тыс рублей. Две трети долгов составляют долгосрочные обязательства, одна треть — текущие. Срочные обязательства в виде кредиторской задолженности обеспечены полностью высоколиквидными активами с 2.5-кратным запасом. Менее срочные обязательства так же обеспечены полностью высоколиквидными активами и менее ликвидными активами в виде дебиторской задолженности.

Увеличение заёмного капитала, привело к увеличению оборотных активов, что привело к росту запасов и возможности вложиться в краткосрочные финансовые проекты. В целом компания смотрится неплохо и оправдывает свою рентабельность. Тем не менее, компания недополучила в отчётном периоде 298 млн рублей и была вынуждена занимать денег, что привело к перекосу в денежных потоках. На конец отчётного периода у компании накопилось лишних 244 млн долгов, которые надо обслуживать. Если компания не повысит оборачиваемость активов, то её финансовое состояние начнёт ухудшаться. Рекомендую отслеживать эту контору не реже 2-х раз в год.

( Читать дальше )

- комментировать

- 714

- Комментарии ( 4 )

Эмитенты портфеля PRObonds. Все, что Вы хотели знать, но боялись спросить.

- 07 июля 2022, 15:06

- |

Сегодня 7 июля в 18:00 в прямом эфире Дмитрий Александров разберет текущий состав облигационного портфеля PRObonds и расскажет про актуальное состояние эмитентов. Приглашаем к участию!

( Читать дальше )

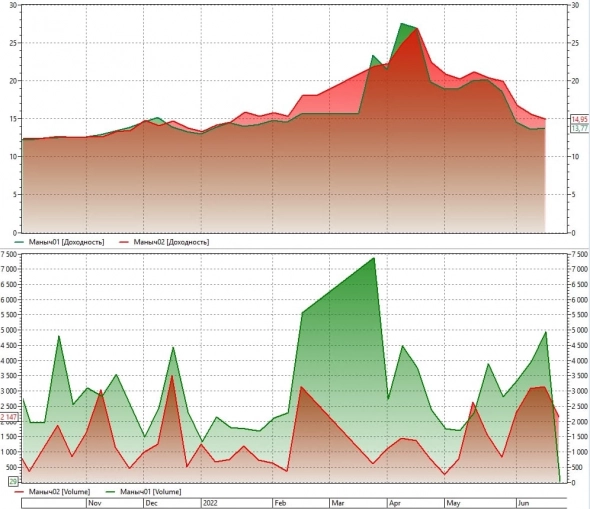

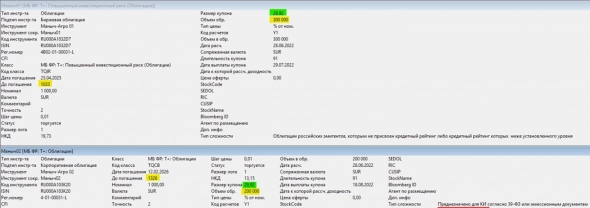

Отличия облигаций для квалов и для всех - в паре иллюстраций

- 28 июня 2022, 07:17

- |

Иллюстративно о разнице торгов и доходностей между бумагами, доступными любым и только квалифицированным инвесторам.

На графике – доходности и объемы торгов двумя сходными бумагами: облигациями сельхозсектора Маныч-Агро 01 и Маныч-Агро 02 (рейтинг эмитента ruBB). Первый выпуск не имеет ограничения к обороту, второй – для квал.инвесторов. Купоны бумаг одинаковые, 12%, сроки погашения близкие. Второй выпуск (200 млн.р.) меньше первого (300 млн.р.), но это обычно не имеет решающего значения.

Доходность «квальского» второго выпуска на процент выше доходности первого: 14,9% против 13,7%. А недельный объем торгов выпуска с ограничениями примерно в 1,5 раза ниже, чем торги выпуском без них.

( Читать дальше )

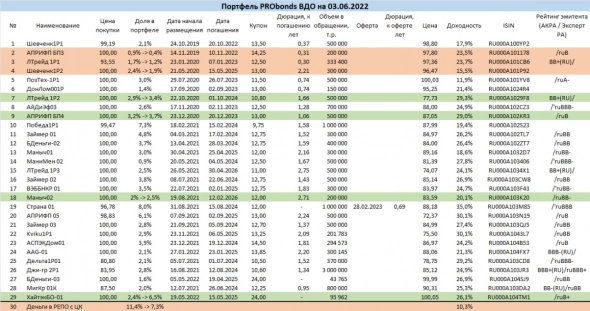

Портфель высокодоходных облигаций PRObonds ВДО. Результаты и ближайшие сделки

- 06 июня 2022, 07:46

- |

Результат. Портфель PRObonds ВДО продолжает восстановление после февральско-мартовского обвала. С начала года его убыток сократился до -10,2% (31 марта убыток достигал -22%). Текущая средняя доходность позиций портфеля, включая денежную, составляет 23,6% (оценка – Московская биржа, Cbonds). Если портфель избежит дефолтных потерь, а его восстановление будет линейным, 2022 год он закроет вблизи +2%, для этого от текущих значений ему потребуется подняться на 13,5%. Этот сценарий можно считать одновременно и оптимистичным, и целевым.

Поскольку, к сожалению, дефолтные риски не являются полностью предсказуемыми, работать нужно не только с их исключением, но и с их компенсацией. Для этого сейчас и далее будут проводиться ребалансировки портфеля и ряд спекулятивных операций, причем не только в сегменте высокодоходных облигаций.

( Читать дальше )

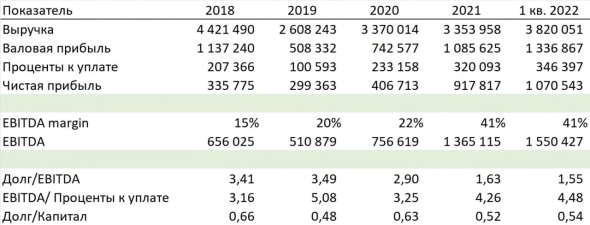

Результаты деятельности ООО «Маныч-Агро» по итогам 1 квартала 2022 года

- 22 мая 2022, 12:39

- |

Результаты всей группы НБ-Центр по итогам 1 квартала мы публиковали ранее, их можно посмотреть здесь.

В прошлом обзоре отчётности по итогам 2021 года у компании наблюдалось снижении выручки и прибыли, связанное с ростом объёмов запасов, мы писали об этом здесь.

По итогам первого квартала мы видим, что компания, как и планировалось, продала излишки запасов, восстановив уровень выручки, и показала максимальный уровень прибыли за время существования компании.

Основные финансовые показатели, LTM:

• Капитал 1 091 млн;

• Долг 800 млн;

• Выручка 793 млн (+17%);

• EBITDA 373 млн (+15%);

• Чистая прибыль 292 млн (+22%);

• EBITDA / Проценты к уплате 18.6;

• Долг / EBITDA 2.1

( Читать дальше )

Группа компаний НБ-Центр (в составе АО им. Т.Г. Шевченко и ООО «Маныч-Агро») публикует управленческую финансовую отчётность за 1 кв. 2022 года и операционные показатели за 2021 год.

- 20 мая 2022, 12:11

- |

🌾 Сельскохозяйственный блок группы представлен компаниями АО им. Т.Г. Шевченко и ООО «Маныч-Агро», торговый блок представляет ООО «ПКФ «НБ — Центр»» (занимается оптовыми продажами продукции на экспортные рынки). Также в группу входит ООО «Терминал», компания занимается транспортной обработкой грузов: осуществляет приёмку, временное хранение и отгрузка зерна и масленичных культур в теплоходы типа река-море

В 2021 году компании группы собрали 298 тыс. тонн урожая (+55% к урожаю 2020 года). Рост связан с увеличением эффективности, т. е. урожайности, в первую очередь за счёт роста урожайности сахарной свёклы с 376 до 600 ц/га. Урожайность по остальным культурам за 2021 год выросла в среднем на 47%.

Распределение урожая группы по культурам:

• Пшеница 47%

• Сахарная свекла 19%

• Подсолнечник 14%

• Кукуруза 12%

• Рис 6%

• Рапс 2%

С точки зрения финансов группа также показывает отличные результаты. Мы наблюдаем рост выручки и маржинальности, а также сокращение уровня долговой нагрузки.

( Читать дальше )

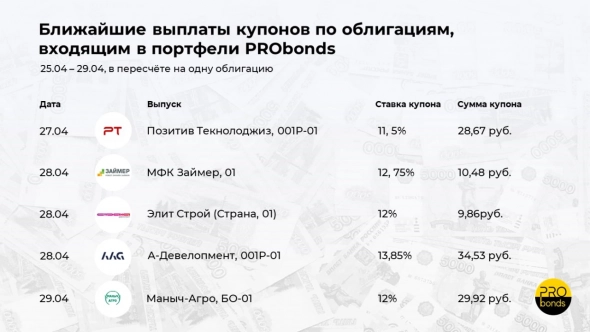

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 16 мая 2022, 07:54

- |

16.05.2022

- Джи-групп, 002Р-01 Ежеквартальные выплаты ставка купона 10,6% Сумма купона 26,43 руб.

- Лизинг-Трейд, 001P-02 Ежемесячные выплаты ставка купона 10,8% Сумма купона 8,88 руб.

- Онлайн Микрофинанс, 01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

- МФК ВЭББАНКИР, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

19.05.2022

- АО им. Т.Г. Шевченко, 001P-02 Ежеквартальные выплаты ставка купона 13% Сумма купона 32,41 руб.

- Агрофирма-племзавод Победа, 001P-01 Ежеквартальные выплаты ставка купона 9,75% Сумма купона 24,31 руб.

- Маныч-Агро, 01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

- Займер, 03 Ежемесячные выплаты ставка купона 12,7% Сумма купона 10,44 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 25 апреля 2022, 07:21

- |

27.04.2022

- Позитив Текнолоджиз, 001P-01 Ежеквартальные выплаты ставка купона 11,5% Сумма купона 28,67 руб.

28.04.2022

- Займер, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- Элит Строй, 01 Ежемесячные выплаты ставка купона 12% Сумма купона 9,86 руб.

- А Девелопмент, 001Р-01 Ежеквартальные выплаты ставка купона 13,85% Сумма купона 34,53 руб.

29.04.2022

- Маныч-Агро, БO-01 Ежеквартальные выплаты ставка купона 12% Сумма купона 29,92 руб.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Коротко о главном на 18.04.2022

- 18 апреля 2022, 11:18

- |

Ставка купона, пониженные рейтинги и новая программа:

- «Автобан-Финанс» установил ставку 11-14-го купонов биржевых облигаций серии БО-П01 в размере 10% годовых.

- «Эксперт РА» понизило рейтинг кредитоспособности «Трубная металлургическая компания» до уровня ruA, прогноз по рейтингу стабильный. Ранее у компании действовал рейтинг на уровне ruA+ со стабильным прогнозом.

- «Эксперт РА» понизило рейтинг кредитоспособности «Маныч-Агро» до уровня ruBB-, прогноз по рейтингу стабильный. Ранее у компании действовал рейтинг на уровне ruBB со стабильным прогнозом.

- «Сэтл Групп» утвердил программу биржевых облигаций серии 002Р.

- Межрайонный отдел судебных приставов по особым исполнительным производствам управления ФССП по Омской области в целях обеспечения иска Альфа-банка о взыскании задолженности по кредитному соглашению с компанией «Сэтл Групп» внес постановление о наложении ареста на денежные средства компании, находящиеся в банке.

( Читать дальше )

Маныч-Агро: к кризису готов!?

- 23 марта 2022, 17:15

- |

ООО «Маныч-Агро» существует с 2006 года и является 100% аграрием. Основным видом деятельности компании является выращивание зерновых культур и риса (надо же, а я думал рис у нас не растёт) Финансовый анализ других предприятий из этого сектора рынка, особо не вдохновляет на инвестирование, но… кто знает, что на уме у этих аграриев, чем они руководствуются, но хочется надеяться, что есть среди них компании с удовлетворительным финансовым состоянием. А то как-то с трудом верится, что всё так плохо в сельском хозяйстве. Может просто работать надо по-другому, а не так как все? Скрещиваем пальцы и изучаем отчётность компании.

Общие сведения

Общие сведенияИНН: 6166018099

Полное наименование юридического лица: Общество с ограниченной ответственностью «Маныч-Агро»

ОКВЭД: 01.11.11 — Выращивание пшеницы

Сектор рынка по ОКВЭД: Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал