лукойл

ЛУКОЙЛ и Татнефть - рассматривают совместные проекты за рубежом

- 27 сентября 2017, 15:43

- |

«У нас, конечно, есть новые инициативы. Мы надеемся, что если будут проводиться конкурсы по распределению ресурсов федеральным правительством, то мы совместно с „Татнефтью“ и сами будем участвовать»

«У нас сложились очень хорошие отношения с „Татнефтью“. Мы сейчас рассматриваем ряд новых предприятий за пределами РФ, у нас успешный геолого-разведочный проект на территории Республики Калмыкия. Это все внушает оптимизм и, самое главное, подчеркивает, что российские компании умеют строить альянсы, умеют работать совместно. И мы эту практику будем продолжать

ЛУКОЙЛ видит для себя главной задачей поддержание ресурсной базы на территории Татарстана за счет внедрения новых технологий, участия в других предприятиях.

РИА Новости

- комментировать

- Комментарии ( 0 )

Му?

- 27 сентября 2017, 09:35

- |

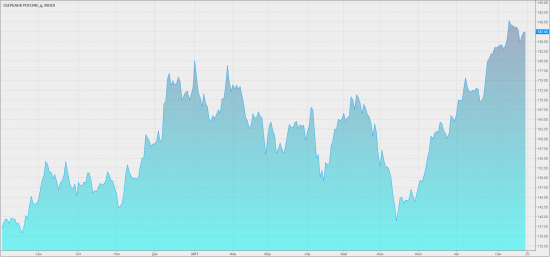

Синяя линия — нефть в рублях.

Красная — Газпром. Зелёная — Лукойл. Оранжевая — MICEX Oil and Gas.

Му?

( Читать дальше )

Лукойл - нельзя исключать риск снижения прибыльности

- 26 сентября 2017, 12:31

- |

ЛУКОЙЛ хотел бы скорректировать соглашения по Гиссару по образцу Кандыма. Как сообщил президент ЛУКОЙЛа Вагит Алекперов, компания ведет переговоры с Узбекистаном о пересмотре параметров соглашения по Гиссарскому газовому проекту в связи со снижением цены газа на внешнем рынке. Узбекистан уже изменил шкалу начисления роялти по проекту «Кандым», обеспечив ЛУКОЙЛу более высокий объем газа в период низких цен.

Инвестиции в Гиссар превысили 1,5 млрд долл. Вагит Алекперов также сообщил, что компания планирует все инвестиционные проекты из расчета нормы рентабельности 14– 16%. По-видимому, речь идет о внутренней норме доходности (ВНД). Объем инвестиций в проект «Юго-Западный Гиссар» с 2008 г. превысил 1,5 млрд долл. В августе 2017 г. были запущены объекты, необходимые для вывода добычи на проектный уровень около 5 млрд куб. м в год.

( Читать дальше )

Лукойл - последние 2 года прирост запасов был на уровне 0,7 млрд т.

- 26 сентября 2017, 11:20

- |

Совет директоров ЛУКОЙЛа планирует в конце ноября — начале декабря утвердить стратегию развития компании на перспективу, сообщил президент компании Вагит Алекперов журналистам в субботу. «Мы считаем, что за 10-летний период мы должны нарастить 1,1-1,2 млрд. тонн запасов и удержать полку добычи 100 млн. тонн нефти, газа — 35-40 млрд. куб. метров. Инвестиции где-то $80-85 млрд.», — сообщил он.

Обозначенный CAPEX ЛУКОЙЛа находится на уровне ожиданий рынка – 8-8,5 млрд. долл. в год. В тоже время поддержание добычи на уровне 100 млн т. (в 2016 году она составила 91,9 млн. т) с учетом истощающихся запасов компании задача достаточно сложная и последние 2 года ЛУКОЙЛу не удавалось восполнять их в полной мере, а прирост запасов был на уровне 0,7 млрд т.Промсвязьбанк

Лукойл - уровень капзатрат соответствует задаче поддержания добычи

- 25 сентября 2017, 12:55

- |

Стабильная добыча углеводородов в течение десяти лет. Президент ЛУКОЙЛа Вагит Алекперов сообщил, что в трехлетний план развития компания закладывает цену нефти 50 долл./барр. и курс рубля 62–64 к доллару. Новая десятилетняя стратегия компании, которую совет директоров планирует утвердить в конце ноября–начале декабря, будет обсуждаться 4–5 октября руководителями дочерних подразделений. В ее рамках предполагается удерживать добычу нефти на уровне 100 млн т в год (около 2 млн барр./сутки) и 35– 40 млрд куб. м газа.

Оптимистичный план по воспроизводству запасов. Президент компании также сообщил, что ЛУКОЙЛ планирует приращение запасов на 1,1–1,2 млрд т (8–9 млрд барр.) за десять лет. Если подразумеваются запасы и нефти, и газа в нефтяном эквиваленте, то коэффициент воспроизводства будет находиться в диапазоне 85–95%. Если речь идет о запасах и добыче только жидких углеводородов, то коэффициент воспроизводства в рамках стратегии превысит 100%. Однако пока неясно, какие регионы дадут основной прирост.

( Читать дальше )

ЛУКОЙЛ - в 2018-2019 годах ожидает роста добычи нефти

- 25 сентября 2017, 12:05

- |

Президент компании Вагит Алекперов:

«Мы первые три года, 2018-2019 — у нас будет рост добычи нефти, потом стабилизация»

На 1-й квартал компания закладывает в план заморозку добычи нефти.

«В целом на год мы закладываем те решения, которые уже приняты. Первый квартал мы закладываем ограничение добычи на уровень сегодняшнего момента»

ТАСС

Лукойл - ждем информации по 10-летней стратегии компании

- 25 сентября 2017, 10:54

- |

Как сообщают Ведомости, президент и основной акционер ЛУКОЙЛа Вагит Алекперов сказал в интервью, что 10-летняя стратегия компании предполагает сохранение добычи нефти на уровне 100 млн т в год, а природного газа — на уровне 35-40 млрд куб м в год. Совет директоров компании представит новую 10-летнюю стратегию в конце ноября-начале декабря этого года. В своей 3-летней стратегии компания исходит из цены нефти $50/барр. и курса 62-64 рубля за доллар США.

Учитывая ускоряющееся снижение добычи в Западной Сибири, старение запасов и рост обводненности, точки роста ЛУКОЙЛа будут связаны с шельфовыми проектами включая преимущественно Каспийское море, где ЛУКОЙЛ планирует разработку и запуск нескольких месторождений, кроме уже работающих месторождений им. Корчагина и им. Филановского. Кроме того, Балтийское море и Тимано-Печорская провинция могут стать дополнительными источниками прироста добычи, компенсирующими снижение добычи в Западной Сибири. Мы с нетерпением ждем подробной информации по 10-летней стратегии ЛУКОЙЛа, но считаем новость скорее НЕЙТРАЛЬНОЙ для акций ЛУКОЙЛа на настоящий момент.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 25 сентября 2017, 09:33

- |

Властям Финляндии направили запрос на строительство «Северного потока-2»

Швейцарская компания Nord Stream 2 AG направила властям Финляндии запрос о получении разрешения на строительство газопровода «Северный поток — 2» в исключительной экономической зоне Финляндии в Балтийском море. В заявлении отмечается, что трубопровод пройдет 374 километра по исключительной экономической зоне Финляндии. (РИА Новости)

FESCO собрала держателей облигаций. Компания может продолжать реструктуризацию

FESCO договорилась с держателями 75% непогашенных евробондов, по которым ранее допустила дефолт, о присоединении к соглашению о фиксации намерений. Далее группе предстоит выполнить остальные условия реструктуризации и подтвердить соглашение в суде в соответствии с английским правом. (Коммерсант)

Крупнейший ритейлер в России утвердил дивидендную политику

Наблюдательный совет X5 Retail Group, управляющей сетями «Пятерочка», «Перекресток» и «Карусель», утвердил первую дивидендную политику, сообщил ритейлер. В соответствии с ней компания будет направлять акционерам не менее 25% консолидированной чистой прибыли по МСФО, если это позволит финансовое положение. Решая, одобрять ли выплату дивидендов, набсовет X5 будет ориентироваться на целевое отношение чистого долга к EBITDA ниже 2. (

( Читать дальше )

Круги на воде

- 24 сентября 2017, 12:48

- |

Приветствую всех уважаемых читателей!

Остались позади полугодовые отчеты, некоторые компании утвердили выплаты на их основе, далее новые дивиденды ждут нас по итогам 9 месяцев, ближе к новому году. На некоторое время рынок даже впал в информационную кому. Не могу сказать, что это плохо, очень важно не сидеть на новостной адреналиновой игле в поиске максимального количества заголовков и с целью отработать каждый из них. Полезные новости те, которые формируются в некие долгосрочные драйверы, а они как раз зачастую не требуют сиюминутной реакции и ежедневной охоты. Например, мои статьи редко выходят сразу же после новости, часто между выходом статьи и событием проходит неделя, но в каждом случае нельзя сказать, что я опоздал и не актуален.

На прошлой неделе ЦБ РФ снизил ключевую ставку на 0,5%. В отличие от истории с госдивидендами тут позиция явно более последовательная и планируется, что она будет продолжаться, по крайней мере в ближайшее время. Например, ждут еще одного небольшого снижения в декабре. Сложно предположить, сколько это будет продолжаться, но текущие выводы можно сделать тезисно (все же об этой теме много уже написано):

— пока идет подобный тренд ОФЗ ПД растут, а ОФЗ ПК падают, сейчас это еще не актуально, но важно не пропустить момент перекладки или хотя бы частичной ребалансировки

- падение ставок позволяет компаниям реструктуризировать долги, новые облигации размещаются все с меньшими и меньшими долговыми нагрузками, это высвободит денежный поток у компаний, который будет потрачен или на рост или на дивиденды в зависимости от позиции мажоритария

- с учетом падения рынка в текущем году сформировалось и формируется ряд историй, по которым только дивидендная доходность (даже с учетом НДФЛ) выше текущих купонных выплат по облигациям, это подчеркивает привлекательность подобных дивидендных идей.

Легко привести пример: уже 26 сентября отсечка у Северстали, 22,28 руб. на акцию, что по текущим котировкам дает 2,5% за квартал без НДФЛ. Для тех, кто покупал майско-июньской депрессии все еще лучше.

Безусловно, текущий рынок расслабляет. С одной стороны понимаешь, что все старые истории актуальны (часть из них была сформирована еще в прошлом году, часть скорректирована по годовым отчетам, но все они подтвердились по полугодовым), отчеты за 9 месяцев вряд ли что-то кардинально поменяют (может быть 1-2 позиции будут пересмотрены, но сомнительно, что более). Иными словами где-то отдаленно формируется мысль, что при отсутствии форс-мажорных ситуаций текущий портфель по-серьезному придется пересматривать разве что в марте следующего года. Конечно, это ложное успокоение, потому что и форс-мажоры будут и подросший рынок скорее всего скорректируется образуя новые возможности. Например, неплохо было бы увидеть коррекцию по ММК и Распадской восстановления позиции, которую частично разгрузил на росте.

Но спокойствие характерно не для всех секторов. Тот же банковский сектор очень даже закошмарен, нередко в подобных ситуациях и находятся перспективные истории. Попробуем рассмотреть основные.

( Читать дальше )

Лукойл делает ставки на рост нефтяных цен

- 22 сентября 2017, 16:13

- |

Пока довольно сложно спрогнозировать, как это отразится на компании в долгосрочной перспективе. С одной стороны, разносторонняя диверсификация бизнеса и прибыльные, как утверждает сам Лукойл, европейские активы, работающие в секторе обслуживания и переработки – это отличная диверсификация бизнеса и страховка на случай неблагоприятной конъюнктуры нефтяного рынка, но они низкомаржинальны. Кстати, в том числе благодаря высокой степени диверсификации и меньшей зависимости от цен на нефть агентство S&P повысило рейтинг Лукойла до ВВВ со стабильным прогнозом, что выше, чем суверенный рейтинг РФ. С другой, высвободившиеся средства компания планирует вложить и сосредоточиться в высокомаржинальной добыче внутри РФ, что может существенно увеличить прибыль компании при сохранении стабильных цен на нефть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал