лукойл

Инвестграм#3. Три подхода при анализе компаний для инвестирования.

- 22 августа 2018, 15:34

- |

Доброго времени суток, коллеги!

В данном выпуске я уделю внимание трем подходам при выборе компаний для инвестирования.

Есть множество инструментов, которые прогнозируют будущую стоимость акций или других финансовых инструментов. В данной статье мы не будем гадать на кофейной гуще, не будем с помощью линеечек на графике предсказывать будущую стоимость активов.

Я ни в коем случае никого не хочу обидеть. Бесспорно, есть отличные технические аналитики, спекулянты, а также те, кто владеет даром ясновидения. Но статистика, к сожалению, показывает обратное. Все спекуляции рано или поздно заканчиваются потерями денег, либо повышенной нестабильностью заработка, хотя при этом доходности там в моменте бесспорно выше, чем в инвестициях. Лично я знаю один единственный и более верный с точки зрения оценки стоимости бизнеса подход — фундаментальный анализ бизнеса компании.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 15 )

Основной вклад в рост операционных показателей Лукойла внесло увеличение добычи газа - Промсвязьбанк

- 16 августа 2018, 15:10

- |

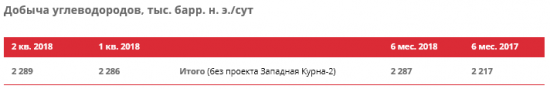

Среднесуточная добыча углеводородов группой ЛУКОЙЛ в первом полугодии 2018 года без учета проекта Западная Курна-2 составила 2,287 млн баррелей нефтяного эквивалента, что на 3,2% больше по сравнению с первым полугодием 2017 года, говорится в сообщении компании. Во втором квартале добыча составила 2,289 млн барр. н.э./с, что соответствует уровню первого квартале 2018 года. В первом полугодии добыча нефти снизилась на 1,7%, до 42,8 млн тонн, при этом добыча газа увеличилась на 20%, до 16 млрд куб. метров. Во втором квартале текущего года добыча нефти по сравнению с первым кварталом выросла на 0,4%, до 21,5 млн тонн, добыча газа составила 8,1 млрд куб. метров, что в среднесуточном выражении соответствует уровню I квартала.

Основной вклад в рост операционных показателей ЛУКОЙЛа внесло увеличение добычи газа. По нефти в рамках сделки ОПЕК компания ограниченна в наращивании добычи. Рост добычи газа был связан с развитием газовых проектов на Каспии.Промсвязьбанк

ЛУКОЙЛ - в 1 полугодии 2018 года увеличил добычу нефти на 3,2%

- 15 августа 2018, 12:32

- |

Рост добычи связан с развитием газовых проектов.

Во втором квартале 2018 года добыча составила 2 289 тыс. барр. н. э./сут, что соответствует уровню первого квартала 2018 года.

( Читать дальше )

В настоящий момент "обычка" Сбербанка находится на перепутье

- 14 августа 2018, 15:31

- |

Рубль к середине дня укрепился к доллару и евро. Доллар находился чуть выше 66,5 руб, а евро опустился к 76 руб.

Эмитенты

В лидерах роста к середине дня пребывали привилегированные акции “Мечела” (+2,08%) и котировки “Новатэка” (+1,40%). Обыкновенные акции “Сбербанка” подорожали на 0,1%. В лидерах падения были акции “Газпрома” (-1,53%) и бумаги “Лукойла” (-1,50%).

С технической точки зрения обыкновенные акции “Сбербанка” находятся на перепутье. С одной стороны, бумаги на прошлой неделе в рамках отскока наверх не смогли закрепиться выше 195 руб, после чего скорректировались в район средней полосы Боллинжера дневного графика (190 руб), у которой остаются и сейчас.Кожухова Елена

На часовом графике можно наблюдать затухание нисходящего тренда, который, однако, все еще остается преобладающим. Открывать “длинные” позиции от текущих уровней с расчетом на возвращение в район 195-197 руб стоит при благоприятном внешнем фоне с установкой стоп-сигнала чуть ниже 190 руб. В обратном случае последняя отметка будет с легкостью пробита вниз.

ИК «Велес Брокер»

Кто воспользовался?

- 10 августа 2018, 21:52

- |

Даю сигналы редко, не всегда даю — не хватает времени.

https://smart-lab.ru/blog/463674.php

https://smart-lab.ru/blog/tradesignals/445896.php

Вот и пример сигнала и его реализация

https://smart-lab.ru/blog/tradesignals/445896.php

А вот и сам сигнал https://smart-lab.ru/blog/301998.php

Не учу, не консультирую, в управление не беру.

Кому интересно — следите за редкими сигналами.

P.S.

Тут лучек нарисовался

Участников рынка успокоили комментарии Госдепа США касательно Аэрофлота

- 09 августа 2018, 19:15

- |

Только ближе к концу торгового дня большая часть потерь первой половины была отыграна, а некоторые акции даже вышли в рост. Участников рынка успокоили комментарии Госдепа США касательно «Аэрофлота», который сегодня дешевел в начале дня на 12%, что прямых санкций в отношении авиакомпании не планировалось. Помимо этого, положительно на настроения инвесторов повлияли сообщения в СМИ о том, что первый раунд санкций, который вступит в силу 22 августа, будет иметь не очень существенный эффект, поскольку будет включать в основном запрет на продажу РФ товаров военного и двойного назначения. А уже второй раунд, через 3 месяца после первого, будет более разрушительным для дипломатических отношений между РФ и США и как раз должен содержать ограничения на финансовые операции американских банков с российскими, а также авиаперевозки. Соответственно, инвесторы посчитали, что промежуток времени между первым и вторым раундами позволит российским властям как-то сгладить разросшийся междустрановой конфликт и доказать администрации Д.Трампа непричастность к «делу Скрипалей» или, как минимум, предоставить гарантии отсутствия планов использовать химическое оружие в будущем.Кирсанова Софья

Некоторую поддержку отечественному рынку оказывает и восстанавливающая потери нефть, которая сегодня прибавляет 0,7%, вновь двигаясь в сторону $72 за баррель Brent спот.

Львиная доля бумаг на отечественном рынке сегодня торгуется в «красной зоне». Однако инвесторы уже начали откупать подешевевшие акции наиболее привлекательных компаний-экспортеров. Среди таких сегодня акции «Газпром нефти» (+3,5%), «ЛУКОЙЛа» (+1,4%) и «Норникеля» (+0,8%)

УК «Райффайзен Капитал»

"Быки" закрыли дивидендный гэп в Газпроме

- 09 августа 2018, 16:33

- |

По гамбургскому счету, если сравнивать с акциями, которые ставят рекорды роста («Роснефть» или «ЛУКОЙЛ»), «Газпром» не растет. Он много месяцев находится в диапазоне 130–150. А сегодня «быки» закрыли «дивидендный гэп» с 17 на 18.07.18 и даже относительный рост может прекратиться.Верников Андрей

У «Газпрома» сейчас выходят хорошие результаты по производственной деятельности, но лично я бы не покупал акцию, котировки которой находятся в боковом коридоре. По 132 купить можно, но не по текущей цене.

ИК «Церих Кэпитал Менеджмент»

Роснефть превратилась в привлекательную дивидендную историю

- 08 августа 2018, 11:37

- |

Выручка составила 2 065 млрд руб. (+1.6% против прогноза АТОНа, +0.6% против консенсус-прогноза) на фоне более благоприятных макроэкономических условий (Urals +21% кв/кв в рублевом выражении) и ослабления рубля, а также роста добычи нефти и объемов переработки относительно 1К18. EBITDA, рассчитанная в соответствии с методологией Роснефти и скорректированная на предоплаты, достигла 565 млрд руб. (+4% против прогноза АТОНа, +8% против консенсус-прогноза) за счет роста выручки и более низких, чем ожидалось, затрат. Чистая прибыль увеличилась до 228 млрд руб. (+31% против прогноза АТОНа, +15% против консенсус-прогноза), отразив рост EBITDA и получив дополнительную поддержку от роста прочих неоперационных доходов до 32 млрд руб. преимущественно на фоне более высокой прибыли от выгодного приобретения. FCF, скорректированный на предоплаты, составил внушительные 221 млрд руб. (+56% кв/кв) на фоне OCF в размере 450 млрд руб. (+23% кв/кв) и незначительного роста капзатрат на 3% кв/кв до 229 млрд руб. Чистый долг (без учета предоплат по поставкам нефти) достиг 3 290 млрд руб., предполагая соотношение чистый долг/EBITDA на уровне 1.8x.

( Читать дальше )

Фарватер рынка: В ожидании переломного момента

- 07 августа 2018, 19:25

- |

Мы видим много интересных инвестиционных идей в российских акциях, которые способны обеспечить отличный рост в 2018, несмотря на опасения инвесторов относительно новых санкций. Российские акции сильно недооценены: рост финансовых показателей соответствующих компаний в 2018 выглядит особенно перспективным, а дивидендная доходность составляет рекордные 8-10%+, что обеспечивает ограниченный риск снижения. Более того, иностранные инвесторы проявляют все больше интереса к развивающимся, а не к развитым рынкам, что может привести к существенному притоку средств в соответствующие фонды, включая и Россию, к концу года. Появляются риски, связанные с новыми санкциями США и глобальными торговыми войнами, однако мы не считаем, что они будут разрушительными для российской экономики, скорее они станут переломным моментом для акций. Ясность в отношении санкций появится в течение ближайших нескольких месяцев, и мы считаем, что после этого рынок может довольно быстро переоценить акции. В связи с этим мы считаем, что имеет смысл начать заранее покупать определенные перепроданные акции. Ниже мы предлагаем список наших фаворитов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал