лукойл

Обзор финансовых результатов Лукойла за I кв. 2021 г. по МСФО. Рост FCF в 3 раза, прогноз дивидендов

- 27 мая 2021, 19:23

- |

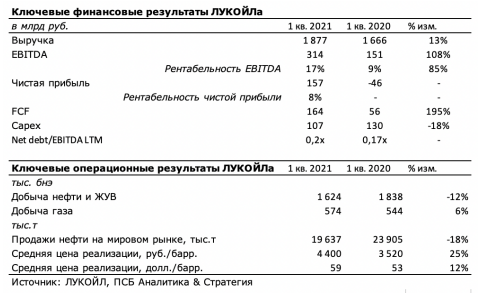

— Выручка: 1 876,5 млрд руб. (+12,6% г/г)

— Чистая прибыль: 157,4 млрд руб. (против убытка 46 млрд руб.)

— Свободный денежный поток: 163,6 млрд руб. (+294,7% г/г)

Лукойл опубликовала финансовые результаты за январь – март 2021 г. по МСФО, показав более сильные цифры, чем ожидалось согласно консенсус-прогнозам аналитиков.

Выручка компании за период с января по март 2021 г. составила 1 876,5 млрд руб., что на 12,6% выше, чем за аналогичный период годом ранее. Рост доходов нефтяника обусловлен повышением цен на нефть и нефтепродукты на фоне девальвации рубля. В роли сдерживающего фактора было снижение объемов добычи, переработки и трейдинга.

По чистой прибыли за I кв. 2021 г. компания отчиталась о получении 157,4 млрд руб., против 46 млрд руб. убытка за тот же квартал 2020 г. Положительная динамика чистой прибыли объясняется увеличением EBITDA из-за эффекта временного лага по экспортной пошлине и НДПИ. Также на квартальную прибыль повлияли неденежные убытки из-за обесценивания активов в 2020 г. и пересчитанные в IV кв. 2020 г. амортизационные расходы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Результаты Лукойла предусматривают существенный потенциал роста дивидендных ожиданий - Альфа-Банк

- 27 мая 2021, 16:17

- |

На фоне публикации отчетности акции компании прибавляли 1,5% в течение дня против сопоставимого снижения цены на нефть, отскок которой произошел уже в ходе вечерней торговой сессии после выхода позитивной статистики по запасам нефти в США. Несмотря на то, что выручка за 1К21 в целом соответствовала консенсус-прогнозу агентства “Интерфакс” на уровне 1,88 трлн руб., что предполагает ее рост на 23% в квартальном выражении на фоне значительного роста цен на нефть (Brent выросла на 37,5%, Urals – на 35% к/к), консолидированная EBITDA подскочила на 66% к/к до 314 млрд руб., более чем в два раза в сравнении с 4К20. Значительное увеличение показателя EBITDA стало сюрпризом для рынка, значительно превзойдя ожидания рынка (279 млрд руб.) в результате сильной динамики перерабатывающего бизнеса, вклад которого в EBITDA составил 120 млрд руб. (что на 36% выше нашей оценки). Несмотря на ощутимое восстановление рентабельности переработки, сегмент значительно выиграл от существенного высвобождения запасов как с российских, так и с европейских НПЗ, что обеспечило позитивный эффект в размере 27 млрд руб. Поскольку мы относим изменение запасов и последующую переоценку резервов к единовременным статьями, исключая их из нашей оценки, скорректированная EBITDA переработки составила порядка 92 млрд руб., превысив наши ожидания всего на 5%, предполагая EBITDA компании на уровне 287 млрд руб. на консолидированной основе, что в купе с 4% опережением нашей оценки по сегменту разведки и добычи незначительно превосходит наши ожидания в размере 284 млрд руб.

Тем не менее, мы наблюдаем довольно значительный положительный эффект, распространившийся по всем операционным статьям, что в итоге находит своё отражение в прибыли компании. Так, чистая прибыль за 1К21 составила 157 млрд руб., что оказалось на 15% выше нашей оценки (на 19% выше консенсус-прогноза агентства «Интерфакс»), против убытка в размере 46 млрд руб., зарегистрированного в 4К20. Сильная динамика показателя EBITDA и программа оптимизации капитальных расходов, которые снизились на 21% к/к до 107 млрд руб. (на 18% г/г), также оказали существенное влияние на генерацию СДП, что привело к двукратному увеличению последнего до 164 млрд руб. в соответствии с отчетностью компании. Скорректированный на процентные выплаты и арендные платежи, СДП составилпорядка146млрдруб., что немногим меньше соответствующего показателя за 2 полугодие 2020 г., который выступил базой финальных дивидендных выплат по итогу года. Так, текущий уровень скорректированного СДП предполагает теоретический вклад 1К20 в дивиденд 2021 г. в размере 211 руб. на акцию против 213 руб., рекомендованных советом директоров компании в качестве финальных дивидендов (в сумме 259 руб. на акцию по итогу года). С учетом того, что прогнозный дивиденд в рамках консенсус-прогноза агентства “Bloomberg” составляет порядка 632 руб. на акцию (по состоянию на 23.05.2021), мы считаем, что результаты 1К21 предусматривают существенный потенциал дальнейшего роста дивидендных ожиданий, поскольку на данный момент составляют порядка трети ожидаемого уровня выплат.Блохин Никита

Альфа-Банк"

Так, мы подтверждаем свой позитивный взгляд на акции компании, ожидая, что в ходе телефонной конференции менеджмент прояснит ситуацию вокруг аварии в республике Коми, в результате которой произошел разлив нефтесодержащей жидкости, и надеемся услышать первоначальные оценки потенциального негативного эффекта этого инцидента на финансовые результаты компании.

Добыча газа Лукойла в Узбекистане ожидается до 14 млрд м3, общая добыча углеводородов +2%, капзатраты в 21 г составят ₽460-490 млрд, повысил план бурения

- 27 мая 2021, 16:09

- |

Как мы сообщали ранее, по проектам в Узбекистане добыча газа к концу 2020 года полностью восстановилась, а по итогам первого квартала даже превысила проектный уровень. Рост среднесуточной добычи год к году составил 31%. Отмечу, что во втором квартале мы ожидаем снижения добычи по причине ремонтных работ

В целом по году, при сохранении стабильной конъюнктуры, мы ожидаем объем добычи газа по узбекским проектам до 14 миллиардов кубометров

источник

О добыче углеводородов

При сохранении текущих ограничений на добычу нефти мы ожидаем рост добычи углеводородов без учета «Западной Курны 2» на уровне около 2%

источник

капзатраты:

Наши новые ожидания по капитальным затратам по текущему году составляют 460-490 миллиардов рублей без учета проекта «Западная Курна 2»Годовой план по капитальным затратам был пересмотрен в сторону увеличения на фоне благоприятной конъюнктуры. источник

«Лукойл» ожидает добычу нефти по итогам года примерно на прошлогоднем уровне — 73,5 миллиона тонн — это уровень 2020 года, сообщил топ-менеджер компании.

«Лукойл» ожидает, что добыча жидких углеводородов в России не изменится год к году.

Хотя ранее мы ожидали некоторого снижения добычи из-за того, что уровень первых четырех месяцев 2020 года, по апрель включительно, он был высокий

планы бурения на текущий год:

При этом в связи благоприятной конъюнктурой мы приняли решение скорректировать планы по бурению на 2021 год в сторону увеличения, что позволит в значительной степени сократить использование свободной мощности для компенсации естественного снижения добычи на действующем фонде скважинисточник

Снова разлили нефть в Коми. Лукойл, за что?

- 27 мая 2021, 11:56

- |

Очередной разлив нефтесодержащей жидкости зафиксирован в Республике Коми. Под Усинском произошел выброс из скважины, причины и площадь загрязнения уточняются, на месте работают специалисты, сообщили ТАСС в министерстве природных ресурсов и охраны окружающей среды региона.

«Под Усинском в районе нефтескважины № 447 случился „грифон“ — произошел выброс породы и пластовых вод, то есть нефтесодержащей жидкости. Скважина принадлежит ООО „Лукойл-Коми“. Площадь разлива уточняется, на месте работают специалисты. Туда выехали представители в составе межведомственной комиссии», — сообщили в пресс-службе.

По предварительным данным, нефтесодержащая жидкость попала в ручей.

При этом в Усинске продолжает действовать режим чрезвычайной ситуации, введенный 11 мая после разлива нефтесодержащей жидкости, обнаруженного в Коми и Ненецком автономном округе (НАО). Причиной его стала разгерметизация трубопровода Ошского месторождения в НАО, которое эксплуатирует «Лукойл-Коми». Разлив произошел на расстоянии порядка 300 м от береговой линии реки Колвы. Площадь загрязненных земель — около 1,3 га, на грунт попало около 100 тонн, из них девять тонн — в Колву. СК РФ возбудил уголовное дело о «Нарушении правил охраны окружающей среды при производстве работ» (ст. 246 УК). В настоящее время очистку берегов Колвы ведут более 200 человек.

tass.ru/proisshestviya/11488781

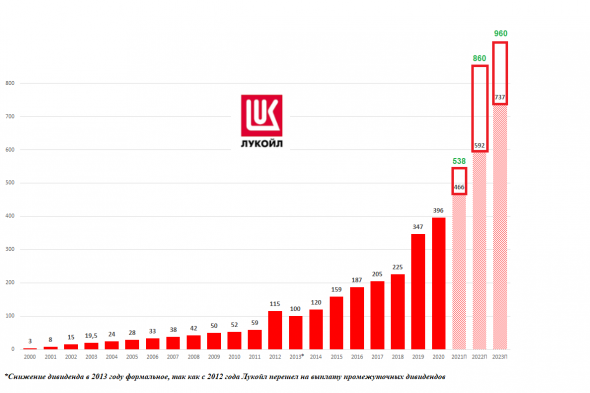

ЛУКойл - отличный дивидендный аристократ!

- 27 мая 2021, 10:40

- |

Посмотрел отчет ЛУКойла.

Обновил свой прежний прогноз по дивам ЛУКойла от ноября 2020.

Сейчас, думаю, будет еще лучше — 325 р. за 1П 2021 г. и 480 р. за 2П 2021 г.

ЛУКойл останется дивидендным аристократом

Выплаты в 2021 году: 213+325 = 538 р.

идем с опережением

( Читать дальше )

Лукойл отчёт за 1 квартал

- 26 мая 2021, 19:43

- |

С начала график нефти в рублях:

И график цен на акции Лукойла:

( Читать дальше )

Результаты Лукойла оцениваются высоко - Промсвязьбанк

- 26 мая 2021, 18:31

- |

ЛУКОЙЛ отчитался за 1 кв. 2021 г. с результатами лучше ожиданий рынка. При этом отметим, что с операционной точки зрения компания под влиянием все еще низкого мирового спроса на энергоносители из-за эпидемии коронавируса и в условиях необходимости участвовать в программе ОПЕК+ снизила как объемы добычи нефти и ЖУВ на 12% г/г, так и объемы реализации нефти на мировом рынке на 18% г/г. Основную поддержку финрезультатам оказал рост цен на нефть и нефтепродукты как в долларах, так и в рублях, а также валютный фактор (девальвация рубля).

Так, выручка ЛУКОЙЛа в 1 кв. 2021 г. выросла на 13% г/г – до 1,87 трлн руб., благодаря росту цен на нефть и девальвации рубля, но при этом негативный эффект на результат оказало снижение объемов добычи и переработки, а также трейдинга.

EBITDA выросла вслед за выручкой – в 2 раза – до 314 млрд руб. Помимо ценового и валютного факторов отметим положительное влияние, которое оказали на рост EBITDA временный лаг по экспортной пошлине и НДПИ (1,18 долл./барр. против отрицательного значения в примерно 2 долл./барр. в 1 кв. 2020 г.), а также демпфирующий фактор (в 1 кв. 2021 г. стал положительным, в результате чего ЛУКОЙЛ получил вычет в размере 7,9 млрд руб. против 12,5 млрд руб., уплаченных в бюджет год назад). Рентабельность EBITDA подскочила до 17% с 9% в 1 кв. 2020 г., что мы считаем достаточно хорошим результатом.

Вместо убытка, зафиксированного в 1 кв. 2020 г., ЛУКОЙЛ в этом году получил прибыль в 157 млрд руб. Во многом в плюс сыграло заметное (1,1 млрд руб. против 14,9 млрд руб.) уменьшение потерь по курсовым разницам и отсутствие «бумажных» убытков от обесценения активов, которые наблюдались в прошлом году (более 40 млрд руб.).

Свободный денежный поток ЛУКОЙЛа в 1 кв. 2021 г. вырос почти в 3 раза – до 164 млрд руб. как вследствие роста потока от операционной деятельности, так и снижения капитальных затрат на 18% г/г – до 107 млрд руб. Это было обусловлено снижением расходов в «тяжелом» сегменте разведки и добычи (кроме Ирака) под влиянием действия соглашения ОПЕК+.

Долговая нагрузка ЛУКОЙЛа (чистый долг/EBITDA LTM) незначительно выросла – до 0,2х.

Мы высоко оцениваем результаты ЛУКОЙЛа, отмечая заметный рост рентабельности, свободного денежного потока и получение прибыли. Рост свободного денежного потока важен с точки зрения дивидендов, так как ЛУКОЙЛ платит акционерам исходя из него (с корректировками на капзатраты, уплаченные проценты, расходы на обратный выкуп акций и погашение обязательств по аренде). Так, по итогам 1 кв. скорректированный на эти статьи свободный денежный поток составил 146,4 млрд руб. Соответственно, акционеры могут рассчитывать на 211 руб./акцию, что дает доходность в 3,5%.Крылова Екатерина

Рост цен на энергоносители и смягчение условий в рамках соглашения ОПЕК+ позволяют нам ожидать также сильных результатов ЛУКОЙЛа во 2 кв. 2021 г. Мы рекомендуем «покупать» бумаги компании с таргетом в 6963 руб./акцию.

«Промсвязьбанк»

Сильные финансовые результаты Лукойла превзошли прогнозы - Атон

- 26 мая 2021, 17:39

- |

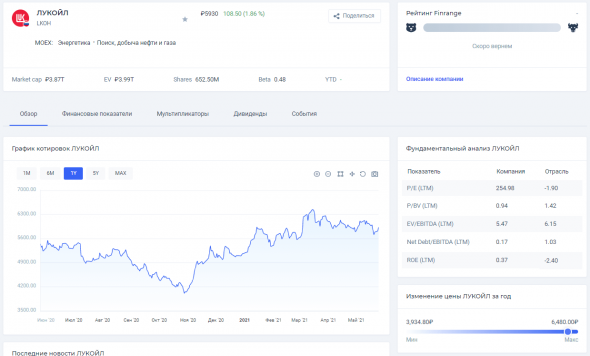

«ЛУКОЙЛ» торгуется с мультипликатором EV/EBITDA 2021П на уровне 3.7x, т.е. с 12%-ным дисконтом к аналогам в отрасли.

Мы подтверждаем наш долгосрочный позитивный взгляд на «ЛУКОЙЛ», как на одну из лучших акций стоимости. Завтра группа проведет телеконференцию, в ходе которой мы сосредоточимся на производственном прогнозе на 2021 год, а также на ключевых показателях динамики сегмента переработки и сбыта.Бутко Анна

Федорова Мария

ИК «Атон»

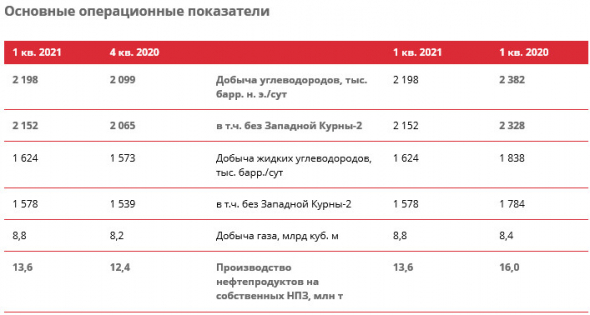

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 выросла на 4.2% кв/кв до 2 152 тыс. барр. в сутки, чему способствовали динамика внешних ограничений добычи нефти, связанных с соглашением ОПЕК+, а также восстановление добычи газа в Узбекистане. Объем добычи нефти вырос до 1 523 тыс. барр. в сутки (+2.4% кв/кв). Объем переработки нефти увеличился на 12.3% кв/кв до 1 172 тыс. барр. в сутки, при этом переработка на российских активах выросла на 5.9% кв/кв, на европейских активах – 30.4% кв/кв в результате плановых ремонтных работ и оптимизации пропускной способности на ряде НПЗ в 4К20.

Сильные финансовые результаты компании превзошли консенсус-прогнозы. Выручка составила 1 877 млрд руб. (+23% кв/кв, на 1% выше оценки АТОНа, на уровне консенсус-прогноза. Рост выручки в основном связан с увеличением цен реализации (+32% кв/кв на нефть, +29% кв/кв на реализуемые оптом нефтепродукты) и увеличением объемов реализации нефти (+5.9% кв/кв), нефтехимической продукции (+10.3% кв/кв) и газа (+3.2% кв/кв). Объемы продаж нефтепродуктов снизились на 6.2% кв/кв из-за сезонного снижения спроса и ограничений по COVID-19. Показатель EBITDA вырос на 66% кв/кв до 314 млрд руб., что на 13% выше оценки АТОНа и консенсус-прогноза. В сегменте разведки и добычи показатель EBITDA увеличился на 34% до 224 млрд руб. благодаря улучшению ценовой конъюнктуры кв/кв, высокой финансовой дисциплине (снижения расходов на добычу углеводородов в расчете на б.н.э. на 5.8% кв/кв) и положительному лагу по экспортной пошлине ( эффект в объеме 88 руб. / барр.), несмотря на сдерживающий эффект повышения налогов (расходы по налогообложению кроме налога на прибыль, отметили рост на 59.4% кв/кв) в результате роста цен и отмены налоговых льгот на добычу высоковязкой нефти и разработку истощенных месторождений. Показатель EBITDA в сегменте переработки, маркетинга и сбыта вырос в 2.6 раза кв/кв до 120 млрд руб., чему способствовали повышение маржи переработки, увеличение объемов переработки, а также специфика учета трейдинга. Рентабельность EBITDA увеличилась до 17% с 12% в 4К20. Чистая прибыль ЛУКОЙЛа составила 157 млрд руб., значительно превысив ожидания рынка, благодаря сильной динамике EBITDA, а также более низкому, чем ожидалось, уровню финансовых расходов (-19% кв/кв).

FCF практически удвоился кв/кв и достиг 164 млрд руб. Чистые денежные потоки от операционной деятельности, которые отразили увеличение оборотного капитала на 24 млрд руб., выросли на 23% кв/кв, тогда как капзатраты снизились на 21% кв/кв. С учетом скорректированного FCF, дивидендная доходность ЛУКОЙЛа за 1К21, по нашим оценкам, составила бы 3.5% (ЛУКОЙЛ выплачивает дивиденды раз в полгода). Исходя из показателей за 1К21, соотношение чистый долг/EBITDA, по оценкам АТОНа, остается низким – на уровне 0.2x.

Телеконференция: 27 мая 2021 (четверг), 15:00 по Москве (13:00 по Лондону). Пожалуйста, зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить детали звонка. Во время телеконференции мы сосредоточимся на прогнозе компании по добыче и капзатратам на 2021 год, а также на комментариях по ожидаемой динамике сегмента переработки.

Лукойл отчитался лучше ожиданий - Финам

- 26 мая 2021, 17:28

- |

Приятно удивил и показатель скорректированного свободного денежного потока, выросший в 3,76 раза год к году. Напомним, что в рамках своей дивидендной политики «ЛУКОЙЛ» выплачивает 100% данного показателя в качестве дивидендов. Таким образом за квартал компания заработала 211 руб. дивидендов на акцию. Во многом сильное значение FCF объясняется сокращением капитальных затрат на 17,7% г/г, что связано со снижением инвестиций в добычу сверхвязкой нефти, а также общей оптимизацией инвестиционной программы из-за соглашения ОПЕК+.

При этом объёмы добычи и переработки всё ещё остаются на 11,6% и 14,6% ниже, чем в прошлом году, что, конечно, связано с ограничением добычи в рамках соглашения ОПЕК+. С мая члены ОПЕК+ постепенно начали восстанавливать добычу, что положительно скажется на операционных результатах «ЛУКОЙЛа» уже во втором квартале. Пока что снижение добычи полностью компенсируется высокими ценами на нефть в рублях, которые последние месяцы находятся у отметки 5000 руб. за баррель.

В целом отчётность можно оценить как положительную. Ключевые финансовые показатели оказались существенно выше прогнозов. Кроме того, «ЛУКОЙЛ» в очередной раз доказал свою способность генерировать сильный свободный денежный поток. За счёт этого за квартал компания заработала 211 руб. дивидендов на акцию, что соответствует 3,5% доходности.Кауфман Сергей

На данный момент наша рекомендация по акциям «ЛУКОЙЛА» находится на пересмотре.

ИГ «Финам»

Прибыль Лукойл 1 кв МСФО ₽157 млрд против убытка годом ранее

- 26 мая 2021, 15:11

- |

Рост выручки в основном связан с увеличением цен на нефть и нефтепродукты, а также ростом объемов добычи углеводородов, объемов переработки и трейдинга нефтью. Влияние данных факторов было частично нивелировано снижением объемов трейдинга нефтепродуктами и розничной реализации нефтепродуктов, а также укреплением рубля к доллару США.

Показатель EBITDA в 1 квартале 2021 года увеличился на 65,8% по сравнению с предыдущим кварталом и составил 314,4 млрд руб.

В 1 квартале 2021 года чистая прибыль, относящаяся к акционерам, составила 157,4 млрд руб. по сравнению с 29,4 млрд руб. в предыдущем квартале и убытком в размере 46,0 млрд руб. в 1 квартале 2020 года.

Свободный денежный поток в 1 квартале 2021 года составил 163,6 млрд руб., что в 2 раза больше по сравнению с предыдущим кварталом и в три раза больше по сравнению с 1 кварталом 2020 года. Рост в основном обусловлен более высоким операционным денежным потоком.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал