кэти вуд

Учимся у женщин. Стратегия Кэти Вуд в России

- 07 марта 2025, 17:55

- |

Женский подход к инвестициям — он и правда существует или это предрассудок? Исследования показывают, что это реальность и она обычно в плюс для портфеля. Разберём некоторые нюансы женского стиля управления активами на примере Кэти Вуд, одной из самых успешных управляющих в мире.

Женский стиль в инвестициях

Многие исследователи отмечают, что у женщин есть свой особый взгляд на управления инвестиционными портфелями. И он часто помогает снизить риски, увеличить доходности или найти нестандартные идеи. Вот особенности инвестиционного стиля, характерные в большей степени для женщин:

- дольше выбирают активы, взвешивая все за и против, но и дольше их держат. Для инвестиций с дальним горизонтом это плюс: меньше спонтанных решений и спекуляций, выполнение выбранной стратегии.

- важны не только голые цифры и показатели, но и общее впечатление о бизнесе и его создателях. Это помогает уберечь от рисков, связанных с нерешительным или незаинтересованным руководством компаний.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Шесть историй женщин-инвесторов, которые разрушают стереотипы и вдохновляют.

- 11 сентября 2024, 11:05

- |

1. История Генриетты Робинсон — финансового гения

Генриетта Робинсон, известная как ведьма Уолл-стрит, родилась в состоятельной семье в 1834 году. Уже в юности она начала вникать в мир финансов, а после смерти отца унаследовала 7,5 миллионов долларов и успешно инвестировала их в гособлигации. Её доходы были внушительны — более миллиона ежегодно.

После неудачного брака и развода Гетти стала известна своей экономностью и уникальными инвестиционными талантами. Она жила скромно, несмотря на владение значительными активами в городах как Чикаго, так и Нью-Йорк.

К моменту своей смерти оставила наследство, равное сегодняшним 5 миллиардам долларов. Её методы: покупать низко, продавать высоко, быть предусмотрительным и экономным.

2. История успеха Бердстаунских леди

В 1980-е годы группа обычных американок, возрастом от 41 до 87 лет, сформировала инвестиционный клуб.

( Читать дальше )

Что сейчас купила бы Кэти Вуд на российском рынке

- 09 августа 2024, 14:54

- |

Она инвестирует в технологии будущего: электромобили, блокчейн, роботов, искусственный интеллект и облачные сервисы. Фонды Кэти Вуд приносили инвесторам сотни процентов прибыли, а сама она заработала состояние свыше $140 млн. Применим её подход к российским бумагам.

Кэти Вуд основала собственную инвестиционную компанию в 2014 году. ARK Invest специализируется на инвестициях в инновации, управляет несколькими фондами. Вуд знаменита смелыми прогнозами, у неё много почитателей среди частных инвесторов, особенно в США, она часто даёт интервью СМИ и активна в соцсетях.

Как инвестирует Кэти Вуд

Карьера Кэти Вуд на пике, и пока не существует какого-то чёткого руководства от неё самой. Поэтому выделим топ-5 принципов, на базе которых работают портфели ARK Invest, которыми управляет она и её команда.

1. Прорывные инновации

Стратегия Кэти Вуд идейно близка к венчурному инвестированию. В портфелях доминируют молодые компании, которые недавно вышли на рынок, но при этом потенциально они могут взорвать рынок (disruptive innovation).

( Читать дальше )

Инвесторы вывели $2,2 млрд из ARKK в 2024 году, Кэти Вуд проигрывает Nasdaq 30% с начала года

- 09 августа 2024, 12:20

- |

( Читать дальше )

Ark Invest Кэти Вуд продает акции Nvidia и покупает акции искусственного интеллекта (ИИ)

- 13 марта 2024, 19:52

- |

Кэти Вуд — генеральный директор и главный инвестиционный директор Ark Invest, компании по управлению активами, специализирующейся на прорывных инновациях. Вуд и ее команда управляют несколькими тематическими индексными фондами, которые предлагают доступ к таким технологиям, как искусственный интеллект (ИИ).

Ark продавала свои позиции в Nvidia в течение февраля, продажи продолжились и в марте. Это может показаться читателям странным, учитывая, что чипы Nvidia являются золотым стандартом в инфраструктуре искусственного интеллекта. Но акции Nvidia за последний год выросли на 260%, так что, похоже, Ark фиксирует прибыль и реинвестирует капитал в другие компании, занимающиеся искусственным интеллектом.

Например, Вуд и ее команда покупали акции Tesla (NASDAQ: TSLA) в марте. Вот что инвесторы должны знать о производителе электромобилей.

Tesla по-прежнему остается лидером рынка аккумуляторных электромобилей.

Tesla сообщила о разочаровывающих финансовых результатах за четвертый квартал.

( Читать дальше )

Куда подевались волшебники рынка?

- 11 марта 2024, 08:37

- |

Книга «Волшебники рынка» сразу же стала бестселлером — ее автор Джек Швагер придумал интересную концепцию, взяв интервью у известных трейдеров и переложив их на книжные страницы.

Люди просто не могли пройти мимо тех, кто заработал на бирже миллиарды долларов — имена Брюса Ковнера, Пола Тюдора Джонса и Майкла Стейнхардта были у всех на слуху, а их результаты и правда отдавали какой-то магией.

Следом за первой книгой вышла вторая, затем третья и так далее, но после пятой возникла заминка — старые звезды Уолл-стрит закончились, а новые так и не появились. Тогда Швагер сделал ход конем и не стал писать о знаменитостях — в его шестой книге речь идет о «таинственных магах, о которых никто никогда слышал».

Вообще, американская пресса уже много лет ищет «второго Уоррена Баффета» — на эту роль претендовали многие управляющие, но никто так и не справился с этой задачей. Ближе всех к успеху были Билл Экман и Эдди Ламперт, однако стоило им стать известными, как доходность их фондов резко пошла вниз.

( Читать дальше )

Кэти Вуд продает акции AI и покупает 182 000 акций потрепанных акций технологических компаний

- 28 февраля 2024, 19:40

- |

Кэти Вуд, глава Ark Investment Management, занимает одно из первых мест в своем классе по известности среди финансовых менеджеров и таких светил, как Уоррен Баффет.

Известная своим поклонникам как мама Кэти, Вуд приобрела известность благодаря колоссальной прибыли в 153% в 2020 году и четкому представлению своей инвестиционной философии в повсеместных выступлениях в средствах массовой информации.

Флагманский ETF Ark Innovation ETF (ARKK) Вуда с активами в $8,1 млрд за последние 12 месяцев принес приличную доходность в 30%. Но ее долгосрочная прибыль менее звездная: годовая доходность составляет отрицательные 27% за последние три года и всего лишь положительные 2% за пять лет.

Хвастаться этим нечем, поскольку индекс S&P 500 показал положительную доходность в размере 30% за один год, 12% за три года и 15% за пять лет. Цель Вуда — годовая доходность не менее 15% в течение пятилетних периодов.

Рыночная философия Кэти Вуд

Инвестиционную стратегию Вуда нетрудно понять. ETF Ark обычно покупают молодые небольшие акции в высокотехнологичных категориях искусственного интеллекта, блокчейна, секвенирования ДНК, хранения энергии и робототехники. Она считает, что эти отрасли меняют правила игры в мировой экономике.

( Читать дальше )

Крупнейший рост фонда Кэти Вуд с 2020 года

- 29 января 2024, 10:24

- |

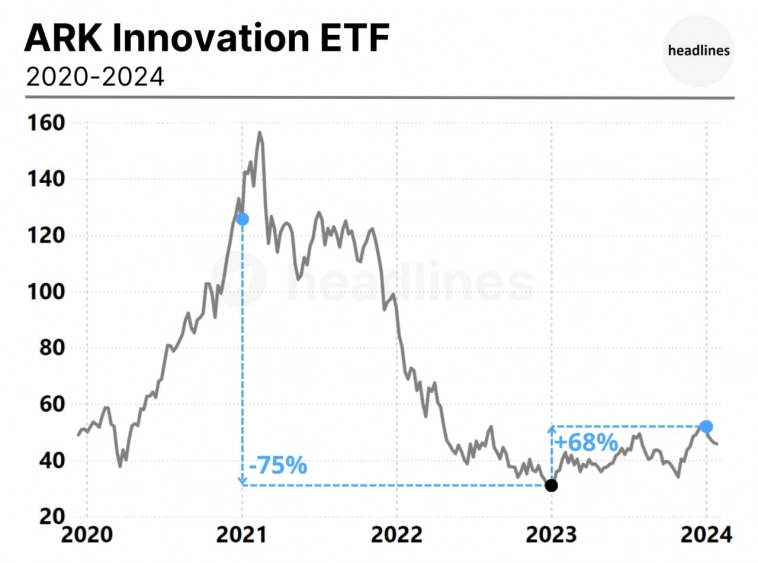

● Фонд ARKK Кэти Вуд вырос на +68% в прошлом году, что стало крупнейшим годовым приростом с 2020 года, когда фонд вырос на +150%.

● В совокупности за 2021 и 2022 год фонд обвалился на -75%.

● Крупный прирост в 2023 вывел ARKK в лидеры среди аналогичных фондов.

ft.com, headlines_for_trades

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Новые покупки на миллионы долларов

- 27 июня 2023, 16:20

- |

ARK Investment Management, возглавляемая Кэти Вуд, в понедельник купила акции производителей чипов на сумму более 3,8 млн. долларов, поскольку в последнее время на рынке наблюдалась некоторая коррекция.

Фонды, управляемые ARK, приобрели более 18 500 акций AMD по оценочной стоимости, близкой к 2 миллионам долларов, исходя из цены закрытия в понедельник. Точно так же ARK приобрела более 18 000 акций TSM по оценочной стоимости более 1,8 миллиона долларов.

Акции чипов, наряду с остальным рынком, стали свидетелями коррекции с середины июня, когда Федеральная резервная система объявила о своей июньской политике. После 10 последовательных повышений ставок центральный банк объявил о паузе в ужесточении, но указал, что в этом году может быть повышение еще на 50 базисных пунктов.

Акции AMD потеряли более 9% за последние пять торговых сессий. Поступали сообщения о снижении цен на AMD Radeon RX 7600. Графический процессор теперь доступен по цене 249 долларов, что означает скидку в 20 долларов по сравнению с первоначальной рекомендованной производителем розничной ценой.

( Читать дальше )

Мировые новости 10.03.2023

- 10 марта 2023, 11:37

- |

- Акции Credit Suisse обвалились на 6% после задержки публикации отчетности.

- За последние 24 часа на рынке криптовалют было ликвидировано длинных позиций на $303 млн, максимум с августа 2022.

- Фонд Кэти Вуд с момента основания заработал на комиссиях $310 млн, за это же время инвесторы фонда потеряли почти $10 млрд.

- Банк Silicon Valley сообщил об убытке в $1.8 млрд после продажи портфеля ценных бумаг стоимостью $21 млрд.

- 4 крупнейших банка США потеряли $52 млрд капитализации после падения акций Silicon Valley Bank на 60%.

- Инвесторы распродают акции банков США из-за проблем у небольшого банка Silicon Valley, ориентированного на технологии.

- Binance закрыла для россиян покупку долларов и евро через сервис P2P.

- Инверсия кривой доходности достигла рекордных 103.5 б.п. в среду после того, как Пауэлл сигнализировал о том, что конечный уровень ставки, вероятно, будет выше.

Fundstrat: На ралли акций не повлияет ястребиная риторика Пауэлла, т.к. снижение инфляции по-прежнему указывает на 20% рост рынка в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал