кредит

Кредитное оружие Богачей или Искусство жить за чужой счёт

- 13 марта 2024, 14:32

- |

Богатые страны остаются богатыми по причине своего богатства ©

Последнее время часто встречаю реплики вроде того, что "богаче всего живут страны, у которых больше всего долгов".

Это отчасти верно, но авторы таких заявлений не всегда понимают, почему они оказываются правы.

Разберем более подробно, почему так зачастую и получается.

1. Нулевые или отрицательные реальные ставки («инфляционная скидка»)

В 2010-х годах многие видели на примере развитых стран ЕС, что инфляция в стране таргетируется на уровне 2% в год, а кредиты берутся под ещё меньшие ставки. На самом дне ставок в 2020-2021 годах, во многих развитых странах долгосрочные кредиты выдавали под 1-1.5% в год, в том числе с постоянной ставкой — и речь здесь идет о домохозяйствах, которым взять деньги в долг труднее, чем государству.

В случае же с государствами, бывали даже следующие случаи.

Швейцария за последние 10 лет в стоимости валюты потеряла от инфляции всего 8% — т.е. инфляция в год была в среднем меньше 1%.

В то же время, почти весь период проценты по её госдолгу были отрицательными (!) — т.е. на 1000 франков взятых государством в долг, оно отдавало меньше даже по номиналу.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 4 )

Кредит для потребителя — рабство, кредит для бизнеса — возможность!

- 13 марта 2024, 12:00

- |

КРЕДИТ ДЛЯ ПОТРЕБЛЕНИЯ — ЭТО РАБСТВО. КРЕДИТ ДЛЯ БИЗНЕСА — ВОЗМОЖНОСТЬ!

У бизнеса есть участники: кредиторы и акционеры. Но почему деньги акционеров дороже денег кредиторов? И что это вообще значит?

⚡️ Кредиторы VS Акционеры

Кредиторы инвестируют деньги в бизнес с условием получения гарантированного процента. Если у компании будут просрочки по долгу — кредитор может истребовать активы и имущество компании.

Акционер может рассчитывать на долю в прибыли через дивиденды — он всегда последний в очереди за деньгами после налоговой и кредитора.

❗️Кредитор первый в очереди за деньгами и берет на себя меньше рисков.

Поэтому акционера может устраивать исключительно более высокая доходность, чем ставка по облигациям этого же эмитента.

☝️ А уж если компания выходит на IPO для погашения долга — стоит оценить возможную доходность и риски.

Инвестор в этом случае заработает меньше кредитора. При этом последний берет на себя меньше рисков. Лучше купить выпуск облигаций этой компании. Так вы заработаете столько же или больше.

( Читать дальше )

Инфляция в конце февраля — с учётом сегодняшних темпов мы не выйдем на цель регулятора в 4-4,5%. Проинфляционные риски присутствуют

- 02 марта 2024, 13:01

- |

Ⓜ️ По последним данным Росстата, за период с 20 по 26 февраля индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11%, 0,21%), с начала февраля — 0,56%, с начала года — 1,42%. Можно ли сейчас с уверенностью утверждать, что регулятор добился устойчивых темпов инфляции? На этот вопрос сложно ответить, потому что Росстат должен посчитать последние 3 дня февраля, а потом ещё пересчитать за месяц, в январе регулятор пересчитал за месяц и вышли совсем другие цифры — 0,86% (до этого по 4 неделям вырисовывалось — 0,62%). Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г. (примечательно, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворяющие темпы инфляции), скорее всего, инфляция будет находиться в диапазоне 6-7,5%.

С другой стороны, продолжает снижаться наблюдаемая и ожидаемая инфляция (ожидаемая до 11,9%, а наблюдаемая до 15,2%). Безусловно, для регулятора это важные цифры, но они двухзначные и на следующих заседаниях навряд ли стоит ожидать снижение ключевой ставки. Как всегда, давайте зафиксируем, какие меры регулятор принимает для замедления инфляции:

( Читать дальше )

Объем выданной ипотеки в РФ в январе 2024г - 271 млрд руб, количество кредитов - 76 тыс — минимальные показатели с июня 2022г — РИА Новости со ссылкой на данные ЦБ

- 01 марта 2024, 10:59

- |

Так, в январе было выдано около 76 тысяч ипотечных кредитов, что меньше показателя годом ранее в 2,6 раза. Объем выдач составил 271,7 миллиарда рублей против 785,5 миллиарда месяцем ранее.

1prime.ru/20240229/845753169.html

"Жена не в курсе. 3 ночи уже не сплю..." Как потерять всё, торгуя на фьюче

- 20 февраля 2024, 23:08

- |

🔥Рубрика «Слезы Пульса» — отборная инвест-жесть!

Ну что, соскучились по «Слезам Пульса»? Кстати, в тг-канале они выходят чаще.

Вот ещё одна история, которая не закончена и продолжает разворачиваться прямо сейчас.

🔥Трейдер в Тинькофф Инвестиции набрал на несколько млн рублей февральских фьючерсов на природный газ (NG-2.24), который безоткатно валится вниз уже долгое время, в расчёте на быстрый отскок и лёгкий заработок. Естественно, лёгкий заработок не получился, а к 13 февраля фьючерс укатали ещё ниже, и получился маржин-колл.

🚀Надо сказать, что он такой не один — все последние недели ветка фьючерса на газ в Пульсе завалена стенаниями и рыданиями хомяков, которые залетали в «ракету», а получали второе и третье дно в подарок.

💰Наш герой отличился тем, что не просто спустил все деньги — он сначала набрал кредитов, потом на эти кредиты набрал фьючерсов, а уже затем проиграл все одолженные деньги. Суммарно его долг составил 4 млн рублей.

( Читать дальше )

Госдума приняла закон о праве заемщика установить запрет на заключение с ним договоров потребительского кредита или займа

- 20 февраля 2024, 16:04

- |

Депутаты Государственной Думы приняли во втором и третьем чтениях закон о праве заемщика установить запрет на заключение с ним договоров потребительского кредита или займа.

«Принятие закона даст гражданам возможность дополнительно защитить себя от мошенников, которые оформляют кредиты и микрозаймы на чужое имя, используя украденные или полученные обманом персональные данные», — отметил Председатель ГД Вячеслав Володин.

«Установить запрет на оформление кредитов и займов на свое имя можно будет через портал «Госуслуги» или обратившись в МФЦ, после чего он будет отражен в кредитной истории. Снять самозапрет человек сможет в любой момент, процедура также будет простой», — сказал Вячеслав Володин.

Для «включения» механизма нужно будет зафиксировать специальный запрет в своей кредитной истории через портал «Госуслуги» или в МФЦ. Достаточно заполнить шаблонное заявление, выбрав желаемые условия запрета. Для его снятия также нужно подать заявление. Эта услуга будет бесплатной и неограниченной по числу обращений.

( Читать дальше )

Что мешает брать кредиты и объявлять себя банкротом?Какие могут быть последствия кроме плохой кредитной истории?Могут ли в дальнейшем изымать имущество и если нет,то почему массово не берут кредиты?

- 11 февраля 2024, 10:38

- |

Как выгодно взять ипотеку в 2024?

- 10 февраля 2024, 12:46

- |

Предыдущий год принес нам много изменений. Рынок ипотеки штормило, ставки и условия прыгали, банки включали и отключали программы, повышали ставки и ужесточали требования. В итоге мы пришли к тому, что государство максимально осложнило взятие льготной ипотеки. Подняли первоначальный взнос и отменили некоторые программы.

Поэтому я решил рассказать:

Стоит ли вообще брать ипотеку в 2024 ГОДУ? И если все таки брать, то как сделать это максимально выгодно?

- Одна льготная ипотека в одни руки

В конце года, а именно 23 декабря 2023 года вступило в силу постановление и теперь оформить льготную ипотеку можно будет один раз в одни руки. Это правило действует даже если человек выступает в качестве созаемщика или поручителя по ипотеке.

- Если человек подходит под несколько льготных программ он должен выбрать одну из них.

- Есть одно НО, которое тоже не сильно радует:

Это постановление не касается семейной ипотеки только при следующем условии, притом ЭТО ВАЖНО:

( Читать дальше )

Что значит жить в кредит?! (пост 21, 12+)

- 04 февраля 2024, 10:48

- |

Но я не об этом. Я о жизни в кредит! Однажды в Ростовской области еще во времена Горбачева собрали десяток учителей из Ростовской области и отправили познакомиться с системой образования в какой-то город -побратим в США ( было и такое в политике). Я не помню уже. Помню, только, что Саша был очень восхищен жизнью тамошних учителей. Типа домики двухэтажные, на берегу озера, лодка с мотором. Очень ему понравились стейки в ресторане и особенно он умилялся тем, что если не доел огромный стейк, то достаточно сказать официанту что остатки заверните собачке, что и делали официанты.

( Читать дальше )

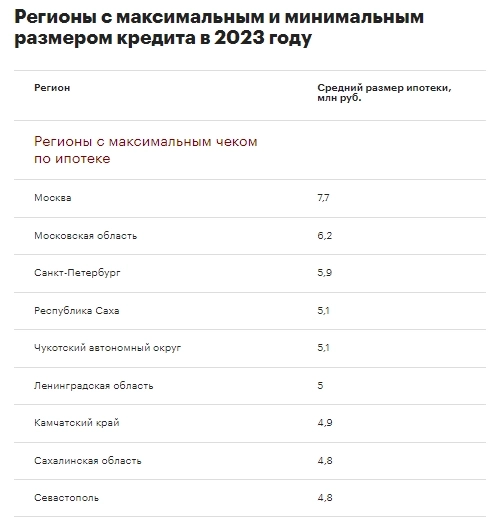

Средний размер ипотечного кредита по итогам декабря 2023г в России составил 4,4 млн руб - рекордный показатель за последние 15 лет — РБК на основе данных "Скоринг Бюро"

- 24 января 2024, 13:15

- |

Увеличение среднего размера жилищного кредита эксперт объяснил ростом цен на жилье, а также изменением правил льготных программ — увеличение первоначального взноса подняло и общую сумму кредита, доступного для льготной ипотеки.

По данным кредитного бюро, в годовом выражении средний чек ипотеки увеличился почти на 8%. Самые большие кредиты на покупку жилья в 2023 году брали жители столичных и северных регионов.

realty.rbc.ru/news/65afed719a79473729c3d838?from=copy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал