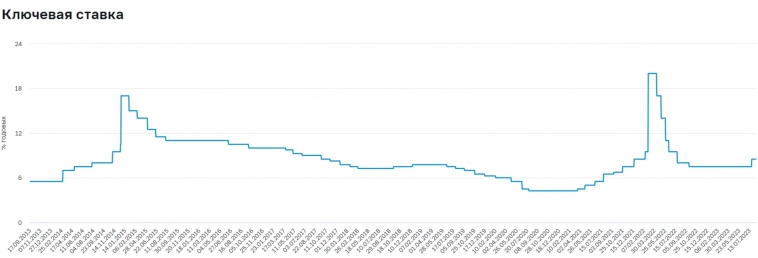

ключевая ставка ЦБ

📈Немного мыслей касательно грядущего повышения ставки и действий ЦБ:

- 15 августа 2023, 10:24

- |

🔸В 22 году на фоне поступательного повышения ставки и растущей инфляции в Америке эксперты очень любили критиковать ФРС и ехидно подсмеивались, мол, Пауэлл не имеет никакой стратегии и тд.

Особо «знающие» заявляли про дедолларизацию, дефолт, структурный кризис и тд, параллельно с этим восхищаясь действиями ЦБ и Набиуллиной в частности.

Что мы имеем на данный момент:

✔️Годовая инфляция в США снизилась до 3%

✔️В долларовом эквиваленте S&P500 дал значительно бОльшую доходность по сравнению с российскими акциями

✔️Рынок труда потребительская активность, индекс деловой активности в целом находятся на приемлемом уровне

✔️Риски глобальной рецессии по оценке большинства аналитиков удалось избежать

(при всем при этом я не отрицаю наличие кучи проблем в экономике США).

🔸В России, тем временем, только за последний месяц инфляция превысила 1%, а рубль находится в списках наиболее подешевевших за год валют по отношению к $.

( Читать дальше )

- комментировать

- 486

- Комментарии ( 1 )

Изменение ключевой ставки ЦБ не повлияет на продажи Самолета

- 15 августа 2023, 09:47

- |

Начнём немного с вводной статистической части. До последнего времени любое повышение «ключа» всегда способствовало снижению продаж новостроек и оказывало давление на капитализацию девелоперов, однако на протяжении последних трёх лет тренды на рынке первичной недвижимости в нашей стране во многом определяются льготной ипотекой, на которую повышение ставки ЦБ не окажет влияния.

🇷🇺 Первоначально льготная ипотека должна была завершиться 30 июня 2024 года, однако Владимир Путин буквально на прошлой неделе анонсировал продление данных субсидий (совпадение?). Напомню, что у Самолета, которого я по праву считаю лидером этой отрасли, почти 90% продаж приходится именно на льготные ипотечные программы – семейная ипотека, военная, IT и льготная ипотека.

( Читать дальше )

А вот здесь я с Кречетовым согласен, ЦБ был вкурсе действий спеклянтов, но закрывал глаза🤬

- 15 августа 2023, 09:23

- |

ЦБ слишком поздно взялся за ДКП и в очередной раз допустил панику на валютном рынке

- 15 августа 2023, 07:11

- |

Сегодня произойдёт внеочередное заседание совета директоров ЦБ по ключевой ставке. Этим заседанием ЦБ признаёт, что финансовая стабильность страны пошатнулась (было множество заявлений, что это не так и регулятор всё контролирует). Думается мне, что собирать внеочередное собрание ради повышения ставки на 1% не имеет смысла (прошлое повышение ничего не дало), поэтому стоит ожидать повышение минимум от 3%, (желательно на 5%). Как вы понимаете это запоздалые действия ЦБ, потому что изначально до паники на валютном рынке были предупреждающие факторы:

▪️ Ускорившиеся инфляция в июле (годовая инфляция повысилась до 4,3%, поэтому с базовыми 4% мы попрощались). Понятно, что на ускорение инфляции повлиял ослабевший ₽, повысившийся потребительский спрос в основном за счёт кредитования. .

▪️ Очевидный кредитный бум в стране. Сохранился достаточно высокий рост потребительского кредитования — 607₽ млрд (2,1% м/м и 17,3% г/г, месяцем ранее 584₽ млрд). Более 60% прироста портфеля приносит ипотека (362₽ млрд, 2,4% м/м), но самое интересное, что бум продолжился в портфеле потребительских ссуд (196₽ млрд, 1,6% м/м) и автокредитования (40₽ млрд, 3% м/м).

( Читать дальше )

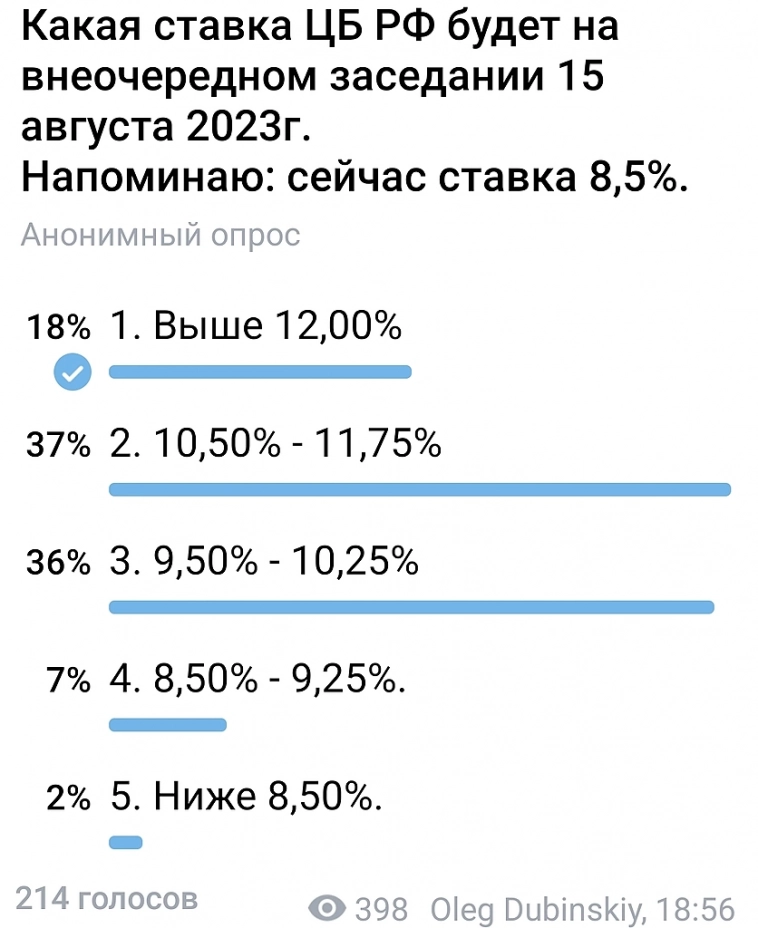

Какая будет ставка. Проверим, кто окажется прав. Мнения.Что покупать.

- 15 августа 2023, 06:39

- |

Мы считаем, что и в этот раз не стоит ждать изменения ставки менее, чем на 300 б. п., так как ее повышение до 10% было заложено в котировки свопов еще до сообщения о внеплановом заседании ЦБ.

Если ЦБ поднимет ставку сразу до 12%, это может быть последним повышением в текущем цикле ужесточения монетарной политики, как и при внеочередных повышениях ставки в 2014 и 2022 году.

Голосование (канал + чат).

Личное мнение.

Эльвира — решительный человек.

Уж раз экстренно проводить заседание, то должно быть сильное и эффективное решение.

Думаю, 12% (+3,5%) и можно покупать ОФЗ 26238 (погашение 15 05 2041г).

С уважением,

Олег.

Аннушка разлила маслице

- 15 августа 2023, 06:30

- |

Важный момент про акции и ставки

- 15 августа 2023, 06:13

- |

Помимо абсолютной ценности бумаги, которой вы хотите, или не хотите владеть исходя из ее цены и грядущих денежных потоков в вашу пользу*, есть еще относительная стоимость. «cost of opportunity», цена возможности или хз как это перевести. Тот факт что за ваш капитал конкурируют и другие активы. И есть вечная конкуренция акций и облигаций, или акций и депозитов… А еще есть люди которые пользуются плечами. Ну так вот. Рост ставки это аргумент в пользу того что альтернативы акций становятся более интересными.

И если мы щас реально словим +4% — это однозначно причина сильно подрезать экспозицию на акции, ОСОБЕННО тем у кого плечи.

И кстати глобально такой расклад очень радует. ПОТОМ будет возможность заработать хорошо опять.

П.С:

ФР все-ж прекрасная штука… Такая интересная. Столько нюансов… Век живи.

😍❤️🥰

*- если речь о банках например, то доходность надо требовать большую из-за инфляции.

https://t.me/LadimirKapital

Хазин по поводу ставки ЦБ

- 15 августа 2023, 04:44

- |

Также так как рубль под вечер резко укрепился по отношению к доллару, то видать какое то решение в Кремле уже принято.

rutube.ru/video/84117d4594f78a56b952ced419aaf4e2/

Опять о долларе , заседание ЦБ .

- 15 августа 2023, 01:03

- |

Как видим, время коррекции и их величина уменьшается. Происходит некое сужения линейного коридора и следующий за этим явлением уже непрерывный рост. Обращаю внимание на уровни, цена вероятнее вернется к ним по пути вниз. Скорее всего ставку повысят минимум на два процента, мера должна быть заградительная, что вызовет приток средств на депозиты. Учитывая, что рынок растет год, вероятна некая фиксация .

Так же не исключаю финальный выхлест ( шипом ) и поход вниз .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал