ключевая процентная ставка

В РЖД продолжается кризис, Сбербанк улучшает своё финансовое положение, снизят ли ставку в октябре?

- 12 октября 2025, 17:26

- |

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:15 | Грузоперевозки по ЖД за сентябрь 2025 г. — чёрные металлы в крутом пике, из-за атак на НПЗ нефтепродукты тоже просели, но есть и плюсы.

07:14 | Объём ФНБ в сентябре 2025 г. слегка подрос, инвестиции в Газпром продолжаются, как и очередная помощь Газпромбанку. Ликвидной части хватит?

13:50 | Сбербанк отчитался за сентябрь 2025 г. — снижение ставки помогает кредитному портфелю, ипотечные/корпоративные выдачи выше, чем год назад.

20:15 | Инфляция в начале октября — недельные темпы продолжают ускоряться. Месячный пересчёт сентября даёт положительный сигнал ЦБ.

27:49 | Аукционы Минфина — спрос снизился, покупатели требуют скидок. Займ хотят увеличить, ожидаем новые флоатеры в конце года?

32:59 | Заключение, мысли по рынку

P.S. Выставляю видео на альтернативных площадках:

▶️ Youtube — youtu.be/Gnyrwy3KIvg

▶️ ВК.Видео — vk.com/svoiinvestor

( Читать дальше )

- комментировать

- 4.8К | ★4

- Комментарии ( 0 )

Аукционы Минфина — спрос снизился, покупатели требуют скидок. Займ хотят увеличить, ожидаем новые флоатеры в конце года?

- 11 октября 2025, 18:42

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 114 пунктов, с учётом увеличившегося планового займа в ОФЗ и пробуксовки в геополитике, индекс продолжил снижаться — 113,6 пункта:

🔔 По данным Росстата, за период с 30 сентября по 6 октября ИПЦ составил 0,23% (прошлые недели — 0,13%, 0,08%), с начала месяца 0,20%, с начала года — 4,53% (годовая — 8,11%). Месячный пересчёт сентябрьской инфляции составил 0,34% (ниже недельных данных, которые показывали 0,37%) — это выводит нас на ~7% saar, то есть годовая динамика ИПЦ продолжает снижаться. За октябрь 0,20% это много и, судя по сегодняшним темпам, мы в лёгкую можем превзойти цифры прошлого года (октябрь 2024 г. — 0,75%). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, как вы видите темпы инфляции значительно ускорились).

🔔 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят <a href=«www.

( Читать дальше )

Инфляция в начале октября — недельные темпы продолжают ускоряться. Месячный пересчёт сентября даёт положительный сигнал ЦБ.

- 10 октября 2025, 20:18

- |

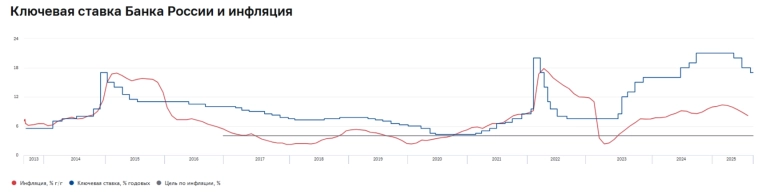

Ⓜ️ По данным Росстата, за период с 30 сентября по 6 октября ИПЦ составил 0,23% (прошлые недели — 0,13%, 0,08%), с начала месяца 0,20%, с начала года — 4,53% (годовая — 8,11%). Месячный пересчёт сентябрьской инфляции составил 0,34% (ниже недельных данных, которые показывали 0,37%) — это выводит нас на ~7% saar, то есть годовая динамика ИПЦ продолжает снижаться. За октябрь 0,20% это много и, судя по сегодняшним темпам, мы в лёгкую можем превзойти цифры прошлого года (октябрь 2024 г. — 0,75%). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, как вы видите темпы инфляции значительно ускорились). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,85% (прошлая неделя — 0,80%), дизтопливо на 0,42% (прошлая неделя — 0,64%), динамика архи высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснётся дизельного топлива. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

Кредитование ускоряется, прибыль банков упала в 2 раза. Из-за дефицита бюджета займ в ОФЗ увеличат.

- 04 октября 2025, 14:50

- |

Тайм коды:

00:00 | Вступление

00:18 | В августе 2025 г. потребительское кредитование снижается, но корпоративное значительно ускорилось, а ипотека по выдаче выше, чем в 2024 г.

06:41 | Чистая прибыль банковского сектора в августе 2025 г. — снизилась вдвое из-за отчислений в резервы и падения процентных доходов, повлияла к.с.

13:22 | RENI отчиталась за I п. 2025 г. — валютная переоценка, резервы «отобрали» большую часть инвестиционного дохода. Рекомендовали дивиденды.

21:02 | Инфляция к концу сентября — недельные темпы ускорились, но инфляция всё равно ниже, чем год назад. Топливный кризис настораживает! 31:11 | Аукционы Минфина — спрос возрос при увеличении доходностей в ОФЗ. Займ хотят увеличить, ожидаем новые флоатеры в конце года?

35:45 | Заключение, мысли по рынку

P.S. Если у вас проблемы с Ютубом, то выставляю видео на альтернативных площадках:

▶️ Rutube — rutube.ru/channel/15433949/

▶️ ВК.Видео — vk.com/svoiinvestor

▶️ Яндекс.Дзен — dzen.ru/svoiinvestor

( Читать дальше )

Аукционы Минфина — спрос возрос при увеличении доходностей в ОФЗ. Займ хотят увеличить, ожидаем новые флоатеры в конце года?

- 03 октября 2025, 11:39

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился ниже 115 пунктов, с учётом увеличившегося планового займа в ОФЗ и пробуксовки в геополитике, индекс продолжил снижаться — 114,33 пункта:

🔔 По данным Росстата, за период с 23 по 29 сентября ИПЦ составил 0,13% (прошлые недели — 0,08%, 0,04%), с начала месяца 0,34%, с начала года — 4,29% (годовая — 8,01%). В сентябре 2024 г. инфляция составила 0,48%, нам осталось дождаться подсчёта 1 дня в сентябре и месячный пересчёт (недельная корзина включает мало услуг), но вряд ли мы выйдем на большие цифры, это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения).

🔔 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят увеличить на 2,2₽ трлн, то есть это рекордный займ. Значит, мы ощутим инфляционный всплеск при тратах (об этом я предупреждал ранее).

( Читать дальше )

Инфляция к концу сентября — недельные темпы ускорились, но инфляция всё равно ниже, чем год назад. Топливный кризис настораживает!

- 02 октября 2025, 09:09

- |

Ⓜ️ По данным Росстата, за период с 23 по 29 сентября ИПЦ составил 0,13% (прошлые недели — 0,08%, 0,04%), с начала месяца 0,34%, с начала года — 4,29% (годовая — 8,01%). В сентябре 2024 г. инфляция составила 0,48%, нам осталось дождаться подсчёта 1 дня в сентябре и месячный пересчёт (недельная корзина включает мало услуг), но вряд ли мы выйдем на большие цифры, это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,80% (прошлая неделя — 0,62%), дизтопливо на 0,64% (прошлая неделя — 0,44%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца года, также запрет коснётся дизельного топлива. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

( Читать дальше )

Октябрь для российского рынка пройдёт под знаком ключевой ставки ЦБ РФ, геополитики и цен на нефть

- 01 октября 2025, 17:36

- |

Основное внимание инвесторов в октябре 2025 года будет приковано к решению Банка России по ключевой ставке, а также к макростатистическим данным, которые являются опережающими индикаторами в прогнозировании этого решения. Прежде всего к ним относятся данные по темпам инфляции, инфляционным ожиданиям населения и бизнеса на 12 месяцев вперед, а также темпы роста ВВП и объемов кредитования. Риторика ЦБ сейчас такова, что в октябре нельзя исключать паузы в снижении ставки, что будет оказывать давление на фондовый рынок.

Помимо денежно-кредитной политики Банка России, геополитика и санкции со стороны ЕС и США в отношении российской нефти и ее покупателей также будут в центре внимания. В случае усиления санкционного давления на РФ и ее партнеров, российский фондовый рынок будет оставаться под давление. Пауза в вопросе снижения ключевой ставки также добавит давления на индексы, поэтому уже в октябре индекс Московской биржи способен опуститься до 2550–2600 пунктов, а индекс РТС в диапазон 950-1000 пунктов.

( Читать дальше )

Бизнес ждет ставку ЦБ в 10%: когда будет достигнут этот уровень?

- 30 сентября 2025, 11:30

- |

Глава Российского союза промышленников и предпринимателей (РСПП) Александр Шохин назвал ключевую ставку ЦБ РФ ниже 10% идеальным уровнем для бизнеса, добавив, что коридор в 10-12% тоже приемлем.

Ранее в ходе Петербургского международного экономического форума руководители крупнейших банков и промышленных предприятий приемлемым для экономики уровнем «ключа» называли 12-15% годовых, но в сентябре ставка была снижена до 17%, и ожидания бизнеса сейчас, видимо, закладываются на ещё более низкий и, соответственно, желаемый для заёмщиков коридор в 10-12%.

Однако в текущем году уровень инфляции и высоких инфляционных ожиданий, а также прошедшее летом повышение тарифов ЖКХ и ожидаемые с 1 января 2026 года повышение НДС и другие изменения в налогообложении бизнеса с высокой вероятностью не позволят снизить ставку ЦБ РФ до 12% годовых, не говоря уже о более низких значениях. Если инфляция в России к концу года упадёт ниже 8%, снижение «ключа» до 15%, то есть на 2 процентных пункта от текущего значения, не выглядит невозможным, хотя и менее вероятным, чем снижение до 15,5-16% годовых.

( Читать дальше )

⭐️ОФЗ обвалились. Какие перспективы❓❗️

- 29 сентября 2025, 08:28

- |

Чуть меньше, чем за 2 года индекс гос.облигаций вырос лишь на 14,2%. За это время корпоративные облигаций принесли бы инвесторам почти вдвое больше. А доходность самого простого инструмента – любого фонда денежного рынка перевалила за 30%. Как заработать на ОФЗ?

Сегодня эффективная доходность гос.облигаций на уровне 14,5%, что по историческим меркам очень много. У рынков короткая память и мало кто помнит, что совсем недавно (2020 год) доходность спускалась до 5% а вклады давали скромные 3-4%. Даже после начала СВО доходность ОФЗ длительное время была 8-10%. Но что даёт эта ностальгия сейчас?

Фиксация доходности самого ликвидного и надежного инструмента в рублёвой зоне на уровне 14-15% привлекательна, если мы не рассматриваем плохие сценарии:

🔹сильная девальвация рубля (сильная = больше 10% среднегодового* падения)

🔹печатный станок и всплеск инфляции

🔹еще бОльшую ключевую ставку (например, 25%)

* рубль обычно девальвируется быстро, именно поэтому мы и используем выражение среднегодового. Мы же и ОФЗ рассматриваем 10-15 летние. Среднегодовая доходность всех классов активов здесь👈

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 16 )

Аукционы Минфина — план на III квартал по размещению выполнен, но займ хотят увеличить, ожидаем скидок и новых флоатеров?

- 27 сентября 2025, 17:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился ниже 117 пунктов, с учётом увеличившегося планового займа в ОФЗ и пробуксовки в геополитике, индекс продолжил снижаться — 115,78 пункта:

🔔 По данным Росстата, за период с 16 по 22 сентября ИПЦ составил 0,08% (прошлые недели — 0,04%, 0,10%), с начала месяца 0,21%, с начала года — 4,16% (годовая — 8,12%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры (ускорение темпа внутри неделек понятно, сезонность уходит) и это в очередной раз доказывает, что жёсткость ДКП работает. Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения).

🔔 Минфин планировал занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), но объём заимствований в этому году хотят увеличить на 2,2₽ трлн, то есть это рекордный займ. Значит, мы ощутим инфляционный всплеск при тратах (об этом я предупреждал ранее).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал