историческая аналогия

🤦♂️Каждый третий россиянин владеет акциями и НЕ ИМЕЕТ ПОНЯТИЯ, что с ними делать

- 03 декабря 2025, 18:00

- |

Это заголовок статьи… 30-летней давности. Нашел в интернете фото шикарной публикации из какого-то периодического издания от конца 1995 года.

В октябре-ноябре 1995 г. Центр финансово-экономического консалтинга провел всероссийский опрос городского населения для оценки степени вовлеченности россиян в различные сферы финансовых рынков.

Чтобы не пропустить самое интересное из мира финансов и инвестиций, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Мне тогда было 8 лет, и я был ОЧЕНЬ вовлечён в финансовый рынок. Мы с родителями жили в дальнем Заполярье, и чтобы добыть хоть немного финансов на шоколадки и жвачки, я после школы (учился тогда во 2-м классе) искал темными полярными вечерами пустые пивные бутылки под сдачу. Так сказать, был и предпринимателем, и финансистом в одном лице уже в те юные годы.

🤷♂️Боюсь, правда, что Центр финансово-экономического консалтинга туда бы не добрался, даже если бы захотел — городок был закрытый, а следовательно, огороженный от всяких пришлых опросников.

( Читать дальше )

- комментировать

- 4.3К | ★3

- Комментарии ( 36 )

Банкротство, которое потрясло мир: самый большой банковский крах в истории

- 15 сентября 2025, 19:18

- |

💥Ровно 17 лет назад, 15 сентября 2008 г., с грохотом рухнул гигант Lehman Brothers (не путать с просто «Brazzers»😎).

Ипотечный пузырь в США, надувавшийся все 2000-е годы, привел к неконтролируемому банкротству финансовых организаций и самому большому краху на американском фондовом рынке в XXI веке.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🫧Ипотечный пузырь

🗽2008 год, Нью-Йорк. Lehman Brothers — не просто банк, а 158-летний титан Уолл-стрит, символ финансовой неуязвимости.

Топ-менеджеры банка были мастерами финансовой алхимии: скупали рискованные ипотечные кредиты (по сути «мусор»), паковали их в сложные бумаги под названием CDO (долговые деривативы) и с помощью рейтинговых агентств выдавали им «отлично».

Они делали огромные ставки с кредитным плечом до 40 к 1, что означало, что при падении стоимости их активов всего на 2.5%, капитал банка полностью уничтожался. Они играли с огнем, будучи уверены, что пожара не случится.

( Читать дальше )

"У тебя останутся бумажки, а денег-то нет!" Как начинался фондовый рынок в России

- 27 августа 2025, 20:46

- |

👆Выдержка из романа И.А. Гончарова «Обломов» (1859 г.), который мы все читали в школе, но наверняка мало кто тогда обратил внимание на этот отрывок. Возможно, так зарождались дореволюционные «Слёзы Пульса»😅

Ещё больше интересных и полезных постов про финансы и фондовый рынок — в моем телеграм-канале.

🚂Первые «ракеты» на российском рынке

Российский фондовый рынок начал свое развитие в начале XIX века при Александре I, но настоящий биржевой ажиотаж охватил Петербург, Москву и другие крупные города Российской империи как раз в 60-х годах XIX века, сразу после выхода знаменитого романа Гончарова. За это десятилетие в стране появилось больше акционерных обществ, чем за всю предыдущую историю.

Самой популярной инвестицией тех лет были акции железных дорог. После поражения в Крымской войне стало очевидно, что страна остро нуждается в современной инфраструктуре.

📈Банкиры и биржевые деятели активно торговали акциями ж/д компаний, подогревая ажиотаж. Бумаги размещались на рынке по цене выше номинала на 30-50%, и спрос был таким, что их стоимость продолжала расти.

( Читать дальше )

У меня есть один бзик — искать подлеца. Везде и во всем, даже в истории (

- 01 февраля 2025, 16:52

- |

Суеверие, предвзятость. Все это накапливается с опытом. У каждого свой личный опыт. Поэтому, конечно, нельзя говорить об объективности. Если какая-то закономерность повторяется, даже без видимых причин, приходится следовать ей. Примерно, как собака Павлова (молодежь наверняка не знает о ней )). Суеверие отразилось и в моем последнем отчете Закон подлости всегда приходит вовремя… Дождался?

Удивительная вещь история. В ней много можно найти доказательств и оправданий текущих реалий. Например, от куда взялось слово подлец? Оно было заимствовано из польского языка в XVII веке. Так называли ляхи людей простого, незнатного происхождения, в основном живущих на территории Украины. Слово «подлый» лишь подчеркивало несвободный, низкий статус людей, находящихся в зависимости. В середине XIX века ситуация меняется, и основным значением слова «подлый» становится «низкий, бесчестный».

У меня своя история. Почему-то с украинцами всегда невезло.

( Читать дальше )

Опрос. Акции в России упадут, в связи с экспирацией 17.09.21 больше всего:

- 12 сентября 2021, 10:19

- |

Опрос. Акции в России упадут, в связи с экспирацией 17.09.21 больше всего:

По графику индекса ММВБ около этого дня иногда видны нечёткие локальные минимумы (впрочем они везде есть).

Самый заметный минимум был в среду 18.03.20 перед третьей пятницей последнего месяца квартала 20.03.20. Хотя, там и другие факторы (короновирус).

Опрос. Акции в России упадут, в связи с экспирацией 17.09.21 больше всего:

В среду 15.09.21

В четверг 16.09.21

В пятницу 17.09.21

В понедельник 20.09.21

Существенно не отреагируют.

Акции вырастут.

Ответ прошу объяснить. Если наблюдаете интересные вам акции, напишите, как проходили такие дни раньше и как прошли в этот раз.

Даты:

2021

17.12

17.09

18.06

19.03

( Читать дальше )

Промежуточная фиксация

- 16 августа 2020, 23:54

- |

( Читать дальше )

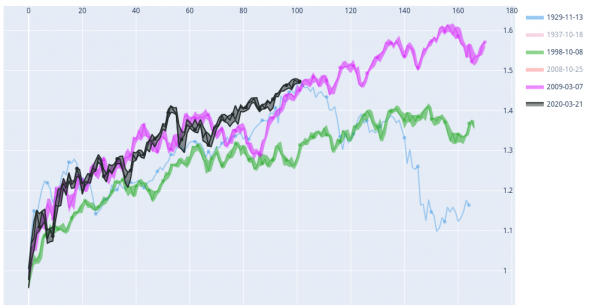

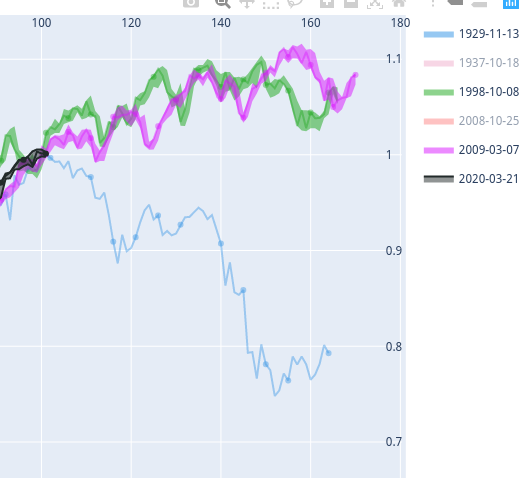

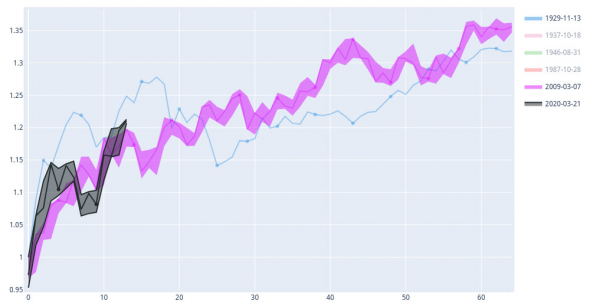

Динамика индекса S&P 500 с момента начала восстановления

- 11 апреля 2020, 08:18

- |

По вертикали — процентное движение, начиная с момента отсчета.

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

252 дня (1 год):

( Читать дальше )

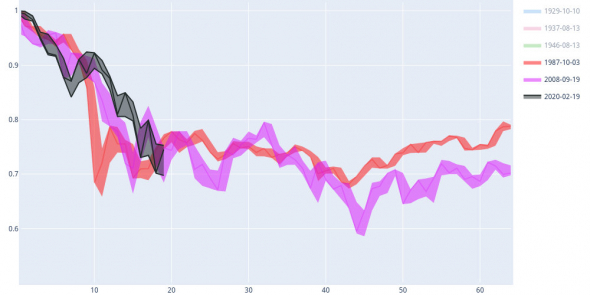

Динамика индекса S&P 500 в сравнении с предыдущими падениями

- 17 марта 2020, 23:19

- |

Поведение S&P 500 в течение следующих 63 торговых дней (3 мес):

( Читать дальше )

Предлагаю попробовать теханализ на истории

- 05 октября 2017, 12:31

- |

Вы думаете, что можете победить на рынке? В самом деле?

Давайте рассмотрим случайную 10-летнюю историю S&P 500 и посмотрим, сможете ли вы обнаружить и избежать спада, наблюдая за графиком, который прогрессирует во времени.

Вы начнёте с инвестиций в размере 10 000 долларов. Кликните «Продать!» («Sell!»), когда вы думаете, что вы должны вывести свои деньги с рынка. Кликните «Купить!» («Buy!»), когда вы хотите вернуться. Экономический репортёр Quartz Matt Phillips будет издеваться подсказывать Вам, что делать. Будьте осторожны, в этой игре Вы можете купить и продать только один раз.

С 1978 года было всего 126 недель, когда портфель, соответствующий S&P 500, закрылся ниже через 10 лет. Покупка и удержание S&P 500 в долгосрочной перспективе показала среднюю реальную (за вычетом инфляции) годовую доходность в размере 7%.

Как Вы, вероятно, обнаружите в этой игре, выбирать моменты, чтобы «покупать дёшево, продавать дорого» — сложно, если не невозможно. Как нам напомнили на этой неделе — цены акций волатильны.

Вывод Ваших денег с рынка во время спада может уберечь Вас от потерь в краткосрочной перспективе, но Вы также можете пропустить отскок, если не вернётесь обратно в рынок достаточно быстро.

Комментируйте, кому на сколько удалось выиграть?

Мне не удалось с трёх попыток.

Назад в будущее – как это было 100 лет тому ...

- 02 марта 2014, 18:52

- |

Как финансовые рынки Европы реагировали на военно-политические события 100 лет назад?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал