инфляция сша

В США обанкротился очередной банк. Ждем нового банковского кризиса?

- 10 мая 2024, 19:32

- |

Март для американских банков прошел довольно комфортно: ФРС закрыла программу помощи банкам, открытую в разгар кризиса марта 2023 года, но оставила достаточно ликвидности в системе, чтобы избежать новых проблем. И все же не обошлось без краха. Что случилось с Republic First Bank и какие ещё сюрпризы готовит печатный станок США?

Меня зовут Сергей Горшунов. Я веду блог о финансах.

Republic First Bank обанкротился, а его активы купил Fulton Financial.

Основная причина проблем банка — высокие процентные ставки, нанесшие урон его портфелю коммерческой недвижимости.

На данный момент Republic First Bank является единственным банком, которому потребовалась поддержка в 2024 году.

Тем не менее, многие аналитики опасаются, что проблемы могут распространяться, так как сотни банков находятся под давлением из-за высоких процентных ставок и проблем на рынке коммерческой недвижимости.

Процентные ставки останутся высокими в ближайшие месяцы. Рынки ожидают, что ФРС начнет снижать ставку в сентябре. Темпы снижения предполагаются невысокими — два снижения по 25 б.п. до конца этого года.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

📈Чиновники из ФРС все-таки увидели рост инфляции в США. Затем рынок труда в США подтвердил их опасения. USD снова strong buy!?

- 05 апреля 2024, 16:09

- |

👉Вчера мы получили ряд комментариев от членов FOMC, которые несколько поменяли рыночные ожидания.

🗣Президент ФРС Чикаго Остин Гулсби заявил, что если инфляция продолжит двигаться боком, это заставляет меня задуматься, стоит ли нам вообще снижать ставки в этом году.

🗣Кашкари: необходимо увидеть больший прогресс инфляции перед снижением ставок. Возможно, ФРС не будет сокращать ставку в этом году, если инфляция не замедлится.

🗣Местер: нужно больше доказательств чтобы принять решение по ставке, нужны данные хотя бы еще за 2 месяца.

👆🏻На этом фоне мы увидели продолжение коррекции на фондовом рынке. Индекс S&P500 снизился на 1,5%, а индекс доллара DXY укрепился на 0,25%.

👉Ну а следом вышли данные по рынку труда в США, которые оказались лучше ожиданий: non-farm payrolls оказались выше ожиданий, а уровень безработицы снизился с 3,9% до 3,8%. На фоне растущей нефти и некоторых других товаров — очень сложно сказать, что это будет способствовать снижению инфляции.

👉CME FedWatch Tool на этом фоне уже указывает на вероятность 54,5% снижения ставки в июне против 60,8% на вчерашний день.

( Читать дальше )

📊Инфляция в США в рамках ожиданий, но есть проблемы. Разбираемся в деталях отчета по ИПЦ в США за ноябрь 2023 года. Фундаментальный и технический анализ EURUSD.

- 12 декабря 2023, 18:06

- |

👉Базовый ИПЦ (без учета цен на продукты питания и энергию) полностью совпал с ожиданиями и составил +0,3% в динамике м/м и +4% в годовом выражении.

👉Таким образом средний прирост ИПЦ за последние 3 месяца составил +0,166%, что при сохранении текущих темпов указывает на годовую динамику в 2% — то что нужно ФРС. Если взглянуть на динамику 11 месяцев 2023 года, то среднее значение составляет +0,27%, что указывает на годовые темпы в 3,27%.

👉Если взглянуть на показатели в разрезе, то можно увидеть что очередные позитивные показатели ИПЦ достигнуты вновь за счет энергии, цены на которую снизились на -2,3% м/м до -5,4% в годовом выражении. Сильнее всего снизились цены на бензин — сразу на -6%, что стало самым сильным месячным снижением в 2023 году.

( Читать дальше )

Еженедельная экономика США и последние экономические показатели 4-8.09.2023

- 09 сентября 2023, 02:21

- |

Производство и услуги PMI

Индекс деловой активности управляющих закупками (PMI) как в сфере производства, так и в сфере услуг предоставляет ценную информацию о экономической активности. В августе 2023 года S&P Global Services PMI составил 50,5, немного ниже ожиданий. Однако ISM Non-Manufacturing PMI составил 52,7, превысив ожидания. Оба показателя указывают на рост в соответствующих сегментах экономики, но с разной скоростью. То есть, S&P Global Services PMI и ISM Non-Manufacturing PMI оба указывают на увеличение активности в сфере услуг, но один из них (ISM Non-Manufacturing PMI) растет быстрее, чем другой (S&P Global Services PMI). Для инвесторов балансированный портфель с экспозицией как в производственных, так и в сферах, связанных с услугами, может помочь смягчить риски.

Инфляция цен в не производственной сфере

Инфляционные давления всегда являются значительной заботой для инвесторов. В августе 2023 года ISM Non-Manufacturing Prices Index составил 58,9, превысив ожидания. Это указывает на рост затрат в не производственных отраслях, что может потенциально повлиять на прибыль предприятий в этих секторах. Для защиты от инфляции рассмотрите инвестиции в активы, такие как недвижимость, драгоценные металлы или облигации с защитой от инфляции (TIPS).

( Читать дальше )

Америка Макро итоги месяца Август - Сентябрь 2023

- 02 сентября 2023, 00:15

- |

Введение

В мире финансов и инвестиций особое внимание уделяется экономическим показателям, которые являются ключевыми для принятия обоснованных решений. Данные, представленные на конец августа и начало сентября 2023 года, дают представление о текущей экономической обстановке в США.

Доверие потребителя и Вакансии

29 августа 2023 года показатель доверия потребителя CB составил 106,1 и оказался ниже ожиданий, но всё равно отражает достаточно оптимистичный взгляд потребителей. Показатель вакансий JOLTs на июль, составивший 8,827 миллионов, указывает на крепкий рынок труда. Это может свидетельствовать о том, что потребительские расходы могут продолжить поддерживать экономический рост. Таким образом, инвестиции в секторы, ориентированные на потребителя, такие как розничная торговля и развлечения, могут быть многообещающими.

Данные о занятости

Изменение числа рабочих мест ADP для августа составило 177 000 рабочих мест, не достигнув ожидаемых 195 000. Этот показатель, в паре с данными о предстоящих продажах жилья на июль, показывающими положительную тенденцию на уровне 0,9%, указывает на то, что рынок труда все еще растет, но с медленной скоростью. Инвесторы могут рассматривать диверсифицированные портфели, включающие облигации и акции с выплатой дивидендов, как защиту от потенциального замедления экономики.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #17 (01.09.2023)

- 01 сентября 2023, 14:01

- |

Разное

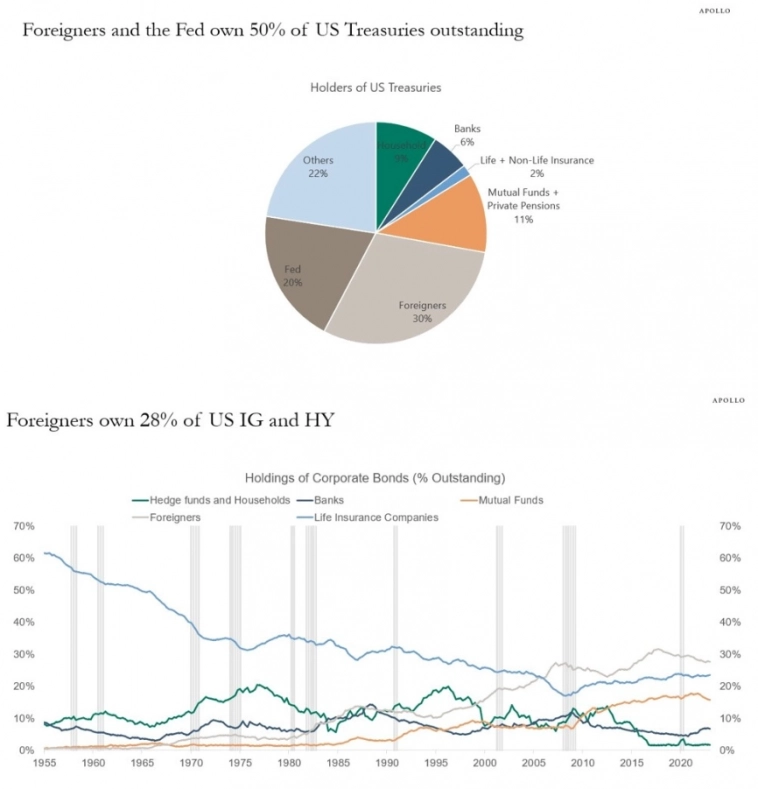

ФРС и иностранцы владеют 50% находящихся в обращении казначейских облигаций, а также иностранцы владеют 28% всех корпоративных облигаций (как инвестиционного рейтинга, так и высокодоходных), поэтому значительная часть дополнительного денежного потока, создаваемого ростом доходности в США, не способствует росту ВВП США:

Владельцы казначейских облигаций США и корпоративных облигаций

Владельцы казначейских облигаций США и корпоративных облигаций

Компании из всех секторов S&P 500 могли бы извлечь выгоду из повышения доходов за счет искусственного интеллекта:

( Читать дальше )

📊Ценовой индекс расходов на личное потребление в США оказался в рамках ожиданий. Фундаментальный и технический анализ индекса доллара (DXY).

- 31 августа 2023, 18:00

- |

👉Для справки: ценовой индекс расходов на личное потребление, также называемый дефлятором PCE — это показатель среднего роста цен в отношении всего объема личного потребления в США в целом. Данный показатель более четко отражает инфляцию, так как учитывает именно рост расходов населения, а не отдельные товарные группы. Пауэлл в своих выступлениях обращал внимание, что ФРС следит за этим показателем более пристально, чем за данными по ИПЦ.

👉По итогам августа расходы приросли на +0,2%. В годовом исчислении показатель вырос с 3% до 3,3%. Базовый PCE по итогам августа вырос на такую же величину в +0,2%. В годовом же исчислении базовый PCE подрос с 4,1% до 4,2%. Все показатели совпали с ожиданиями аналитиков.

👉Помимо этого, были опубликованы данные по расходам и доходам физ. лиц, которые указали на более низкий, чем ожидалось рост доходов (+0,2% против +0,3% ожид.) и более высокий рост расходов (+0,8% против +0,7% ожид.).

👆🏻Не смотря на совпадение данных по PCE с ожиданиями, это не самая позитивная новость, так как мы видим прирост в годовом исчислении. Так же рост расходов указывает на вероятность дальнейшего роста цен — домохозяйства не хотят сокращать траты, а только наращивают их, даже при падении доходов.

( Читать дальше )

Доллар нарисует новый сценарий

- 28 августа 2023, 08:57

- |

Джером Пауэлл сделал то, что от него ожидали. Он отметил, что несмотря на существенное снижение инфляции, она все еще очень высока. ФРС готова как повысить ставки, так и долго удерживать их на высоких уровнях до тех пор, пока не будет уверена, что инфляция устойчиво двигается к цели. Учитывая, как далеко продвинулся центробанк, он может позволить себе действовать осторожно. Чиновники FOMC будут решать на каждом заседании, следует ли ужесточать денежно-кредитную политику или держать стоимость заимствований на прежнем уровне, дожидаясь новых данных.

( Читать дальше )

США: сокращение реальной денежной массы вновь ускорилось

- 25 августа 2023, 13:37

- |

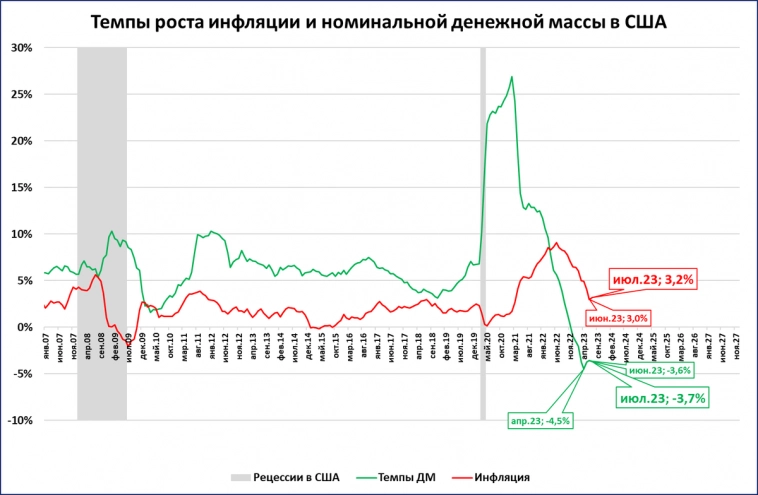

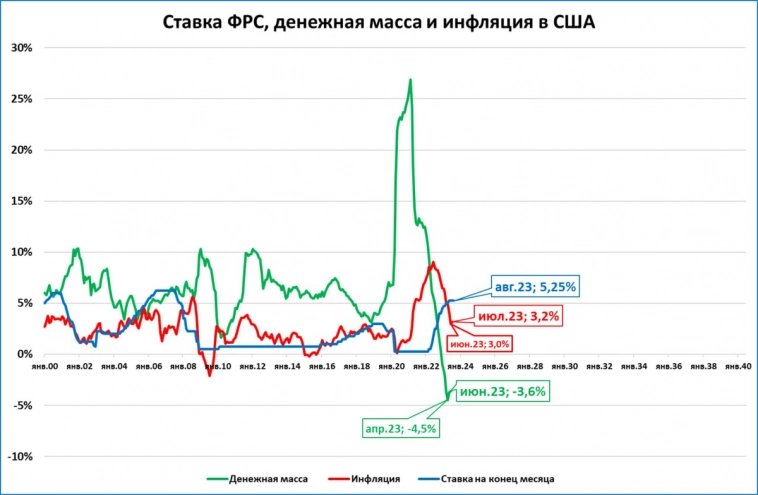

В июле денежная масса в США ускорила падение до -3,7% годовых (-3,6% в июне).

Инфляция тоже выросла с 3 до 3,2%. Оба эти фактора ведут к тому, что реальная денежная масса тоже ускорила своё падение с -6,4 до -6,6%. .

( Читать дальше )

Инфляция в США в июле подросла до 3,2% годовых

- 11 августа 2023, 18:25

- |

Напомним, в июне инфляция в США снизилась до 3% годовых, но мы прогнозировали, что инфляция уже в июле начнёт расти. Так и произошло: в июле инфляция незначительно, но выросла, до 3,2% годовых.

Для экономики важно соотношение инфляции с ростом денежной массы. В июне падение денежной массы незначительно (с -3,5 до -3,6%) замедлилось. Но это улучшение в 0,1 процентного пункта уже “съел” рост инфляции в июле на 0,2 процентных пункта.

Средний рост цен за последние три месяца (май 0,25%, июнь 0,32%, июль 0,19%) составил 0,26%. Если такой рост сохранится в ближайшие 12 месяцев, то к декабрю инфляция вырастет до 4,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал