инфляция в США

Инфляцию в США победили?

- 24 декабря 2023, 07:15

- |

Ценовой индекс расходов на личное потребление в США (PCE) в ноябре составил минус 0.1% м/м и +2.6% г/г. Базовый PCE — 0.1% м/м и 3.2% г/г, согласно данным Бюро экономического анализа США.

ФРС таргетирует именно PCE и прогнозирует конкретно этот показатель, поэтому он является наиболее репрезентативным. Динамика PCE в месячном исчислении впервые ушла в отрицательную зону с апреля 2020 года.

Изменения в основных компонентах PCE (полная декомпозиция):

Сфера услуг — 0.2% м/м и 4.1% г/г (4.3% г/г в октябре, 4.6% г/г в сентябре). Основной положительный вклад внесли услуги общественного питания и ЖКХ.

Продукты — минус 0.1% м/м и +1.8% г/г (2.4% г/г в октябре, 2.7% г/г в сентябре).

Энергоносители — минус 2.7% м/м и минус 6% г/г (-4.7% г/г в октябре, 0.1% г/г в сентябре). Наибольший вклад в снижение внесли автомобильное топливо и смазочные материалы.

Товары длительного пользования — минус 2.1% г/г (-2.2% г/г в октябре, -2.3% г/г в сентябре).

Повседневные товары — 0.7% г/г (1.6% г/г в октябре, 2.7% г/г в сентябре).

( Читать дальше )

- комментировать

- 439

- Комментарии ( 8 )

Таргетирование инфляции

- 22 декабря 2023, 14:05

- |

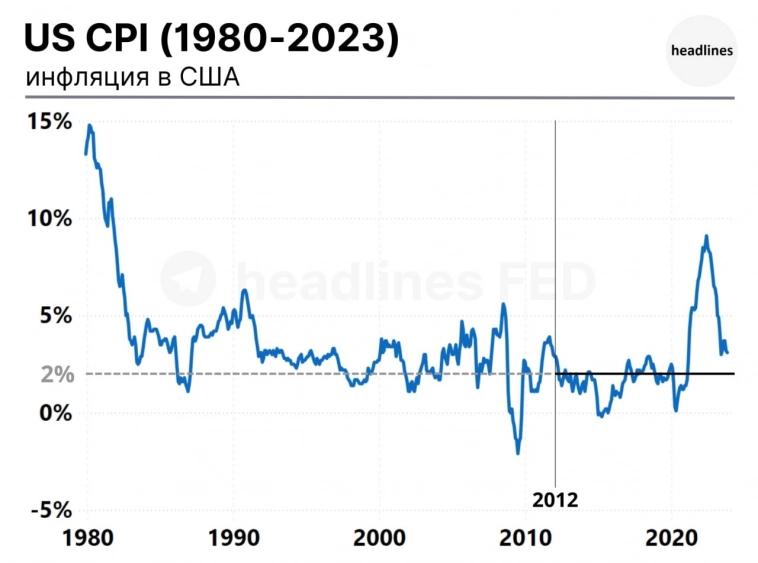

Таргетирование инфляции в США на уровне 2% с последующей ориентацией ДКП на достижение этой цели существует едва ли более десяти лет. До 2012 года не было заявленного инфляционного таргета, и это был открытый и активно обсуждаемый вопрос.

В конце 1980-х годов ЦБ Новой Зеландии, как и большинство ЦБ мира, усердно работал над снижением двузначной инфляции. В 1989 году инфляция в Новой Зеландии составляла 7.6%, а в начале 1990 года ЦБ официально установил таргет по инфляции на уровне 2%, после чего, в 1991 году инфляция снизилась до 2%.

Вскоре ЦБ крупнейших экономик включили этот метод в свои ДКП. В США 2%-ый таргет по инфляции был утвержден председателем ФРС — Беном Бернанке и действует до сих пор.

(продолжение следует...)

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

📉Осторожные комментарии европейских чиновников оказывают поддержку EUR. Фундаментальный и технический анализ EURUSD.

- 20 декабря 2023, 16:33

- |

👉USD начал слабеть после «голубиного» заседания ФРС и достиг в моменте отметки 1.1000. Последние комментарии чиновников из ФРС выглядят разнонаправленными, но при этом все чиновники однозначно указывают на достижение пика ставки ФРС. Основной предмет споров — сроки перехода к снижению ставки. Рынок заложил первое снижение уже в марте следующего года, чиновники ФРС озвучивают более поздние сроки.

👉Европейские чиновники так же начинают несколько смягчать риторику. Последние комментарии:

— Nagel заявил, что высока вероятность того, что пик ставки ЕЦБ уже достигнут, но рынкам лучше быть осторожными с ожиданиями скорого начала снижения ставки.

— Kazaks в своем выступлении заявил, что рано говорить о победе над инфляцией и нужно удерживать ставку на высоком уровне в течение определенного времени.

— Villeroy высказал мнение, что ЕЦБ больше не будет повышать ставку, если не будет сюрпризов, а ожидать снижения ставки можно в 2024 году.

Но основным индикатором того, что ЕЦБ завершил цикл повышения ставки и скоро может перейти к циклу снижения, является текущая инфляция. Вчера были опубликованы финальные данные по ИПЦ за ноябрь, которые оказались ниже предварительных (-0,6% против -0,5% м/м). Таким образом можно ожидать, что риторика ЕЦБ так же может перейти в сторону обсуждения снижения ставки.

( Читать дальше )

Инфляция в США в ноябре снижается крайне трудно

- 13 декабря 2023, 12:53

- |

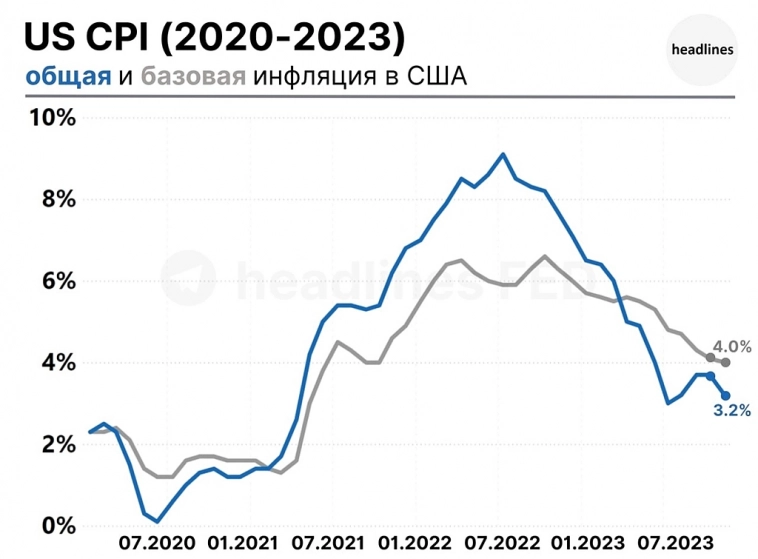

Инфляция в США в ноябре замедлилась до 3.1% г/г (в октябре: 3.2%), а базовая инфляция осталась на прежнем уровне в 4% г/г (в октябре: 4%), согласно отчету Бюро статистики труда США.

Замедление темпов роста общей инфляции, как и месяцем ранее, сформировала дешевеющая энергетика, которая в ноябре упала в цене на 2.3% и внесла отрицательный вклад 0.16 п.п. в рост ИПЦ.

Базовая инфляция (для ФРС в приоритете именно она), в свою очередь, вовсе перестала замедляться и в ноябре осталась в два раза выше таргета.

В ноябре, месячный темп роста базовой инфляции в два раза выше нормы. Средний уровень месячной базовой инфляции в США с 2010 по 2019 составлял 0.14%, а в ноябре 2023 Core CPI вырос на 0.28% м/м.

Ключевые категории в которых нет проблем с инфляцией (2% и меньше): электричество, образование, одежда, обувь, новые т/с, бытовая техника, мебель, товары для спорта и отдыха, услуги связи, информационные услуги, профессиональные услуги, расходы на развлечения.

Все инфляционное давление замыкается на нескольких видах услуг и аренде жилья.

( Читать дальше )

📊Инфляция в США в рамках ожиданий, но есть проблемы. Разбираемся в деталях отчета по ИПЦ в США за ноябрь 2023 года. Фундаментальный и технический анализ EURUSD.

- 12 декабря 2023, 18:06

- |

👉Базовый ИПЦ (без учета цен на продукты питания и энергию) полностью совпал с ожиданиями и составил +0,3% в динамике м/м и +4% в годовом выражении.

👉Таким образом средний прирост ИПЦ за последние 3 месяца составил +0,166%, что при сохранении текущих темпов указывает на годовую динамику в 2% — то что нужно ФРС. Если взглянуть на динамику 11 месяцев 2023 года, то среднее значение составляет +0,27%, что указывает на годовые темпы в 3,27%.

👉Если взглянуть на показатели в разрезе, то можно увидеть что очередные позитивные показатели ИПЦ достигнуты вновь за счет энергии, цены на которую снизились на -2,3% м/м до -5,4% в годовом выражении. Сильнее всего снизились цены на бензин — сразу на -6%, что стало самым сильным месячным снижением в 2023 году.

( Читать дальше )

Инфляция и ФРС: что смотреть

- 11 декабря 2023, 13:01

- |

Два последних крупных макрособытия 2023 года поприветствуют инвесторов на предстоящей неделе.

Ноябрьский отчет по индексу потребительских цен (ИПЦ), опубликованный во вторник утром, представит последнюю часть головоломки инфляции перед окончательным заявлением Федеральной резервной системы о политике на этот год, которое должно быть опубликовано в среду днем.

Пресс-конференция с председателем ФРС Джеромом Пауэллом и новый набор экономических прогнозов от представителей ФРС на ближайшие годы также будут освещать ход событий в среду. Цены производителей будут опубликованы в среду утром, данные о розничных продажах будут опубликованы в четверг, а обзор производственной активности в США в пятницу также станет важным моментом в экономическом календаре.

Что касается корпоративных мероприятий, то они должны быть относительно редкими: ежеквартальные обновления от Costco (COST), Adobe (ADBE) и Lennar (LEN) станут крупнейшими именами недели, о которых следует сообщать.

( Читать дальше )

Борьба Джерома Пауэлла с инфляцией работает, что поднимает вопросы о снижении ставок.

- 11 декабря 2023, 12:16

- |

Данные по инфляции подвергают испытанию ралли фондового рынка: что нужно знать на этой неделе

- 27 ноября 2023, 09:23

- |

Предпочтительная мера инфляции Федеральной резервной системы станет основным препятствием для быков на фондовом рынке, желающих продлить недавнее ралли на предстоящей неделе.

Утром в четверг будет опубликован индекс личных потребительских расходов (PCE) за октябрь, и экономисты ожидают, что «базовая» инфляция PCE — предпочтительный показатель ФРС — выросла на 3,5% в годовом исчислении в прошлом месяце.

Экономический календарь также будет содержать обновленную информацию о производственной активности, потребительской уверенности и ценах на жилье.

Что касается корпоративных компаний, квартальные отчеты ожидаются от Salesforce (CRM), Snowflake (SNOW), Okta (OKTA), Dollar Tree (DLTR), Foot Locker (FL), Kroger (KR) и Ulta Beauty (ULTA).

Акции завершили укороченную из-за праздников торговую неделю ростом, а драма руководства OpenAI и последнего квартального отчета Nivida (NVDA) привлекла основное внимание инвесторов. Все три основных индекса закрыли три с половиной дня торгов ростом примерно на 1%.

( Читать дальше )

Цены на бензин развернулись ДО ТОГО, как данные по инфляции «сподвигли их на это»

- 21 ноября 2023, 19:42

- |

В период с мая по сентябрь цены на бензин в США имели боковую тенденцию, упорно держась на годовом максимуме. Но, согласно модели психологии инвесторов Эллиотта, разворачивающейся на ценовых графиках, все ожидали большие перемены – перед большими изменениями в ключевом показателе инфляции в США – октябрьском индексе потребительских цен.

Есть много причин, по которым технические аналитики рынка, такие как мы, не полагаются на «фундаментальные показатели рынка» для оценки тенденций. Одна из таких причин заключается в следующем: показатели, на которые полагаются многие ведущие эксперты при составлении своих прогнозов, рассчитываются за несколько недель или месяцев до того, как они делают прогнозы.

Я объясню.

Возьмите недавние новости о ценах на неэтилированный бензин (RBOB, как его называют спекулянты и производители энергетического рынка). В середине сентября RBOB упорно цеплялся за месячные максимумы, поскольку растущая волна энергетического сектора подняла большинство рынков, от бензина до природного газа и мазута. А Уолл-стрит уделила большое внимание одному «фундаментальному» фактору, объясняющему высокие затраты на электроэнергию: индексу потребительских цен (ИПЦ), ключевому показателю инфляции.

( Читать дальше )

Тренд инфляции в США. Почему в 2024г будут снижать ставки

- 20 ноября 2023, 08:46

- |

для эффективной борьбы с инфляцией нужна ставка чуть выше инфляции.

Сейчас ставка ФРС 5,25%(депозитная) — 5,50% (кредитная).

Инфляция:

Инфляция снижается.

Чтобы снизить стоимость обслуживания долга,

чтобы в год выборов стимулировать экономический рост,

будут снижать ставку.

Этл — мировой тренд.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал