инфляция в США

САМАЯ ВАЖНАЯ НЕДЕЛЯ ДЛЯ ТРЕЙДЕРОВ!

- 01 августа 2024, 19:35

- |

Оставшиеся дни текущей недели — это уже начало августа, что делает ее одной из самых насыщенных событиями в 2024 году! Федеральная резервная система, Банк Англии и Банк Японии принимают важные экономические решения, влияющие на все мировые финансовые рынки.

На этой неделе также будут опубликованы ключевые экономические показатели, включая изменения процентных ставок и долгожданный отчет по занятости в США (Nonfarm payrolls).

( Читать дальше )

- комментировать

- 393

- Комментарии ( 4 )

Доллар смотрит в рот ФРС

- 29 июля 2024, 09:04

- |

Ожидания смерти хуже самой смерти. Рынки растут на ожиданиях, поэтому для них важнее сигналы, чем факт снижения ставки по федеральным фондам. В этом отношении июльское заседание ФРС обещает быть, с одной стороны, скучным, так как никаких изменений в денежно-кредитную политику, вероятнее всего, внесено не будет. С другой, чрезвычайно важным и значимым из-за возможного намека на старт монетарной экспансии в сентябре. Неудивительно, что EURUSD застыла на низком старте и ждет сигнального выстрела от Федрезерва.

Несмотря на впечатляющий рост ВВП на 2,8% во втором квартале существует предостаточно признаков охлаждения экономики. Американцы дольше ищут работу, безработица увеличивается, малый бизнес испытывает боль от дорогостоящих кредитов, а задолженность домохозяйств с низким уровнем дохода растет как снежный ком. Инвесторы убеждаются в мысли, что во второй половине года потребительские расходы существенно замедлятся на фоне истощения пандемических сбережений, охлаждения рынка труда и увеличения долгового бремени.

( Читать дальше )

Исторический факт - инфляция боится приказов.

- 29 июля 2024, 00:21

- |

У ФРС 2 варианта

- 28 июля 2024, 10:25

- |

В случае победы Трампа экономисты видят оживление инфляции и более осторожную ФРС — Reuters

- 25 июля 2024, 13:36

- |

Борьба Федеральной резервной системы за то, чтобы взять инфляцию под контроль, вероятно, столкнется с новыми проблемами, если Дональд Трамп вернет себе Белый дом.

Широкий круг экономистов видят в тарифной программе Трампа, направленной на депортацию миллионов работников без документов, и вероятности увеличения дефицита, возобновление ценового давления, которое сейчас ослабевает, и, вероятно, побудит ФРС отреагировать более строгой денежно-кредитной политикой, чем сейчас намечено карандашом.

Прогнозисты предсказывают, что план Трампа ввести 10%-ные повсеместные пошлины на импортные товары — и еще более высокие ставки на китайские товары — вызовет разовый всплеск инфляции, в то время как депортации приведут к росту заработной платы оставшихся работников, усилив давление.

Оксфордская экономическая модель, которая рассматривает вероятные политические позиции кандидатов, например, предсказывает, что при второй администрации Трампа показатель инфляции без учета цен на продовольствие и энергоносители, внимательно отслеживаемый ФРС, достигнет максимума на 0,3-0,6 процентного пункта выше, чем можно было бы ожидать в соответствии с действующим законодательством и политикой в области ассигнований.

( Читать дальше )

Завьялов Илья Николаевич про уверенность.

- 19 июля 2024, 17:23

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Макроэкономика

В 2021 году Федеральная резервная система США придерживалась мнения, что наблюдавшаяся в то время инфляция окажется «транзитной», что впоследствии было определено как временная, не укоренившаяся и способная к самокоррекции. Я думаю, что ФРС могла бы оказаться права, если бы у нее было достаточно времени. Инфляция могла бы отступить по собственной воле через три или четыре года, после того как (а) были бы израсходованы средства, выделенные на облегчение бремени Covid-19, вызвавшего резкий рост потребительских расходов, и (б) глобальная цепочка поставок вернулась бы к своей норме. (Однако отказ от замедления экономики привел бы к риску того, что инфляционная психология могла бы закрепиться в течение этих 3-4 лет, что потребовало бы еще более решительных действий). Но поскольку в 2021 году мнение ФРС не оправдалось, а ждать дольше было невыносимо, ФРС была вынуждена приступить к одной из самых быстрых программ повышения процентных ставок в истории, что имело глубокие последствия.

( Читать дальше )

Горячие новости США: от ФРС - до уха ТРАМПА

- 14 июля 2024, 11:12

- |

Глава ФРС Пауэлл заявил, что не встречался с Байденом и не докладывал о работе уже более 2 лет и что считает это абсолютно нормальным, так как возглавляемая им ФРС аполитична

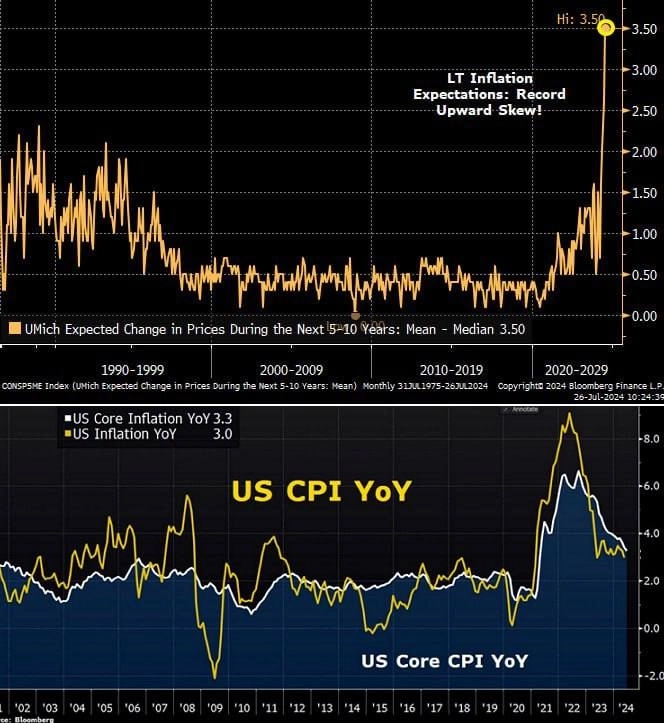

1. США — ПОТРЕБ.ИНФЛЯЦИЯ CPI (июнь) замедлилась

м/м = -0.1% (ожид +0.1% / ранее 0%)

г/г = +3% (ожид +3.1% / ранее +3.3%)

базовый CPI = +3.3% г/г (ожид +3.4% / ранее +3.4%)

BBG: после отчета по инфляции, рынки фьючерсов дают 85%-ую вероятность снижения ставки ФРС в сентябре

2. Анонс: 27 июля — Трамп выступит на конференции "Bitcoin 2024".--reuters .

Трамп, очевидно, решил сделать ставку на популяризации Биткоина в своей предвыборной гонке

3. Apple планирует поставить на 10% больше новых iPhone в этом году после неспокойного 2023г- BBG

Маркеткап Apple вырос до рекордных $3,5 трлн

4. Neuralink скоро имплантирует устройство второму пациенту — Маск

5. Компания VivoKey Technologies из Сиэтла начала предлагать подкожные криптокошельки

( Читать дальше )

Начинается новый цикл снижения ставок в развитых странах (обычно, на этом цикле растёт сырьё).

- 12 июля 2024, 23:02

- |

Инфляция за июнь в США ниже ожиданий.

Т.е., вероятно, в 2024г будет 2 снижения ставки ФРС

Обычно,

кризис в США и др. развитых странах — после роста цен на нефть и др. сырьё.

Brent на предыдущих циклах росла сильно выше $100.

Для России это позитивно.

С уважением,

Олег

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал