инфляция в России

Сборы с большегрузов вырастут в 2 раза

- 04 декабря 2025, 22:49

- |

Правительство приняло постановление об отмене понимающего коэффициента для системы «Платон». Сейчас это 0,51, с 1 марта 2026 года станет 0,75, а с 1 февраля 2028 года его отменят полностью.

На практике это значит, что сейчас километр стоит 3.34₽, в следующем году будет уже 4.91₽, без коэффициента — 6.55₽. Но на самом деле тариф индексируют 1-2 раза в год, так что будет примерно на 30% больше — 8.52₽.

Сейчас фура с продуктами проезжает 1 000 км и платит 3 340₽ по «Платону» — станет 8 520₽.

Одновременно с повышением цен рассматривают расширение действия «Платона» для региональных дорог.

ВЫВОД

Рост логистических расходов, инфляции

Поэтому, тем более, ЦБ важен крепкий рубль, чтобы сдержать инфляцию

- комментировать

- 1.3К | ★1

- Комментарии ( 32 )

⭐️ Инфляция уже 6,61% 😮 Бизнес в обмороке: реальная ставка рвёт рынок❄️Новый ледниковый период 🦖🦕 Что будет с ключевой ставкой?

- 04 декабря 2025, 21:07

- |

Инфляция и потребительский спрос — штуки инертные. Обвал продаж машин, недвижимости, техники докатился до реальности только сейчас. И вот парадокс: ключевую уже несколько раз смягчили, инфляция уверенно ползёт вниз… но где-то внутри свербит вопрос: снижение инфляции ведь означает снижение спроса. Снижение спроса — это товары, которые никто не купил. И вот мы сидим, радуемся «победе над инфляцией», но иногда это выглядит как танцы на костях экономики

📈Инфляция

За неделю потребительские цены выросли на 0,04% после 0,14% неделей ранее. При этом годовая инфляция снижается уже пятый месяц подряд и опустилась до 6,61% против 6,97% неделей ранее / 7,2% двумя неделями ранее за счет выбывания высокой базы прошлого года. Это невероятно, но мы достигли прогноза ЦБ на 2025 год ❗️ Высокая база прошлого года «на руку» перед последним заседанием года 🤔

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. И сюрприз: банковские вклады впервые за весь цикл смягчения ставки показали рост. Причем уже 2 недели подряд! Это прямой сигнал — ликвидность на рынке заканчивается

( Читать дальше )

По итогам года инфляция может оказаться ниже прогноза ЦБ

- 04 декабря 2025, 15:07

- |

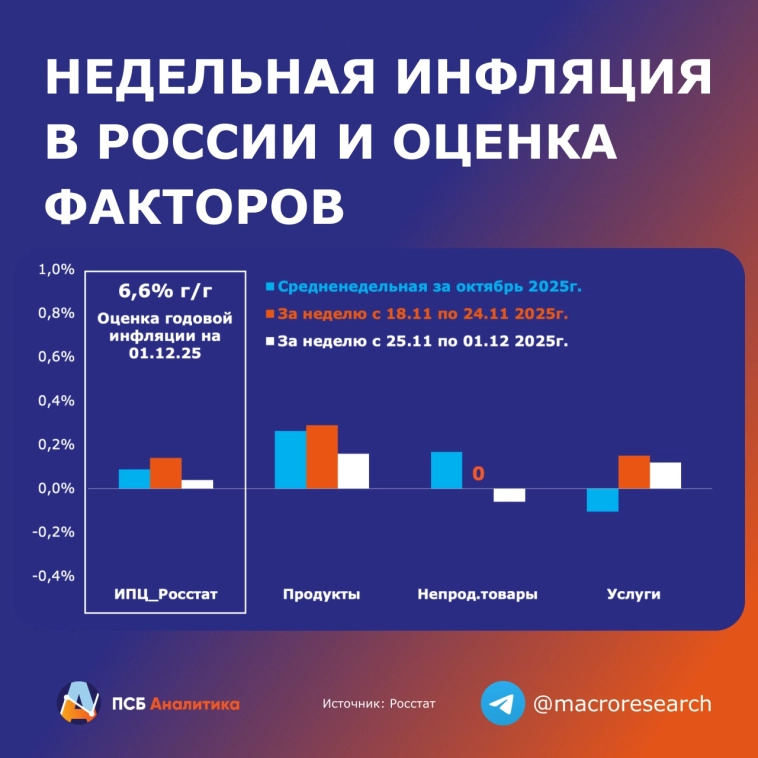

• За последнюю неделю ноября инфляция резко замедлилась до 0,04%. По оценкам Минэкономразвития России, ее годовой уровень опустился до 6,6% г/г (на конец октября было 7,7%).

• Торможение инфляции происходит на фоне снижения ценовой динамики в сегменте продуктов питания, где с одной стороны продолжается сезонное удорожание плодоовощной продукции, а с другой — дешевеют крупы, сахар, молочка, свинина и т.д.

• Также продолжается снижение индекса цен на непродовольственные товары. Это происходит на фоне укрепления рубля, охлаждения спроса и снижения цен на бензин. При этом рост цен на услуги пока остаётся умеренным.

Наше мнение

С учётом ожиданий дальнейшего снижения инфляции в декабре из-за эффекта высокой статистической базы и на фоне крепкого рубля, можно утверждать, что тренд фактической инфляции ушёл заметно ниже прогноза ЦБ (6,5-7% на конец года). Подтверждают этот тезис и вчерашние слова Владимира Путина о том, что на конец года инфляция будет около 6%.

Устойчивая слабость инфляции в сезон высокого потребления и перед повышением налогов указывает на очевидные проблемы со спросом.

( Читать дальше )

Решетников: Мы видим существенное замедление инфляции последние месяцы. И в целом экономика останется в плюсе в ближайшие годы

- 04 декабря 2025, 13:33

- |

Давайте посмотрим на последние данные:

- Инфляция в РФ с 25 ноября по 1 декабря составила 0,04% после 0,14% неделей ранее

- Годовая инфляция в РФ на 1 декабря замедлилась в районе 6,6%

И правда отличные данные! На фоне такой недельной статистики и вырисовывающейся инфляции за 2025 год, ЦБ очень вероятно снизит ставку на 0,5% 19 декабря ✔️.

Хоть какая-то поддержка рынку, согласитесь

Буду рада видеть вас среди своих подписчиков t.me/+j3ohRZAa_dpkMTli !

Инфляция наглядно!

- 04 декабря 2025, 13:09

- |

Эльвира Сахипзадовна, вы большая молодец! Смотрите, как хорошо инфляцию придавили. Снижайте уже ключик, пожалуйста!

Ссылка на интерактивный график (к сожалению, к посту на смарт-лабе прикрепляется только статичный вариант).

По итогам ноября инфляция замедлится до 6,7% г/г (после 7,7% в октябре). Ожидаем, что ЦБ продолжит цикл снижения ставки в декабре (базовый сценарий -50 б.п.) - Ренессанс Капитал

- 04 декабря 2025, 12:26

- |

По данным Росстата, за период с 25 ноября по 1 декабря потребительские цены выросли на 0,04% н/н (после роста на 0,14% на предыдущей неделе), что ниже сезонной нормы и существенно ниже темпов, наблюдавшихся в прошлом году. По оценке Минэкономразвития, инфляция продолжила замедляться и составила 6,6% г/г (6,9% неделей ранее). На прошедшей неделе темпы роста цен на продовольственные товары замедлились до 0,06% н/н, а цены на непродовольственные товары снизились на 0,03% н/н, в том числе благодаря снижению цен на автомобильный бензин на 0,26% н/н (как и неделей ранее). При этом замедление темпов роста наблюдалось и в «устойчивых» компонентах (без плодоовощной продукции и бензина). С учетом совокупности недельных данных рост цен в ноябре, по нашим оценкам, составил 0,2% м/м с поправкой на сезонность, что соответствует росту на 2,2% в аннуализированных значениях (SAAR).

( Читать дальше )

Данные по инфляции сейчас могут подстегивать рынок к росту

- 04 декабря 2025, 11:31

- |

По последнему отчету:

- Инфляция с 25 ноября по 1 декабря составила 0,04%.

- Годовая инфляция в РФ на 1 декабря замедлилась до 6,62% с 6,92% на 24 ноября

- С начала года цены выросли на 5,27%.

Сейчас есть хороший сдерживающий фактор для инфляции — укрепляющийся рубль, на девальвации может и более активно растет рынок, но с ней растет и данный показатель.

Вполне реалистично увидеть от ЦБ в декабре очередное снижение на 50 б.п до 16%, для этого есть причины сейчас.

К концу года я так или иначе жду небольшой всплеск показателя, это стандартная практика из-за высокого спроса, но этот фактор нивелируется общей динамикой.

Есть нотки позитива, в общем, надеемся на лучшее!

t.me/+V2h-CSwLJ29kMTVk — присоединяйтесь, чтобы вместе расти и достигать успеха!

Росстат зафиксировал символический недельный рост потребительских цен в России

- 04 декабря 2025, 11:30

- |

По оценке Росстата, за неделю с 25 ноября по 1 декабря потребительские цены в России выросли на 0,04% после роста на 0,14% неделей ранее. С начала месяца инфляция составила около 0,01%, с начала года 5,27%. По расчётам из недельных и прошлогодних помесячных данных годовой рост цен на 1 декабря замедлился примерно до 6,6–6,7%, Росстат оценивает показатель в 6,62%, Минэкономразвития говорит о 6,61%. Это уже вплотную к нижней границе обновлённого прогноза Банка России на 2025 год в 6,5–7,0%.

Структура ценовой динамики за неделю выглядит в целом мягкой. Продовольственные товары подорожали примерно на 0,06% против 0,16% неделей ранее, причём плодоовощная продукция прибавила около 0,8% после 1,3% неделей до этого, а продукты питания за вычетом овощей и фруктов в среднем не изменились. Внутри плодоовощной корзины сильнее всего выросли цены на огурцы, почти на 3,91%, и на картофель на 1,62%, остальные позиции колебались в пределах 1%. Непродовольственные товары в среднем подешевели примерно на 0,03%, а в секторе услуг Росстат фиксирует рост около 0,14%.

( Читать дальше )

Недельная инфляция порадовала

- 04 декабря 2025, 10:21

- |

Недельная инфляция порадовала замедлением до 0.04% н/н, с начала года 5.27%. Годовая инфляция упала до 6.6% г/г, т.е. пошла к нижней границе годового прогноза Банка России 6.5-7%. Продолжала влиять нормализация цен на бензин, но и в целом ситуация по широкому кругу товаров улучшалась, отчасти из=за курса.

В целом ноябрь показывает предварительно 0.43% м/м и 6.7% г/г — сильно лучше ожиданий. Банк России оценивал, что инфляция 0.64% м/м соотвеnствует цели 4% (SAAR), данные говорят о том, что она упала ниже 3-3.5 (SAAR), хотя это еще не окончательные данные. Средняя за три месяца инфляция может упасть до 5.5-6% (SAAR).

Похоже оправдываются ожидания того, что перед повышением НДС у компаний есть стремление подраспустить склады, чтобы войти в 2026 год с оптимизированными запасами.

Экономика выглядела неплохо — рост ВВП в октябре ускорился до 1.6% г/г по оценке Минэка. Розница ускорилась до 4.8% г/г, услуги 3.7% г/г, общественное питание растет на 11.2% г/г. Рост зарплат в сентябре немного ускорился до 13.1% г/г, а безработица осталась на уровне 2.2%.

( Читать дальше )

По инфляцию.

- 04 декабря 2025, 09:37

- |

Я думаю что аналитики в среднем по больнице сидели сильно смотрят на… Инфляцию)

Она немного зеркало заднего вида, то что можно считать монетарным, это следствие торможения кредитования в лучшем случае летом.

А вот осенью у нас был всплеск, только не в потребе.

Так что моя база это все ещё 0.5%, но все же торможение впечатляет. Я легко допускаю 1%.

И да, кажется я проиграл спор по поводу цен на бензин. Они да падают, но… Не там где мы спорили что они будут падать.

Наверное формально дождемся уж НГ, но явно мне платить. За образование — мое удовольствие.

Сильно дешевле чем опыт с рынка 😂

https://t.me/LadimirKapital

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал