интеррао

Изменение правил экспорта электроэнергии в Китай может позитивно отразиться на Интер РАО - Sberbank CIB

- 09 декабря 2020, 16:02

- |

Мы полагаем, что сама по себе эта новость не приведет к существенному изменению котировок Интер РАО, однако с фундаментальной точки зрения эти действия могут умеренно позитивно отразиться на компании.Корначев Федор

Ержанов Ильяс

Sberbank CIB

- комментировать

- Комментарии ( 0 )

Вот смотрю я на акции

- 09 декабря 2020, 00:02

- |

И это ведь как надо точно подобрать момент наipo. Видимо рыжий чето знал)))

Так вот, на основании вышеизложенного, а также заявлений многих дядек, что сейчас отличное время для выхода на биржу, и того, что мы действительно наблюдаем сейчас стремление многих компаний стать публичными, мне становится как-то неуютно и пропадает желание покупать акции.

Мне начинает казаться, что сейчас происходит глобальный разворот вниз. Такой прям, лет на несколько.

Как-минимум, должна быть хорошая коррекция. Возможно, в район мартовского дна. И по срокам, где-то к маю-июню будущего года.

тс: покупка IRAO робот CandleMax

- 08 декабря 2020, 18:20

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА IRAO, РОБОТ CANDLEMAX

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 5.326

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.08

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.08

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 615/408

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

"Вечёрка" выпуск№40, от 03.12.2020г. Подведение итогов работы стратегии за ноябрь месяц. Новая идея Сургутнефтегаз преф.

- 03 декабря 2020, 16:42

- |

Краткосрочные инвестиции. Технический анализ акций. Актуальные идеи на примере, 42 ликвидных российских и 55 американских акций, торгующихся на московской бирже, не только в дневную, но и в вечернюю сессию. Не путайте с долгосрочными инвестициями!!!

Таймкоды из видео:

00:00 Приветствие

00:36 Подведение итогов за ноябрь месяц

04:14 Идея в акциях РусГидро

04:34 Идея в акциях Disney

05:03 Новая идея в акциях Сургутнефтегаз преф.

05:33 Ответы на вопросы моих подписчиков: краткосрок ИнтерРАО и ВТБ

07:10 Техническая картина индекса Мосбиржа

08:03 Техническая картина индекса РТС

( Читать дальше )

"Вечёрка" выпуск№36, от 19.11.2020г. Про стопы и ответы на другие вопросы моих подписчиков.

- 19 ноября 2020, 13:30

- |

Показатели прибыли Интер РАО проявили устойчивость к кризису - Финам

- 16 ноября 2020, 19:44

- |

( Читать дальше )

Финансовые показатели Интер РАО нейтральны - Атон

- 16 ноября 2020, 13:03

- |

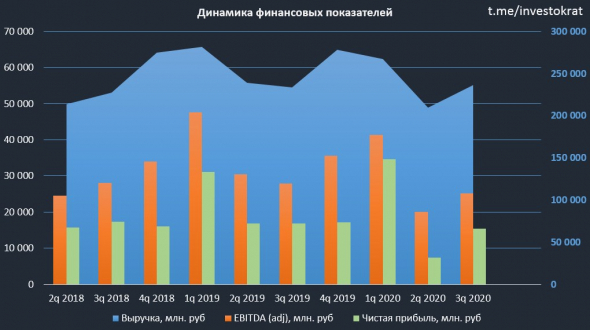

Выручка снизилась на 5.4% г/г до 713 млрд руб., а EBITDA упала на 18.3% до 86.6 млрд руб. из-за сокращения экспорта электроэнергии (-37% г/г) и снижения экспортных цен, падения цен на РСВ на 3-7% в первой и второй ценовых зонах на фоне увеличения притока воды, а также окончания срока действия ДПМ на ряде генерирующих объектов. Чистая прибыль опустилась на 11.4% до 57.4 млрд руб. Капзатраты составили 18.9 млрд руб. (+25%), а чистая денежная позиция — 192 млрд руб. На телеконференции менеджмент подтвердил прогноз по капзатратам компании на 2020 на уровне 30-35 млрд руб., а по EBITDA — на уровне 120-125 млрд руб. В 2021 капзатраты также должны составить около 35 млрд руб.

Консенсус-прогноза не было, но мы считаем результаты нейтральными, т.к. они демонстрируют постепенное восстановление финансовых показателей компании в 3К20 после слабого 1П20. Мы не видим катализаторов для акций в ближайшей перспективе.Атон

Интер РАО, обзор отчета и перспектив.

- 14 ноября 2020, 20:54

- |

Интер РАО

Вышел отчет компании за 3 квартал и 9 месяцев, подробнее бизнес разбирали здесь. Этот год провальный для генерации, давайте посмотрим на результаты 9 месяцев:

Выручка снизилась на (5,4% г/г) до 713 млрд. руб.

EBITDA снизилась на (18,3% г/г) до 86,6 млрд. руб.

Чистая прибыль упала на (11,4% г/г) до 57,4 млрд. руб.

Чистый долг составил -277,4 млрд. руб.

Финансовые показатели под давлением, на них действую те же факторы, что и на остальных генераторов, мы их уже неоднократно разбирали, давайте сегодня попробуем оценить перспективы бизнеса.

После начала локдауна в РФ и возможности отсрочки платежей за коммуналку и электроэнергию до января 2021 года, я ожидал, что будет рост неплатежей. У ИРАО высокая доля энергосбытов в выручке (около 72%), неплатежи могли бы оказать значительное влияние, но пока с этим направлением все стабильно, продолжаем следить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал