интервенции

Готовы к броску зелени от ЦБ?

- 05 декабря 2014, 17:26

- |

Ждем-с.

- комментировать

- 16

- Комментарии ( 20 )

Курс рубля и свободное плавание

- 05 декабря 2014, 12:12

- |

Что хочу сказать:

Я занимаюсь растаможкой нефти и нефтепродуктов мелких и крупных нефтяных компаний вывозимых через крупнейшие наливные порты, так вот при оформлении используется особый порядок декларирования что это значит: Перед отгрузкой товаров на экспорт экспортер оформляет временную таможенную декларацию (ВТД), пошлина должна быть оплачена на момент подачи в таможенный орган (ТО) ВТД, пошлина = вес*пошлину*курс долл.США на дату подачи ВТД. Далее после того как товар отгружен на один/несколько танкеров (это может быть объем в 200-300 тыс тонн), на ВТД оформляется полная таможенныя декларация (ПВД) в которой уточняется пошлина за уже вывезенный товар. Так вот пошлина в ПВД равна = вес вывезенный*пошлина на дату вывоза*курс долл.США на дату подачи ПВД.

К чему я описал технику — в последнее время мелкие да и что греха таить крупные НК сталкиваются с проблемой скачкообразных движений курса которая выражается в том, что на момент оформления ПВД у НК на счетах просто нет денег для доплаты. В условиях постоянно растущего курса мелкие НК работать вообще не могут, они доплачивают пошлину, платеж проходит день — два, а за это время курс вырос на рубль и необходимо опять доплачивать 10-100 млн. руб. Для нефтяников это ничего хорошего не сулит, приходится вытаскивать из оборота лишние деньги. Поэтому склоняюсь к мнению что интервенции нужны в ОБЯЗАТЕЛЬНОМ ПОРЯДКЕ, либо правительство должно утвердить ставки вывозных пошлин в рублях.

Это кстати интересный вопрос — почему ствки импортных и экспортных пошлин утверждаются в валюте?????

Время интервенций ЦБ.

- 05 декабря 2014, 11:05

- |

Ввиду того, что электорат надо радовать, время интервенций становится очевидным.

Это время перед утренними новостями по главному каналу страны. То есть около 10-ти утра. Чтоб первая новость была какой надо.)

Это днем, если необходимо, также перед дневными новостями.

Ну и конечно вечером. Чтобы рабочий люд и электорат, прильнувший к экранам в ожидании очередных позитивных новостей, увидел эти благостные новости.

И тогда никакой паники и электорат спит, довольный и счастливый. Ну а утром все сначала.))

ПС. А между интервенциями хоть трава не гори. Гуляй....

Беременный ЦБ

- 05 декабря 2014, 09:54

- |

Вчера Центральный банк России повел себя очень по-женски. Взирал на продолжающий распухать курс доллара и надеялся, что все само рассосется. Не рассосалось. Наоборот, набухло еще примерно так на пару недель, т.е. на 1,8 рубля за доллар. Причем, набухать курс доллара начал именно тогда, когда спекулянты, по женской логике, должны были испугаться папы и разбежаться в страхе по углам, поскольку включили свет и их заметили.

Но, не тут-то было. Эти «твари» заставили доллар вырасти с 52,6 рублей в районе 12 часов дня до 54,4 к 19 вечера, т.е. на 3,4%. «Папа» такое не может не заметить. И если девушка папу боится больше, чем не любит жениха-спекулянта, то с ней очень может случиться истерика: невероятное количество долларов будет убито на то, чтобы загнать доллар на 3-4 рубля вниз.

Между тем, как показывает обычный житейский опыт, смотреть на провинившегося «жениха» как на гниду, которая, хоть убей, но должна жениться, несколько неконструктивно. Все-таки «залет» — дело, в котором участвуют две стороны. Эти две стороны можно, конечно, загнать в ЗАГС, но «счастливые семьи» так не создаются и долго не сосуществуют.

( Читать дальше )

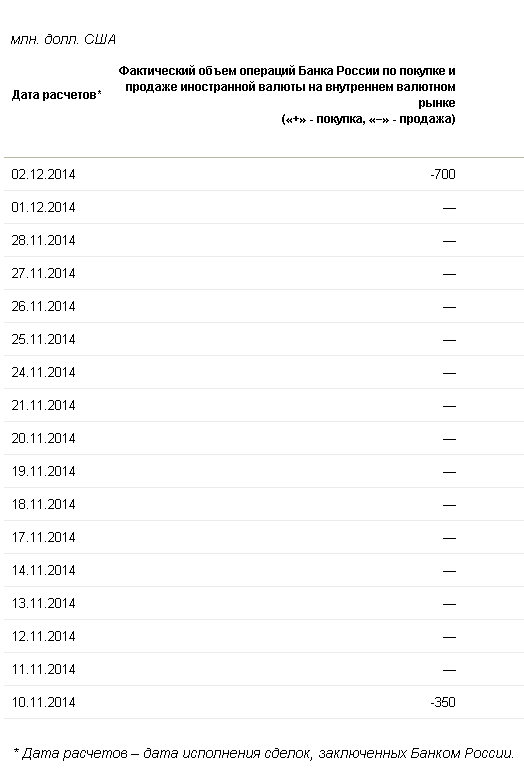

Интервенции ЦБ. Фактический объем операций Банка России по валюте.

- 03 декабря 2014, 16:03

- |

Данные по интервенциям Банка России на внутреннем валютном рынкеФактический объем операций Банка России по покупке и продаже иностранной валюты на внутреннем валютном рынке.

Дождались!

Вчера, 02.12.2014, ЦБ всё-таки провел интервенцию на сумму $700 млн.

ЦБ жив! =))

ЦБ ДАННЫЕ ПО ИНТЕРВЕНЦИЯМ ПОЯВИЛИСЬ, НАКОНЕЦ ТАКИ...С 11 НОЯБРЯ НЕ БЫЛО,2 ДЕКАБРЯ ПРОДАЛИ 700МЛН

- 03 декабря 2014, 12:32

- |

млн. долл. США

Дата расчетов* | Фактический объем операций Банка России по покупке и продаже иностранной валюты на внутреннем валютном рынке | в том числе**: | объем валютных интервенций Банка России | объем операций, связанных с пополнением или расходованием Федеральным казначейством средств суверенных фондов в иностранных валютах |

| -700 | -700 |

( Читать дальше )

Объем долларовых валютных интервенций ЦБ сократился в ноябре в 35 раз /)))Россиянам не стоит рассчитывать на повышение зарплат в 2015 году

- 02 декабря 2014, 02:51

- |

Объем проведенных ЦБ в ноябре валютных интервенций составил 773,9 млн долларов, что в 35 раз меньше, чем в предыдущем месяце, следует из материалов на сайте регулятора.

В октябре Центробанк, согласно его данным, потратил на сглаживание колебаний курса рубля 27,2 млрд долларов. Объем интервенций в евро составил за ноябрь 221,6 млн евро (против 1,6 млрд евро в октябре).

В ноябре ЦБ внес существенные коррективы в монетарную политику. 5 ноября объем дневных интервенций был ограничен 350 млн долларов. 7 ноября регулятор сообщил, что готов увеличить объем валютных интервенций в любой момент, а также задействовать иные имеющиеся в его распоряжении инструменты финансового рынка, чтобы сбить ажиотажный спрос на валюту. А 10 ноября Центробанк отменил регулярные валютные интервенции и коридор бивалютной корзины, фактически объявив о переходе к плавающему курсу рубля.

Тогда ЦБ предупреждал, что может вернуться к поддержке рубля через валютные интервенции в случае возникновения угрозы финансовой стабильности, и перечислил четыре признака критической ситуации: динамика обменного курса, которая в том числе может привести к формированию устойчивых девальвационных ожиданий, повышенный спрос на наличную иностранную валюту, рост долларизации депозитов, ухудшение показателей финансовой устойчивости кредитных организаций и предприятий.

( Читать дальше )

Когда и как проводить интервенции. Краткое руководство для растерявшихся председателей ЦБ

- 01 декабря 2014, 20:38

- |

При этом рубль резко упал. Как же так? Долг меньше, фантиков тоже меньше, курс расти же должен? На самом деле, нет. Совершенно понятно, что происходит. Когда возникает резкое ухудшение условий для рефинансирования валютного долга на внешних рынках, заемщики (неважно, кто именно — компании, госбанки, государство — неважно) стремятся (или попросту вынуждены) конвертировать имеющиеся рублевые резервы в валюту для очередных долговых платежей.

Что в этом случае делает рынок? Рынок включает режим «антипопандопуло» (иначе можно было бы просто штамповать рублики и платить по валютным счетам) из расчета невозможности конвертации имеющейся рублевой массы. Такое равновесное значение (М2 / совокупный внешний долг) на 1 ноября составляло 44.6 рублей.

( Читать дальше )

Международные резервы за неделю снизились на $200 млн.По интервенциям с 18 ноября в ЦБ тишина..и мертвые с косами...В РФ долг за услуги ЖКХ достиг 132 млрд руб.

- 27 ноября 2014, 15:52

- |

Объем международных резервов Российской Федерации по состоянию на конец дня 21 ноября 2014 года составлял $420,4 млрд против $420,6 млрд на 14 ноября 2014 года, сообщила пресс-служба Банка России.

Таким образом, международные резервы за неделю сократились на $0,2 млрд.

На предыдущей неделе резервы снизились на $0,8 млрд.

По интервенциям ЦБ РФ на валютном рынке инфы нет с 18 ноября 14г .

www.cbr.ru/hd_base/default.aspx?PrtId=valint_day

Премьер-министр РФ Дмитрий Медведев констатировал увеличение суммы задолженности за услуги ЖКХ в этом году, по сравнению с прошлым годом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал