индекс МБ

Изменения в расчетах индексов

- 31 мая 2024, 09:05

- |

В базу расчета Индекса МосБиржи и Индекса РТС войдут обыкновенные акции ПАО «ЛК „Европлан“.

В базу расчета Индекса голубых фишек будут включены обыкновенные акции МКПАО „ТКС Холдинг“, при этом обыкновенные акции МКПАО „Объединенная компания “РУСАЛ» покинут индекс.

База расчета Индекса средней и малой капитализации изменится за счет включения обыкновенных акций ПАО «Группа Астра», обыкновенных акций ПАО «ЛК „Европлан“ и обыкновенных акций ПАО „МТС-Банк“, и исключения депозитарных расписок иностранного эмитента на акции Фикс Прайс Груп Лтд.

В базу расчета Индекса акций широкого рынка войдут обыкновенные акции ПАО „ЛК “Европлан», обыкновенные акции ПАО «МТС-Банк», обыкновенные акции ПАО «Софтлайн», обыкновенные акции ПАО «Россети Северо-Запад», обыкновенные акции ПАО «Диасофт» и обыкновенные акции ПАО МФК «Займер».

Депозитарные расписки иностранного эмитента на акции Фикс Прайс Груп Лтд, обыкновенные акции ПАО «РКК „Энергия“ им. С.П. Королёва», обыкновенные акции ПАО «СПБ Биржа», обыкновенные акции ПАО «Нижнекамскнефтехим» и обыкновенные акции ПАО «ЧМК» будут исключены из индекса.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговые сценарии по инструментам MX, Si и RI на 31 мая 2024 года

- 31 мая 2024, 08:49

- |

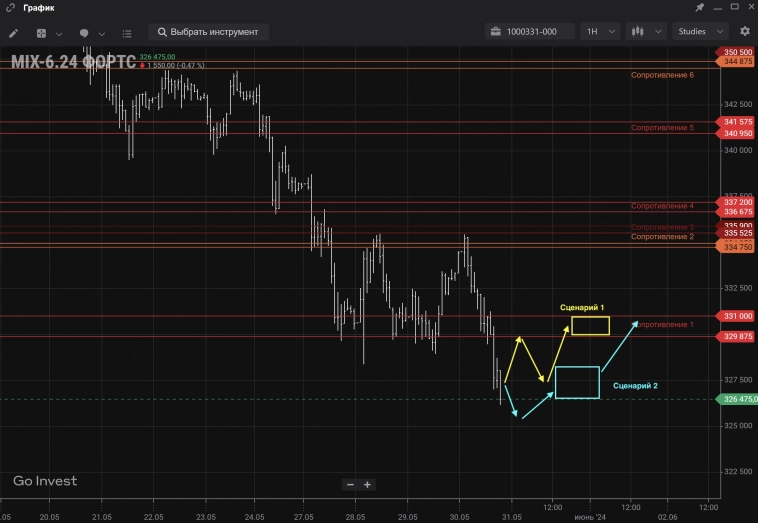

Фьючерс MX на индекс Мосбиржи. 27 мая 2024 был трендовый импульсный день на стороне продавца с формированием массива и сопротивлений 2 и 3 (рисунок 1). 28 мая 2024 — нейтральный день. Цена перемещалась между ближайшей поддержкой и сопротивлением. 29 мая 2024 — нейтральный-экстремальный день*. Наибольший объем был на уровне 330000-330625, образовав поддержку 1 (рисунок 1 предыдущего обзора). Данный объем создал восходящее движение и завершился на сопротивлении 1 (рисунок 1 предыдущего обзора). 30 мая 2024 был нисходящий трендовый день с повторным тестированием сопротивления 2 (рисунок 1) и пробитием поддержки 1 (рисунок 1 предыдущего обзора). Зона стоимости разместилась на уровне 329875-331000. Классифицируем ее как ближайшее сопротивление 1 (рисунок 1).

Рисунок 1: Сценарии на рост. Сценарий 2 — реверсный с защитой покупателя и выходом на уровень объема выше среднестатистического.

( Читать дальше )

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 31 мая 2024, 08:17

- |

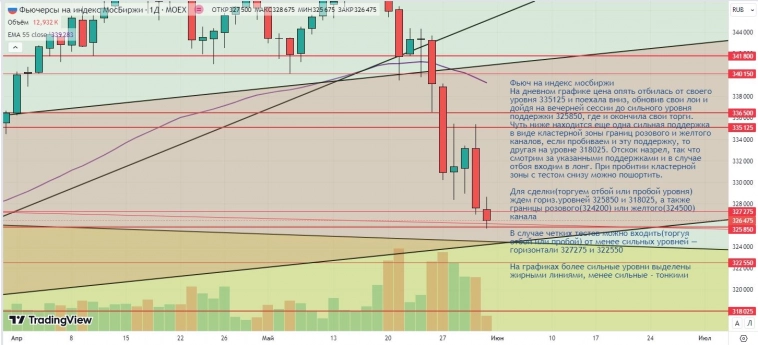

MX(фьюч на индекс мосбиржи)

На дневном графике цена опять отбилась от своего уровня 335125 и поехала вниз, обновив свои лои и дойдя на вечерней сессии до сильного уровня поддержки 325850, где и окончила свои торги. Чуть ниже находится еще одна сильная поддержка в виде кластерной зоны границ розового и желтого каналов, если пробиваем и эту поддержку, то другая на уровне 318025. Отскок назрел, так что смотрим за указанными поддержками и в случае отбоя входим в лонг. При пробитии кластерной зоны с тестом снизу можно пошортить.

Для сделки(торгуем отбой или пробой уровня) ждем гориз.уровней 325850 и 318025, а также границы розового(324200) или желтого(324500) канала

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней — горизонтали 327275 и 322550

На часовом графике цена отбилась от границы розового канала и поехала вниз, пробивая свои локальные поддержки и остановившись на одной из своих сильных 325850. Для лонга ждем добоя или до одной из поддержек ниже(торгуем ту, от которой пойдет отскок) или возврат(желательно с тестом сверху) выше 327275 или 329100

( Читать дальше )

Почему наш рынок акций падает и когда опять начнется рост?

- 31 мая 2024, 07:19

- |

Это вопрос волнует многих инвесторов, в том числе и меня. Давайте попробуем найти основные причины снижения нашего рынка акций и спрогнозируем момент, когда он снова начнет расти.

Коррекция или падение?

( Читать дальше )

Сводный портфель PRObonds (14,2% за 12 мес.). Диверсификация как защита результата и возможностей

- 31 мая 2024, 07:16

- |

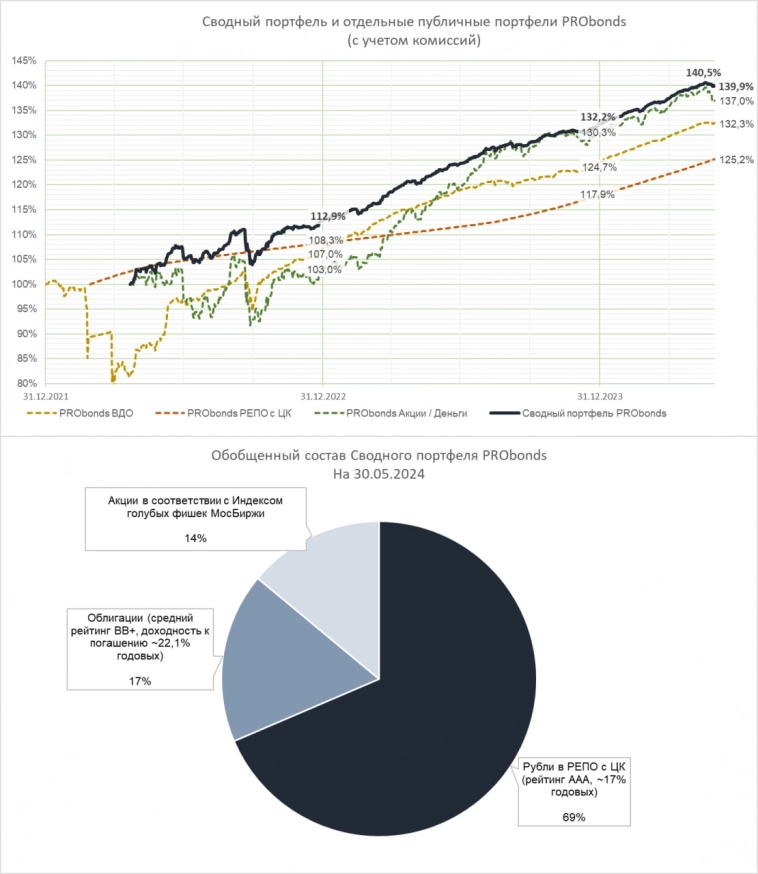

Диверсификация по типам активов дает если не плоды, то защиту.

На российском фондовом рынке идеальный шторм: падают и акции, и облигации. И мы не склонны считать, что буря будет скоротечной.

Просел и наш Сводный портфель PRObonds (состоит в равных долях из портфелей PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК, на практике реализован в стратегии доверительного управления ДУ Сводный портфель). Всего на 0,4% от максимума середины мая. Его доход за последние 12 месяцев сократился до 14,2%. В начале месяца это значение превышало 16%.

Стало чуть хуже, но и на фоне накопленного результата, и уж точно на фоне рынка малозаметно.

С другой стороны, если твои вложения стабильны, то падение рынков для тебя – возможность.

Мы бы не торопились с попытками ею воспользоваться. Однако падающих акций в портфеле сейчас всего 14% от активов, и эту долю при удачном стечении обстоятельств можно будет и удвоить.

А входящие в портфель ВДО теперь имеют среднюю доходность к погашению 22,1%. 1,5 месяца назад она была ниже 20%. Сегмент уже стал интереснее для вложений. Хотя всё равно не торопимся с покупками.

( Читать дальше )

Индекс МБ сегодня

- 31 мая 2024, 05:59

- |

2. В результате поехали снова к нижней границе текущей проторговки 3226-3343

3. Закрылись на 3280. На вечерке видимо пошли маржины

4. Сегодня откроемся к 3250 и видимо попытаемся оттестить базовую и основную поддержку 3226-35

5. Полагаю удержим

6. На этом в базовом сценарии — окончание коррекции. И начало роста с целями 3400 и 3560

7. Полагаю страхи уже чересчур реализовались, так что финал падения близок

8. Сегодня закрытие недели и месяца

9. Как и прежде зона 3200-3226 определит судьбу тренда

10. Удачи

t.me/ATOR_INVEST

Чего вы испугались падения?..., оно же ручное!

- 31 мая 2024, 05:26

- |

Ниже 1700 не упадет мамба, там стоит напечатанный центробансковский бид. Забыли про трюль от бабы Эли?...

Скорее всего его проиндексируют и это будет ужо не 1 а 3 трилльёна, а то и 30 если решат выкупить все ГКО. Но пока евреи из МВФ не разрешают делать так, как это делает пиндостан, но всё может измениться.

Сами посудите, у блэкроков и прочих еврейских жуликов из пиндостана всё отнимут. У слаборуких купят задарма(тут понятие растяжимое оно может быть как и при 1000 по мммвб так и по 5000)

Сидите ровно на депозитах как это делают властьимущие, либо в дорогостоящем бетоне где нибудь в стране нато.

Если ниже 1700 то это означает доллар по 30р а то и по 6р., а такого в современной истории быть не может, только в далеком светлом прошлом.

ИМХО падать будем до 2025-2026 года, а точнее это будет боковик с местечковыми разгонами шлаков.

Всё

Это чё мы снова будем с 2500 мусолить на 3500 700 лет опять? Вы издеваетесь?

- 30 мая 2024, 23:50

- |

Ситуация

- 30 мая 2024, 22:49

- |

По индексу московской биржи: не удалось сформировать серьезный отскок, поэтому делаем вывод, что перед нами волна А, имеющая пятиволновую структуру. Волна 4 составила лишь 0.382 по фибо, не выйдя из медианного канала. В связи с этим ожидаю еще одного снижения в рамках пятой волны этой коррекции, после чего развитие волны В, которое придется по-видимому на июньские дивиденды, а далее еще одно снижение зигзагом в волне С. Сегодня в течение дня была произведена короткая сделка по $AFKS, также были открыты позиции уже на вечерней сессии. Из актуальных коротких сделок: $FESH $SBER $VTBR

Не забываем, что короткие сделки несут повышенные риски😱

Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

Коррекция рынка будет глубокой

- 30 мая 2024, 20:36

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал