инвестор

📌 Завтра в 17:00 присоединяйтесь к онлайн-встрече "Инструменты защиты от валютного риска" с Андреем Ционом

- 23 мая 2023, 14:17

- |

Хеджирование позволяет обезопасить себя от неблагоприятного изменения цен на рынке акций, товаров, валют и т.д. Инструменты срочного рынка предоставляют возможность застраховаться как от падения, так и от повышения цен.

Основные вопросы:

• Инструменты хеджирования

• Опционные стратегии

• Механизм работы

• Хеджирование для бизнеса

Встречу проведет руководитель отдела по работе с состоятельными клиентами Андрей Цион, который работает в сфере инвестиций с 2009 года. В личной торговле предпочитает сделки с поставочными опционами совместно с инструментами с фиксированной доходностью (fixed income).

Зарегистрироваться

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

Российскому рынку помогли корпоративные истории | Рубль вернулся к сдержанному ослаблению | Покупки в американских акциях и долларе оказали давление на золото

- 19 мая 2023, 17:56

- |

Итоги недели 15 — 19 мая 2023 года с Еленой Кожуховой

— Российскому рынку помогли корпоративные истории

— Рубль вернулся к сдержанному ослаблению

— Покупки в американских акциях и долларе оказали давление на золото

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 15 - 19 мая 2023 года

- 19 мая 2023, 15:35

- |

На следующей неделе российский фондовый рынок будет оценивать эффект новых санкций стран Большой семерки, окончательные детали которых могут поступить на предстоящих выходных. В целом можно предположить, что основные санкционные шоки за прошлый год уже были учтены в ценах, хотя новые ограничения против отдельных компаний или секторов могут оказывать точечное давление на эмитентов. Важным драйвером роста для российского рынка даже в условиях санкций остаются дивидендные ожидания, которые могут толкать индекс Мосбиржи ближе к 2700 пунктам. Способность индекса РТС удержаться выше поддержки 1030 пунктов во многом будет зависеть от динамики рубля, ослабление которого приостановилось на этой неделе. Доллар в последние дни чувствует себя уверенно на фоне неопределенности в отношении повышения потолка госдолга США, но перекупленность американской валюты может дать о себе знать и, в частности, увести доллар ниже 80 руб. Евро и юань могут быть склонны к нисходящей коррекции при положении ниже сопротивлений 87,50 руб и 11,50 руб соответственно, при этом в пользу рубля в конце мая будет выступать налоговый период.

( Читать дальше )

Блокировка акций. Сказка Про НРД и американские акции.

- 18 мая 2023, 23:00

- |

В статье речь идет о нашей ситуации с заблокированными акциями, которые обычные люди покупали у брокера ВТБ.

Именно обычные люди и члены их семей были клиентами ВТБ.

Именно этот брокер ВТБ подвел тысячи человек и после его действий по блокировке активов у клиентов сменился депозитарий с БЭБ на НРД.

Наши акции оказались заблокированными уже более года.

Также заметим, что в ФЗ нет такого понятия, как неторговый счет. Это выдуманная мера, которая прикрывает похоже продажу наших акций.

В точно такой же ситуации брокер Совкомбанк предупредил клиентов и месяц дал возможность продать все акции.

То есть действия брокера ВТБ ухудшили положение клиентов.

Мы уже подали иск к ВТБ и начали судиться.

Фактически подменили депозитарии с БЭБ на НРД и специально заблокировали активы.

Предварительное заседание прошло 10 апреля 2023 года в Мещанском районном суде в 16:30. Иск уже подали более 40 человек.

ЦБ фактически не заинтересован возвращать физикам активы т.к. ЦБ видимо на стороне санкционных лиц.

( Читать дальше )

Итоги недели 10 - 12 мая 2023 года с Еленой Кожуховой

- 12 мая 2023, 18:41

- |

— Росту российского рынка помешал геополитический фактор

— Сбербанк почти закрыл дивидендный гэп

— Рубль приостановил укрепление у максимумов с марта

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 15 - 19 мая 2023 года

- 12 мая 2023, 14:15

- |

На следующей неделе на российском фондовом рынке сохранятся риски развития коррекционного снижения, которые актуальны при положении индекса Мосбиржи ниже сопротивления 2580 пунктов. Индикатор рискует вновь протестировать 2500 пунктов с рисками падения к 2480 и 2440 пунктам. При более позитивном сценарии индекс Мосбиржи будет стремиться к годовому пику 2657 пунктов. Определять настроения традиционно будут прежде всего геополитическая обстановка и корпоративные истории. Особенно значимый потенциальный позитив со стороны последних может прийти во второй половине недели вместе с публикацией финансовых результатов Сбербанка по МСФО за 1-й квартал 2023 года в случае намеков на новые дивиденды. В остальном дивидендных новостей в ближайшие дни среди наиболее ликвидных эмитентов ждут от Башнефти, ИнтерРАО и Сегежи. Финансовые результаты по МСФО за 1-й квартал представят VK, ТГК-1 и МТС, а операционные – OKEY. На макроэкономическом фронте можно отметить публикацию динамики ВВП России за 1-й квартал текущего года (ожидается сокращение на 3% г/г после падения на 2,7% кварталом ранее).

( Читать дальше )

❗❗❗ АФК Система (#AFKS) - UPDATE❗

- 12 мая 2023, 13:57

- |

Ключевые инсайты по компании:

Ключевые инсайты по компании:-

( Читать дальше )

Как инвестировать, когда все окружающие не верят.

- 11 мая 2023, 19:25

- |

Я бедный человек, с маленькой зарплатой. В моем окружении, друзья и знакомые небогатые люди, многие живут на прожиточный минимум. Почти всем рассказываю про инвестиции, про фондовый рынок, преимущество ИИС, 95% смотрят на меня как на идиота и отмахиваются. На днях, работал с электриком, завели разговор про инвестиции, он надо мной смеется, типа деньги вкладываешь, а выхлопа нет. Ему интересно когда большие иксы за пару лет, а это все фигня.

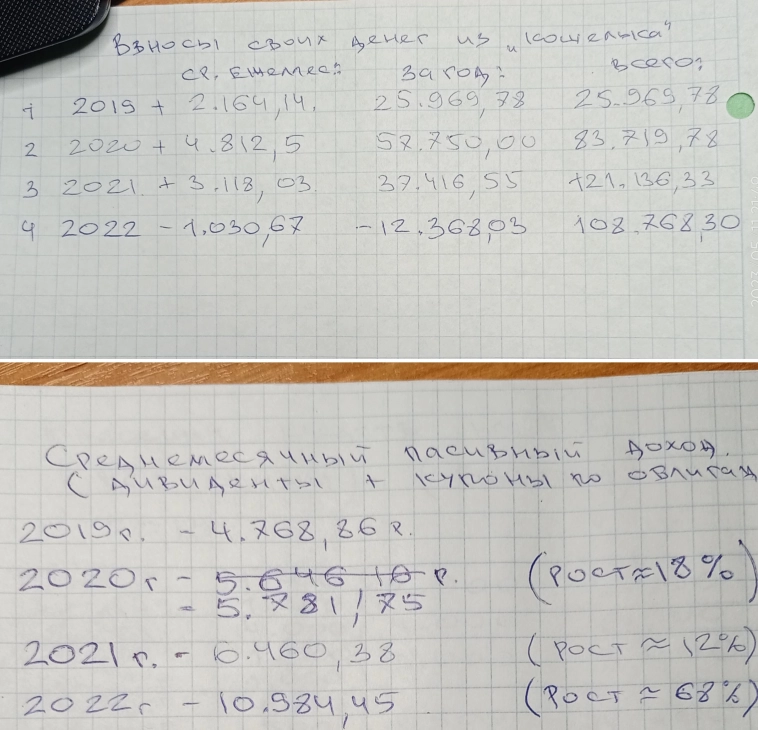

Статистику по портфелю стал вести с 2019 года в тетрадь (ноутбук старый, ели живой), решил заглянуть.

На начало 2019 года стоимость портфеля 710 000 рублей, на сегодняшний день портфель составляет 1 440 000 рублей.

За этот период вывел на неотложные нужды 178 000 рублей.

Не могу подсчитать рост в процентах, потому что ежемесячные пополнения, реинвестиции, выводы.

Скидываю скриншоты, что рисует брокер и мои пополнения.

«Пассивный доход» обратно реинвестирую.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал