инвестор

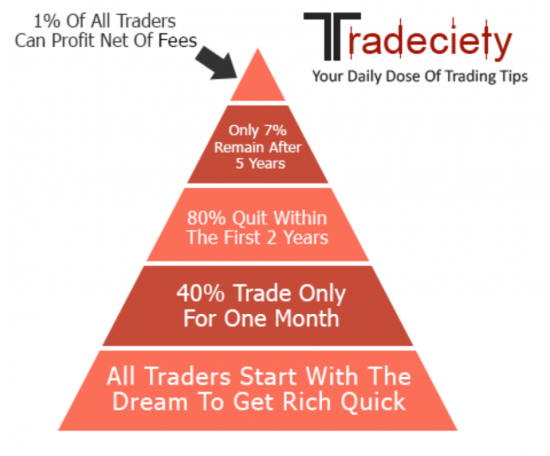

Профессия" трейдер-спекулянт"- заманиха, обогащающая НЕ вас.

- 07 сентября 2016, 12:38

- |

Как говорится ничего личного, только бизнес. Точнее статистика:

Та же статистика дает следующие цифры — из 500 начавших спекулировать в 2000 году «в живых» осталось 3.

Но жадность великая штука, и благодаря ей мы постоянно будем видеть много мотыльков, но не трейдеров.

С другой стороны, инвестор — это не профессия. И вы не сразу живете с рынка. А может и никогда не сможете получать достойный доход, если ваш стартовый капитал был мизерным. А если найдете в себе терпение и закроете на замок жадность, то как минимум выживете.

Да и инвестирование не для всех. Тех, кого уже царапнул стакан котировок трудно избавить от игрового азарта. Далеко не все осознают силу времени… и думают, что правильно понимают на рынке пословицу «время — деньги».

- комментировать

- ★7

- Комментарии ( 23 )

Недооцененные акции российских компаний: обзор НКНХ ао

- 04 сентября 2016, 22:50

- |

Этой статьей я хочу открыть рубрику, которую надеюсь вести регулярно. А именно находить и рассказывать о недооцененных компаниях на российском фондовом рынке, акции которых мне кажутся очень перспективными и либо уже в моем портфеле, либо в очереди на покупку.

И самым первым делом я решил пройтись по нефтехимической компании ПАО «Нижнекамскнефтехим».

Лично для себя эту компанию я открыл несколькими неделями ранее, когда искал по мультипликаторам недооцененные акции тех компаний, финансовые отчеты которых мне также нравятся.

Так что по ПАО «Нижнекамскнефтехим» ситуация следующая:

Тикер: NKNC

Первая покупка: 27.07.2016

Далее также были докупки, поэтому итоговая цена входа: 54.5 рублей

Текущая цена: 62.9

% прибыли на текущий момент: 12.5%

В общем и целом компания пока не разочаровывает. Далее давайте по порядку.

Мультипликаторы.

( Читать дальше )

+ 117% за 10 дней или сила фундаментального анализа.

- 01 сентября 2016, 23:28

- |

Наконец нашел время, чтобы поделиться одним своим успешным движением на Московской бирже. И особенно приятно, что в этом успехе сам лично принимал активное участие. Не в том плане, что манипулировал рынком — до этого конечно далеко, а в том плане, что брал выбранную акцию не с потолка, а с подачи фундаментального анализа.

Итак, исходные данные — Сделка 1.

Акция: iЧЗПСН ао Вход по цене: 1,1 Дата входа: 19.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Но это было еще — Сделка 2.

Акция: iЧЗПСН ао Вход по цене: 1,5 Дата входа: 20.07.2016 |

Выход по цене: 2,395 Дата входа: 29.07.2016 |

Итого,

Сделка 1 = +117% за 10 дней

Сделка 2 = +59% за 9 дней.

Ну и пожалуй опустим тот факт, что цена потом поднялась до 5 с лишним, и подождать то нужно было еще дней 7. Ну и вообще подстава конечно).

( Читать дальше )

Что бы инвесторы делали без спекулянтов!?

- 26 августа 2016, 14:10

- |

Говорят «в цене отражено все». А что, по-вашему, ВСЁ?

По моему, там отражено только ожидание и интерпретация текущей информации игроками. А проще говоря — неадекватная реакция спекулянтов.

Что бы только инвесторы делали без этой неадекватной реакции? Было бы скучно и мало-прибыльно.

Вот именно эта реакция «неоправданно» загоняет цены вниз и так же неадекватно толкает быстро вверх. Паника сменяется эйфорией, а та в свою очередь снова паникой.

Инвестирование — это не психология, это знания.

Знание компании, знание ее реального положения.

Кто уже достаточно долго на рынке знает, что цена вообще редко отражает реальное положение дел компании. Инвестор знает фирму, знает объект своего вложения денег, и знает когда дешево, а когда дорого, поэтому и покупает в правильное время. Грамотный инвестор ловит моменты, когда можно купить долларовый актив всего за 50 центов.

( Читать дальше )

Не прошло и года: Налоговый вычет получен!

- 30 июля 2016, 10:24

- |

В одной из прошлых статей, я писал сначала о том, кто имеет право на получение налогового вычета, а затем о том, как собственно его получить, какие документы нужно приготовить и главное, как все это очень легко сделать через сайт ФНС. Сообственно я писал эти статьи в процессе того, как сам готовил все документы и подавал их в налоговую. Что ж, все это я сделал еще 4 апреля 2016 года, но с тех пор, считать законченными все написанные мной по этой теме статьи, так и не мог, потому что собственно сам вычет все еще не был получен.

Оттого, я рад наконец сообщить, что на днях деньги наконец таки поступили на мой банковский счет, так что можно смело сказать, что я получил свой налоговый вычет по ИИС и закрывать эту серию статей.

Так и сделаю, но сначала немного расскажу о процессе ожидания и т.п.

( Читать дальше )

Отбор акций инвесторами на основании показателя Price to earnings (P/E)

- 29 июля 2016, 14:50

- |

Рассмотрим простой и интуитивно понятный метод, которым вы можете дополнить свой процесс отбора.

Рассмотрим простой и интуитивно понятный метод, которым вы можете дополнить свой процесс отбора.

Прежде чем вкладывать деньги в акции определенной компании, нужно провести ее тщательную оценку. Наиболее часто для этого используется критерий Р/Е — соотношение цена/прибыль. Но он имеет свои ограничения. В данной статье мы представим параметр Р/Е в новом контексте и рассмотрим его значение для инвестирования. Если вы по каким-то причинам не можете собрать доходный портфель, отобрав в него подходящие бумаги, то лучшим решением будет инвестирование средств в хедж-фонд Kvadrat SPC.

Новый подход использования Р/Е при отборе акций

Проблема использования коэффициента цена/прибыль заключается в сложности его интерпретации. На практике, высокие и низкие значения Р/Е часто сравнивают в предположении, что будущая прибыль является постоянной. Это позволяет рассматривать Р/Е как период окупаемости для текущей цены акции. При таком маловероятном сценарии, хорошей инвестиционной стратегией будет покупка акций с самыми низкими значениями Р/Е. Но поскольку нельзя предполагать, что в будущем прибыль компании будет оставаться постоянной, или что все акции являются одинаково рискованными, то интерпретация Р/Е как периода окупаемости становится несостоятельной.

( Читать дальше )

Мыcли о трейдинге. Кто такой инвестор?

- 29 июля 2016, 11:40

- |

( Читать дальше )

Показываю свой навык

- 28 июля 2016, 09:58

- |

Если понравится, можно поговорить о сотрудничестве

Результаты: https://www.myfxbook.com/members/madi/madi/1258291

Скайп: jmc1206

С Уважением Мади!

Кому на Руси жить хорошо. Часть 9. Ты кто?

- 19 июля 2016, 16:43

- |

Вчера мне задали вопрос кем я себя считаю стоимостным инвестором или спекулянтом. Казалось бы простой вопрос, но он вызвал у меня сомнения. В итоге я отнес себя не к тем не к другим. Я бы назвал себя бизнесменом, т. е. тем кто ищет источник для получения дохода. В первую очередь на акции эмитента я смотрю как на часть бизнеса и для меня важно что бы этот бизнес генерировал прибыль. Критерий же времени удержание позиции для меня совсем не важен. Что то могу держать несколько лет, а что продаю гораздо быстрее. Критерием для выхода из позиции-существенное изменение в бизнесе. Для себя сформулировал несколько правил, они достаточно просты. Возможно, что кто то со мной не согласится, но эти принципы лично для меня доказали свою состоятельность.

В выборе акций для своего портфеля я стараюсь руководствоваться несколькими принципами. Вот они:

( Читать дальше )

Очень интересно!

- 16 июля 2016, 14:55

- |

В данной статье я постараюсь высказать основные идеи книги Бенджамина Грэхема «Разумный инвестор».Данная книга, является чуть ли не азбукой для любого инвестора, по крайней мере именно так о ней отзывался самый успешный инвестор Уоренн Баффет. И не мудрено, ведь в колледже его преподавателем инвестирования как раз и являлся Бенджамин Грэхем, так что стратегия инвестирования Баффета в итоге во многом основывалась на методе Грэхема.

Уоренн Баффет.

Вообще тут можно было бы привести интересную аналогию как в книге «Гении и аутсайдеры», отзыв на которую я писал ранее. На примере Уоренна Баффета можно было бы утверждать, что его успех во многом обусловлен не только его личными качествами и талантом, но и тем временем, теми людьми и той обстановкой, которые его окружали.

Так, сейчас я и другие начинающие инвесторы читаем книгу Бенджамина Грэхема «Разумный инвестор» и пытаемся усвоить уроки инвестирования на примере событий 40 летней и более давности, в то время как для Баффета, во время его обучения это были современные данные, на которых он мог тренироваться, да еще и лично общаться с Грэхемом. Кстати вторым наставником Баффета, на платные курсы которого он пошел, чтобы научиться общаться с людьми был Дейл Карнеги, книги которого теперь являются наиболее ценными в области общения и психологии коммуникации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал