инвестиции

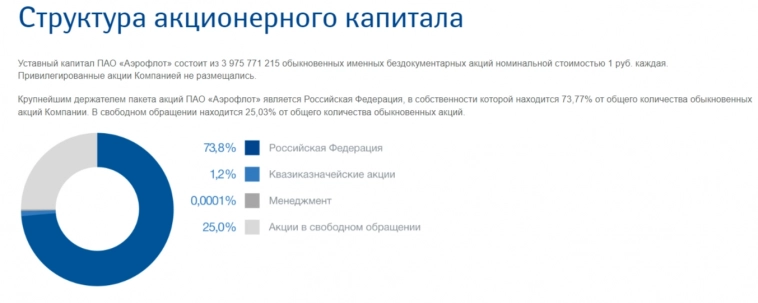

🛍️Fix Price. Результаты за 2023 год.

- 16 мая 2024, 10:03

- |

Розничная выручка: 259,0 млрд руб. (+5,2%)

Оптовая выручка: 32,9 млрд руб. (+4,7%)

◽Скорр. EBITDA: 54,2 млрд руб. (+0,02%)

◽Рентабельность по скорр. EBITDA: 18,6% (рентабельность по скорр. EBITDA 2022: 19,5%)

◽Чистая прибыль: 35,7 млрд руб. (+66,8%)

◽Капитальные затраты: 6,6 млрд руб. (-45,4%)

◽Количество магазинов: 6 414 (+751)

в т.ч. количество магазинов в близлежащих странах: 658

◽Общая торговая площадь: 1 391 тыс. кв. м (+13,6%)

◽Среднесписочная численность персонала: 41 647 чел. (+6,8%)

🎉В 2023 году динамика продаж товаров для праздника, аксессуаров, товаров для кухни и для животных стала одним из основных драйверов показателя розничных продаж.

🍰Около 54% всех розничных продаж приходится на товары не дороже 99 рублей. 71% розничных продаж приходится на ассортимент, который обновляется до шести раз в год. Также в декабре 2023 года компания начала тестировать новую ценовую категорию – 399 рублей.

💳Доля розничных продаж, которая приходится на покупки лояльных покупателей составляет 62%. При этом средний чек по покупкам, совершенным с картой лояльности в 1,9 раза выше среднего чека покупателей, не использующих карту. Число участников программы лояльности в России увеличилось на 18% (общее количество держателей карт лояльности: 25,7 тыс.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Суд ЕС отклонил иск Российского фонда прямых инвестиций об отмене санкций - Ъ

- 16 мая 2024, 09:33

- |

Европейский суд общей юрисдикции отклонил иск Российского фонда прямых инвестиций (РФПИ) об исключении из санкционного списка Евросоюза, следует из решения, опубликованного на сайте суда. Судебные разбирательства по иску РФПИ продолжаются с сентября 2023 года.

РФПИ был внесен в санкционные списки Евросоюза в марте 2022 года в качестве ответных мер на ввод российских войск на территорию Украины. Фонд утверждает, что европейские санкции в его отношении незаконны. В своем иске РФПИ настаивал на том, что у Совета ЕС не было достаточно прочного фактического основания для применения ограничительных мер.

Тем не менее суд принял решение в очередной раз отклонить иск РФПИ. По условиям регламента генерального суда, российскому фонду предписано оплатить судебные издержки, в том числе Совета ЕС, как выигравшей стороны.

РФПИ основан в 2011 году с целью привлечения иностранных инвестиций в российскую экономику. Зарезервированный капитал фонда — $10 млрд. После введения санкций в феврале 2022 года в РФПИ заявили, что фонд «никогда не был вовлечен в политическую деятельность» и «никак не участвует во взаимодействии с Украиной».

( Читать дальше )

Почему у меня нет в портфеле акции НоваБев (Белуги)? Разбор компании.

- 16 мая 2024, 09:30

- |

Этот вопрос мне часто задают подписчики в комментариях. Действительно, у меня в портфеле нет этого эмитента:

В этой статье я объясню, почему акций Белуги (не нравится мне новое название «НоваБев», поэтому буду по старому называть!) у меня нет. Так же попутно разберу компанию по котировкам, финансовому отчету и дивидендам и оценю её привлекательность для инвестирования прямо сейчас.

Белуга-Новабев (NovaBev)

Это крупнейшая российская алкогольная компания. В августе 2023г компания провела ребрендинг и сменила красивое, звучное и понятное название «Белуга» на «NovaBev».

«NovaBev» - произошло от соединения двух слов Nova-новая звезда (лат.) и Bev (beverages) напитки (англ.)

Думаю, многим новое название не нравится, но сама компания от переименования не стала хуже, напротив, дела в бизнесе Белуги идут очень хорошо.

Разбор Белуги

Мне нравятся компании из потребительского сектора. Они не сильно подвержены цикличности и волатильности, потому их относят к «защитным активам». К тому же, при высокой инфляции, которая сейчас наблюдается в нашей стране, ритейлеры чувствуют себя хорошо и генерируют высокую прибыль, это можно проследить в котировках и финансовом отчете Белуги.

( Читать дальше )

Группа ПСБ выступит одним из финансовых партнеров проекта сети финансово-товарного ритейла под названием Связь.ON, а работать над проектом будет команда обанкротившегося ритейлера Связной - Франкмедиа

- 16 мая 2024, 09:08

- |

Промсвязьбанк (ПСБ) планирует развивать сеть «финансово-товарного» ритейла под названием «Связь.ON», где в онлайн- и офлайн-формате будут продаваться электроника и другие товары, а также банковские, страховые, юридические продукты, услуги операторов связи и даже консалтинг. Группа ПСБ выступает одним из финансовых партнеров проекта, а работать над проектом будет команда обанкротившегося ритейлера «Связной».

На первом этапе развития на физических и виртуальных полках «Связь.ON» будут предлагаться товары и сервисы от других поставщиков и провайдеров, а также собственные финтех-решения и продукты группы ПСБ. В рамках партнерской схемы ретейлер будет принимать заявки на оформление платежных карт, кредитов, вкладов банка ПСБ, а также страховых, юридических и других услуг из линейки небанковских сервисов Промсвязьбанка. Банк обещает, что клиентам с выбором продуктов и услуг будут помогать консультанты-эксперты.

Гендиректором «Связь.ON» назначена Дагмара Иванова, которая ранее была исполнительным директором сети «Связной».

( Читать дальше )

Минэк предложил правительству расширить лимит использования средств ФНБ с 4,2 трлн до 6 трлн руб - Ведомости

- 16 мая 2024, 07:22

- |

Министерство экономического развития (Минэк) предложило правительству увеличить лимит использования средств Фонда национального благосостояния (ФНБ) с 4,2 трлн до 6 трлн руб. Это предложение обусловлено улучшением прогноза по ликвидной части фонда.

Дополнительные средства, по словам чиновников, могли бы быть направлены на финансирование стратегических проектов для страны. Однако некоторые собеседники высказывают опасения относительно увеличения расходов из-за уже невысокой ликвидности ФНБ и сохраняющейся высокой инфляции.

Министр финансов Антон Силуанов указывал ранее, что средства ФНБ должны инвестироваться в проекты в пределах установленного законодательством лимита. В настоящее время ликвидная часть ФНБ составляет всего 2,9% ВВП.

Планируется, что обновленный прогноз объема ликвидной части ФНБ на ближайшие годы будет сформирован в ходе подготовки закона о федеральном бюджете. Однако вопрос о расширении лимита использования средств ФНБ остается под вопросом, поскольку не все считают его целесообразным при текущих условиях рынка.

( Читать дальше )

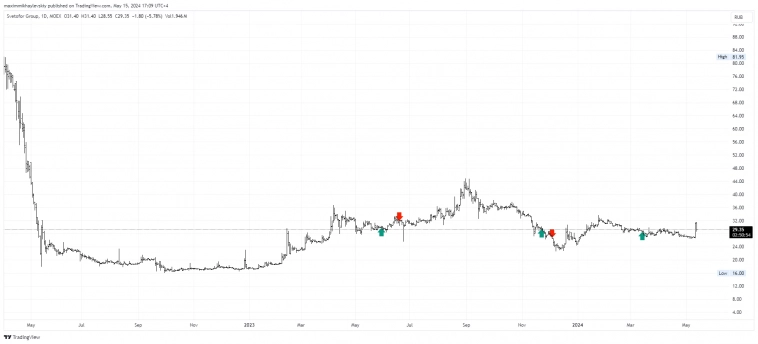

Светофор ///Лидер портфеля +16% /// Потенциальная прибыль сделки 60% ///

- 15 мая 2024, 16:16

- |

Купил/Озвучил 15 марта 2024 здесь (ссылка на пост с датой на канале)

Эта 3 публичная сделка по данному эмитенту (график, файл история сделок). На данный момент эмитент радости не приносит.

В моменте позиция снижалась на 8%. Благодаря вчерашнему «выстрелу» котировок – позиция вышла в зеленую зону. Сейчас по факту в ноль.

На данный момент причин фиксировать позицию у меня нет.

В случае развития негативного сценария закрывать позицию планирую в районе 22.50.

На данный момент минимальный потенциал сделки сохраняется на уровне 1/3 (или 60% прибыли вложенных денег).

____________________________

Канал t.me/Maxim_Mikhaylevskiy

Действия по портфелю в режиме реального времени;

Оперативные комментарии по текущим открытым позициям;

Актуальный состав портфеля(для подписчиков);

История сделок (для подписчиков;

Статистика публичной торговли за 7 кварталов со ссылками на посты

Хронология добавления позиций по датам, проверяемым ссылка;

___________________________

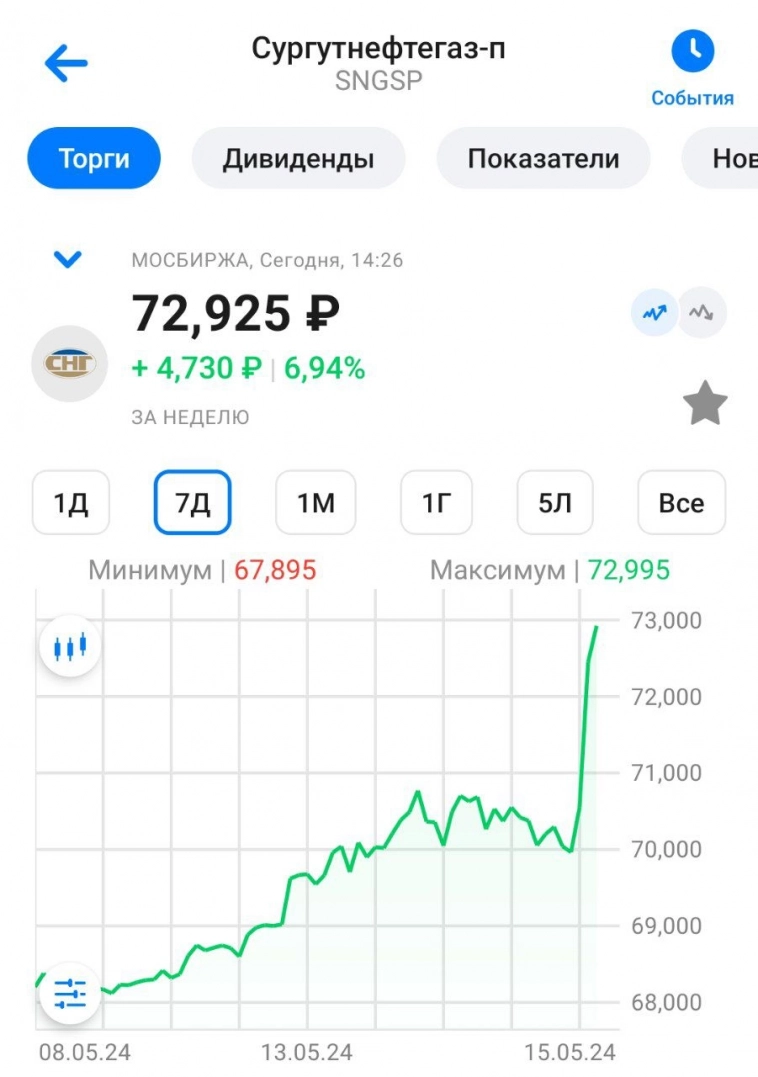

Дивиденды Сургутнефтегаз - пушка, бомба

- 15 мая 2024, 15:46

- |

Дивиденды Сургутнефтегаз за 2023 год

спойлер: пушка, бомба 🤠

Сургутнефтегаз АП: 12,29 руб.

Дивдоходность: 17,28%

Сургутнефтегаз: 0,85 руб.

Дивдоходность: 2,48%

Последний день покупки: 17 июля 2024

Дата закрытия реестра: 18 июля 2024

Собрание акционеров назначено на 28 июня 2024 г.

Только сегодня ехал мимо заправки Сургутнефтегаз и думал: «ну как там моя компания ))))».

Ну вот и объявили дивиденды! Они отличные. Всех держателей префов (коим и я являюсь) — от души ПОЗДРАВЛЯЮ! Всех покупателей обычки — я вас предупреждал...

Осталось только дождаться утверждения и выплаты дивидендов.

Моя средняя по Сургутнефтегаз-п 36,935 рублей, моя личная дивидендная доходность 33,27%, прирост курсовой стоимости по пакету +97,33%. (и это при том, что я его довольно активно докупал!)

Это один из хороших наглядных примеров того, почему я пропагандирую долгосрочное инвестирование в хорошие российские компании, а не гонюсь за сиюминутной прибылью.

15.05.2024 Станислав Райт - Русский Инвестор

( Читать дальше )

Ожидания портфельных менеджеров ухудшаются

- 15 мая 2024, 14:19

- |

Подробнее — в материале «Ъ».

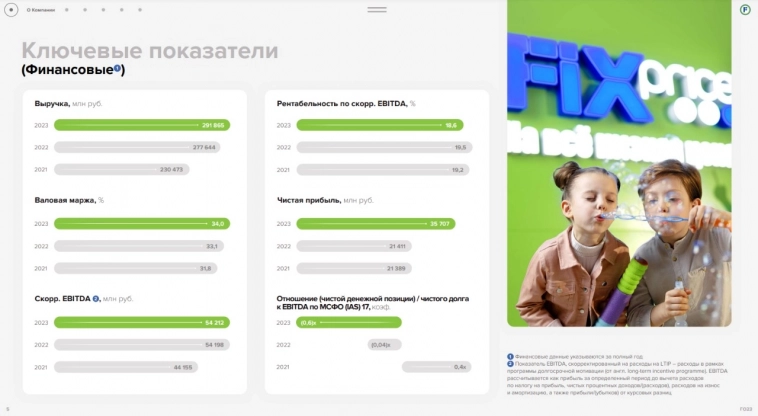

Аэрофлот представил операционные результаты за апрель 2024 г., есть ли перспективы?

- 15 мая 2024, 14:00

- |

Ключевые результаты Группы Аэрофлот в апреле 2024 г.:

✈️ Объём перевозок увеличился на 21,7% по сравнению с апрелем 2023 г. и составил 4,1 млн пассажиров.

✈️ На внутренних линиях перевезено 3,1 млн пассажиров, на 13,7% больше, чем в апреле 2023 г.

✈️ На международных линиях перевозки выросли на 56,4%, до 992,4 тыс. пассажиров.

✈️ Пассажирооборот увеличился на 29,9%, предельный пассажирооборот – на 26,2%.

✈️ Процент занятости пассажирских кресел составил 89,3%, увеличившись на 2,6 п.п. год к году; на внутренних линиях показатель вырос на 1,0 п.п. и достиг 90,5%.

На таких результатах акции компании стрельнули в этот же день на +3,5%, учитывая, что до этого за 2 месяца рост тела составил +35%. Достойна ли компания таких высот, судите сами:

✈️ Группе не выжить без поддержки государства, поэтому доля в 73,8% находится на счетах ФНБ. С учётом помощи государства, В июле 2022г., в результате доп. эмиссии было размещено 1,5 млрд обыкновенных акций, собственный капитал компании продолжает оставаться в отрицательной зоне и составляет -85,5₽ млрд против -91,4₽ млрд в 2022 г.

( Читать дальше )

Прибыльна ли стратегия покупки дивидендных акций за 2-3 месяца до выплаты дивидендов

- 15 мая 2024, 09:30

- |

Я в своей инвестиционной деятельности использую дивидендную стратегию уже больше 4х лет и не так давно наткнулся на исследование, в котором говорится, что самый лучший момент покупки дивидендной акции является за 2-3 месяца до выплаты дивидендов. Именно в этот период дивидендные бумаги показывают максимальный рост!

Я решил провести своё исследование и выяснить, действительно ли такой подход работает. Делюсь им с вами.

Дивидендные акции

Вначале несколько полезных для дивидендных инвесторов фактов о нашем рынке:

- Основной дивидендный сезон длится с мая по июль. Именно в этот период выплачивается около 70% всего объёма годовых дивидендов.

- Дивидендная доходность акций из состава индекса Мосбиржи (в нем 48 эмитентов, но дивидендных 46, а стабильно выплачивающих дивиденды около 25) выше, чем в среднем у всего рынка акций.

- В среднем дивидендные гэпы на нашем рынке закрываются за 142 дня.

- Лучший период, когда дивидендная акция показывает наибольший рост-это от 46 до 86 дней перед выплатой дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал