инвестиции

Интересные факты о Vanguard

- 02 января 2022, 21:21

- |

1. О стратегии Vanguard по продвижению услуг частным инвесторам на китайском рынке. В середине марта текущего года Vanguard решила отказаться от своих планов по запуску китайских индексных фондов. Вместо этого свой дебют на рынке Китая они решили начать с активно управляемого фонда акций китайских компаний. Потому, что их исследования показали, что китайский фондовый рынок не является эффективным, поэтому индексные стратегии на нем будут уступать активно-управляемым фондам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

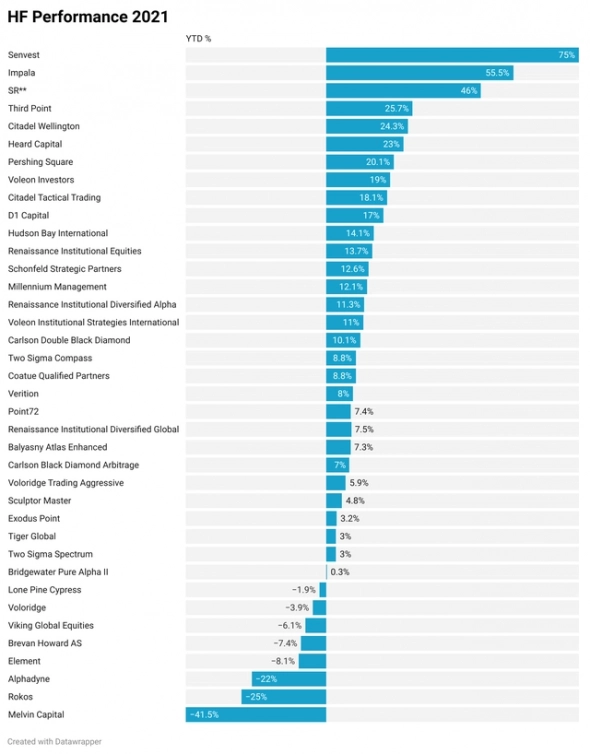

Сколько фондов в 2021 обогнали индекс? Спойлер: всего три.

- 02 января 2022, 11:55

- |

Давно известно простой и надежный способ сохранения и увеличения капитала — расти или падать вместе с рынком, т.е. с индексами.

Кстати, s&p500 за год вырос почти на 30%, а за три года на 90%.

Конечно, есть длинные записи успеха, когда хедж-фонды по 10 и более лет опережали индекс. Но таких историй единицы. Кроме того, некоторые финансисты вроде Питера Линча уходили из руководства фонда в зените славы, исключая возможность дополнить портфолио неудачными годами.

Лично я часть средств инвестирую в VOO — etf на s&p500 от Vangard.

П.С. Создал канал в Телеграме, планирую размещать только самую полезную информацию: старты продаж новых ЖК в Москве с актуальными ценами в моменте, промокоды, спец.предложения застройщиков + актуальные депозиты + выгодное рефинансирование итд.

Прогноз финансовых рынков на 2022 год

- 02 января 2022, 11:52

- |

На мой взгляд, 2022-й будет положителен для фондового рынка, доллара, на длинном крае кривой доходности трежерис мы увидим инверсию, а ФРС повысит ставки трижды.

Товарный рынок также получит долю подпитки, но нефть останется под давлением профицита на физическом рынке.

Также не оставил без внимания риски для реализации моих ожиданий, на мой взгляд, самым главным вопросом остается монетарная политика ФРС и перспективы сокращения баланса, ну и пандемия, а также геополитика. Обо всем этом я поговорю с вами в этом видео:

( Читать дальше )

Результаты 2021

- 02 января 2022, 09:34

- |

Во-первых, в понимании бизнеса. Хорошие компании приносят прибыль лучше плохих.

Во-вторых, быть лучше индекса можно и не так тяжело, ведь большая его часть состоит из мусора, который постоянно меняют на другой мцсор. Поэтому очевидно, что если в портфеле имеются только хорошие дефолтоустойчивые компании, то это лучшая стратегия.

В-третьих, дивиденды-это зло, убивающее потенциал компании. В принципе, как и бейбеки на заемные средства. Компания должна расти, если инвестору нужен поток наличных, то пусть берет покрытые коллы и фонды префов.

Итог всем размышления-это хорошая доходность в 39% от суммы, которая была в начале года. К сожалению, в начале года еще держал российские акции, а также финтех и американский ритейл. Потом были хорошие дефолтоустойчивые, но низкоприбыльные компании. Только к августу нашел абсолютно удобные для себя критерии. Но 39% в долларах-это вполне хорошо.

Как привлечь финансирование для торговли прибыльным роботом?

- 02 января 2022, 09:09

- |

Сейчас я разработал прибыльную стратегию, которая приносит очень хороший процент (больше 100% годовых). Используется Reinforcement Learning на дневных данных (т.е. краткосрочная торговля). В настоящий момент агент самостоятельно сделок не заключает, вместо этого он после торгового дня дает рекомендации для заключения сделок следующим утром.

Конечно, есть куда двигаться дальше:

1. Хочу сделать агента еще более безубыточным (за счет оптимизации суммы инвестирования).

2. Оптимизировать точку входа и выхода (натренировать вторую модель на внутредневных данных специально для этой операции).

3. Создать систему предотвращения убыточных сделок (находясь в позиции анализировать текущую ситуацию на предмет потенциального убытка).

4. Возможно подключить его к терминалу (хотя торговля простая, поэтому для большего контроля возможно оставлю систему в полуавтоматическом режиме).

Сейчас возник вопрос: нужны деньги, как на продолжение разработки, так и на последующее инвестирование. Кто что может посоветовать в этом направлении? Какие есть шаблоны поведения в моей ситуации, чтобы привлекать инвестиции?

Заранее благодарю за свой личный опыт и идеи.

Портфель пятиклассника. Не всё коту масленица (II полугодие 2021)

- 01 января 2022, 22:22

- |

Большие выигрыши создаёт время (Ларри Вильямс)

Прошедший 2021 год стал рекордным по наплыву начинающих инвесторов на фондовый рынок. Понятное дело, низкие ставки по депозитам никого не радуют. Но главным стало давление проблем, вызванных коронавирусным кризисом. Тратить деньги напропалую и бездумно брать потребительские кредиты – верный путь к финансовой пропасти, в которую, как известно, можно падать бесконечно. Многие люди задумались о будущем благополучии, о том, чтобы копить и инвестировать, начав тем самым свой путь к обретению финансовой грамотности.

По всему получается, что наш пятиклассник всё сделал правильно, полтора года назад пустившись в плаванье. К инвестициям мы вернёмся, а перед этим, отдавая дань году прошедшему, вспомним, как он начинался на СЛ.

( Читать дальше )

Итоги года. Не основной портфель Elber US 2021, первый год.

- 01 января 2022, 18:08

- |

Чтобы уж совсем не пропадать из поле зрения, подведу итоги года.

Я — шут, я — Арлекин, я — просто смех,

Без имени, и, в общем, без судьбы.

Какое, право, дело вам до тех,

Над кем пришли повеселиться вы.

( Читать дальше )

Disaster-прогноз от профи и какие акции купить в 2022: топ-5

- 01 января 2022, 17:35

- |

Прогнозы – дело неблагодарное. Как писал Нассим Талеб, удивителен не масштаб наших неверных прогнозов, а то, что мы о нём не подозреваем.

Год назад на ютуб-канале Invest Future появилось видео под названием «Какие акции купить в 2021 году? Топ-5 дивидендных акций на Мосбирже». Топ от профессионалов рынка или тех, кто считает себя таковыми, или даже тех, кого считают, оказался не топ, вот результаты по этим ценным бумагам за 2021 год, все данные с investing.com:

— Сбер Цена открытия января: 274,67. Цена закрытия декабря: 293,49. +6,85% за год

— Норникель Открытие 23820, закрытие 22900. -3,86% за год

— Полюс Открытие 15500, закрытие 13087. -15,57% за год

— Русагро Открытие 826,4, закрытие 1173. +41,94% за год

— ИнтерРАО Открытие 5,3495, закрытие 4,26. -20,37% за год

Если мне не ударило новогоднее асти в голову, то стоимость портфеля, собранного по годовым ценам открытия равными частями из этих ценных бумаг, изменилась всего на +1,8%, вложенный рубль превратился в 1,018 рублей. Конечно, если посмотреть на дивиденды и закрыть глаза на инфляцию, то результат будет гораздо лучше. Ох, не густой годовой навар на совете от профи рынка, особенно сравнивая результат с индексом! Учитывая то, что я тоже ошибся с излишними вложениями в Энел Россия и фонды облигаций в ушедшем году, мы простим авторов инвестиционного канала за выборку топа акций, в которой три из пяти не шмогли.

( Читать дальше )

Как превзойти Уоренна Баффета

- 01 января 2022, 15:44

- |

Джейсон Цвейг из WSJ рассказывает очередную историю успешного инвестора на фондовом рынке – Уилмота Кидда, который на долгосрочных горизонтах превзошел результаты Баффетта, управляя средним по размерам инвестиционным фондом закрытого типа. За последние 20 лет закрытый фонд Central Securities Corp. Кидда превзошел Berkshire Hathaway Inc. Уоррена Баффета, превзошел S&P 500. У него нет страницы в LinkedIn; едва ли можно найти в Интернете даже его фотографию.

( Читать дальше )

Итоги декабря 2021.

- 01 января 2022, 12:59

- |

Итоги декабря.

Собака ждёт, ждёт, ждёт — и выигрывает.

Декабрь: +6.37% (Для сравнения – FXUS: +5,27% FXRL: -3,10% )

Результат с начала года: +42,7% (Для сравнения – FXUS: +27,18% FXRL: +20,14% )

Обыграл оба индекса. Рад. Стратегия выжидания на российском рынке и широкая диверсификация на американском оказалась неплоха.

К концу месяца портфель вышел на свои максимумы середины октября, откуда началось снижение с коррекцией в российских бумагах.

Структура портфеля на 1 января.

Американские акции – 51%

Российские акции – 44%

Резервы – 5%

Резервов осталось совсем немного – по большей части, это доллары на американском счёте. ИИС загружен российскими бумагами почти под завязку. Только дивиденды Лукойла, которые прислали 30 декабря, лежат там в виде рублей. В январе часть резервов пойдёт на уплату налогов – не люблю с этим тянуть. А дальше — начинаю копить новую заначку для новых покупок и новых коррекций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал