займер

Перспективы Займера: дивиденды вопреки вызовам

- 25 октября 2024, 07:22

- |

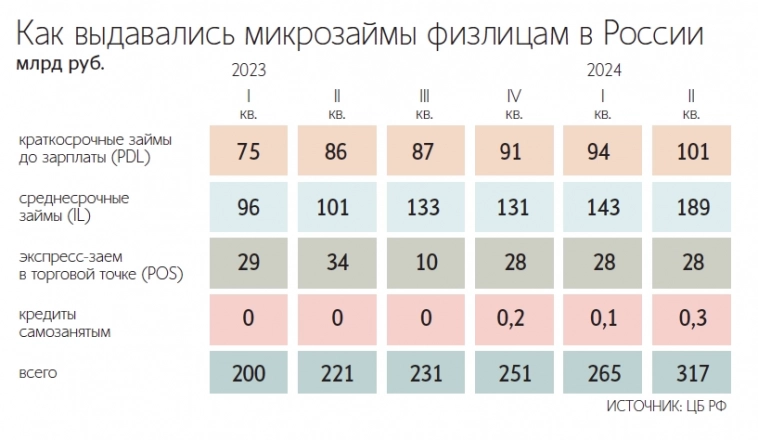

📈 Чистые процентные доходы с июля по сентябрь увеличились на +3,2% (г/г) до 4,7 млрд руб., что обусловлено увеличением выдачи среднесрочных займов.

Подобная тенденция сейчас характерна для всей отрасли: крупные игроки сокращают долю займов до зарплаты (PDL) и увеличивают долю среднесрочных займов (IL), которые менее подвержены ужесточению регулирования со стороны ЦБ.

Кстати, про Центробанк. Регулятор представил свои предложения по развитию рынка МФО на период 2025-2027 гг! В частности, финансовые власти выступили за снижение предельного уровня переплаты по займам с нынешних 130% до 100% от суммы основного долга, а также за введение ограничений на количество активных займов у одного заемщика.

( Читать дальше )

- комментировать

- 611

- Комментарии ( 1 )

Депутаты предлагают с 1 марта 2025 года запретить МФО выдавать займы безработным и гражданам с трудовым стажем менее года – Ведомости

- 25 октября 2024, 07:12

- |

Депутаты ЛДПР внесли поправки в Госдуму, предлагающие с 1 марта 2025 года запретить микрофинансовым организациям (МФО) выдавать займы безработным и гражданам с трудовым стажем менее 12 месяцев. Мера направлена на защиту граждан, особенно молодых людей, от избыточных долгов, связанных с игровыми зависимостями.

Представители МФО не считают эти ограничения необходимыми. Они указывают, что безработные составляют лишь малую долю клиентов и займы одобряются только после тщательной проверки. Эксперты также опасаются, что запрет подтолкнет молодежь к теневым рынкам кредитования.

Источник: www.vedomosti.ru/finance/articles/2024/10/25/1070826-deputati-predlagayut?from=newslineЗаймер финансовые результаты 3 кв. 2024 г. - прибыль стабилизировалась

- 24 октября 2024, 18:04

- |

Займер опубликовал финансовые результаты за 3-ий квартал.

Чистая прибыль за 3-ий квартал составила 1,05 млрд рублей, снизившись на 18% к прошлому году. За 9 месяцев прибыль снизилась в 2 раза до 2,7 млрд руб.

В 3-ем квартале значительный эффект оказала переоценка отложенных налоговых обязательств, которая дала 227 млн руб. убытка. Без учета этого фактора прибыль осталась на уровне прошлого года.

( Читать дальше )

Запись вебинара Займера по финансовым результатам III квартала

- 24 октября 2024, 17:00

- |

Для тех, кто не успел сегодня присоединиться к вебинару по финансовым результатам III квартала 2024 года, мы опубликовали запись встречи на Rutube-канале Займера.

Если у вас возникли вопросы — пожалуйста, присылайте их на адрес электронной почты ir@zaymer.ru.

Презентация Займера с финансовыми результатами за III квартал

- 24 октября 2024, 12:24

- |

Уважаемые инвесторы и акционеры!

Делимся с вами презентацией с финансовыми результатами Займера по итогам III квартала 2024 года. Она доступна по ссылке.

Сегодня, 24 октября, генеральный директор Займера Роман Макаров и финансовый директор Оксана Грязнова выступали с ней на вебинаре для инвесторов.

Если у вас появятся вопросы — пожалуйста, направляйте их на электронную почту ir@zaymer.ru.

Будем рады больше рассказать о Займере!

ЛДПР внесёт в Госдуму законопроект, запрещающий МФО выдавать займы безработным — Прайм

- 24 октября 2024, 10:29

- |

«Законопроектом предлагается установить, что микрофинансовые организации не вправе выдавать займы физическим лицам, если они не осуществляют трудовую деятельность, а также если их непрерывный трудовой стаж меньше одного года», — сказано в тексте пояснительной записки к законопроекту.

1prime.ru/20241024/mikrozaymy-852387370.html

Займер не планирует отказываться от выплаты дивидендов из-за ужесточения регулирования

- 24 октября 2024, 10:13

- |

Микрофинансовая компания (МФК) «Займер» не планирует отказываться от выплаты дивидендов из-за ужесточения регулирования, сообщил генеральный директор компании Роман Макаров в ходе конференц-звонка с журналистами.

«Для того, чтобы нам расти в тех условиях, в которых мы сейчас работаем, когда государство сильно ограничивает скорость нашего роста, (...) нам хватает нашей ликвидности и нашей прибыльности, и мы можем выплачивать дивиденды. Поэтому мы не планируем отказываться от выплаты дивидендов в связи с ужесточением регулирования», — сказал Макаров.

Он напомнил, что совет директоров планирует рассмотреть вопрос о выплате дивидендов в рамках дивидендной политики за III квартал до 20 ноября 2024 года. Принятие решения по этому вопросу было отложено для того, чтобы ожидаемые дивидендные выплаты пришлись на январь 2025 года. Это решение обусловлено влиянием сезонных факторов на бизнес «Займера»: компания испытывает потребность в дополнительных денежных средствах в период новогодних каникул и менеджмент не планирует прибегать к заемным средствам из соображений экономии на процентных расходах.

( Читать дальше )

Займер объявляет финансовые результаты за III квартал 2024 года

- 24 октября 2024, 10:04

- |

Ключевые показатели:

Процентные доходы увеличились на 3% по сравнению с предыдущим кварталом за счет увеличения объема выдачи среднесрочных займов. Сегодня в общем объеме выдач они уже составляют более 40%.

Общие административные расходы снизились на 9% по сравнению с предыдущим кварталом за счет уменьшения расходов на IT и маркетинг.

Чистая прибыль компании за III квартал составила 1 050 млн руб. Без учета единоразового фактора отражения в отчетности отложенных налоговых обязательств прибыль составила бы 1 277 млн руб., что на 6% выше показателя предыдущего квартала и находится на уровне III квартала 2023 года.

Займер продолжает реализацию стратегии оптимального роста и трансформации в мультипродуктовую компанию. Мы развиваемся полностью за счет собственного капитала, доля которого в фондировании превысила 99%. Высокая доля капитала в пассивах позволяет компании демонстрировать независимость от конъюнктуры долгового рынка и уровня процентных ставок.

Совет директоров Займера планирует рассмотреть вопрос о выплате дивидендов за III квартал до 20 ноября 2024 года и вынести рекомендацию в соответствии с Дивидендной политикой компании.

( Читать дальше )

Процентные доходы Займер по МСФО в III кв 2024 года увеличились на 3% кв/кв. Чистая прибыль компании за III кв составила ₽1,050 млрд, что на 6% выше кв/кв – отчет

- 24 октября 2024, 09:59

- |

ПАО МФК «Займер», ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет финансовые результаты III квартала 2024 года по стандартам МСФО.

- Процентные доходы в III квартале 2024 года увеличились на 3% по сравнению с предыдущим кварталом за счет увеличения объема выдачи среднесрочных займов.

- Общие административные расходы снизились на 9% по сравнению с предыдущим кварталом за счет уменьшения расходов на IT и маркетинг.

- Чистая прибыль компании за III квартал составила 1 050 млн руб. Без учета единоразового фактора отражения в отчетности отложенных налоговых обязательств прибыль составила бы 1 277 млн руб., что на 6% выше показателя предыдущего квартала и находится на уровне III квартала 2023 года.

- Рост процентных доходов обусловлен увеличением выдач среднесрочных IL-займов. Сегодня в общем объеме выдач они уже составляют более 40%. Их доля будет расти и в дальнейшем.

- В связи со снижением объема цессий в III квартале 2024 года, повышением лимитов по действующим займам и пилотированием новых продуктов размер резервов умеренно увеличился.

( Читать дальше )

40% годовых на IPO АПРИ и против Индекса. С надеждой удержать планку

- 24 октября 2024, 06:34

- |

Почти квартал назад мы начали вести портфели IPO. Идея в том, чтобы примерно на половину счета купить IPO-акции, еще примерно на половину – продать фьючерс на Индекс МосБиржи. Попутно получить доход от размещения свободных денег в РЕПО с ЦК (актуальная эффективная ставка вблизи 20,5% годовых, размещается 40-45% от активов).

В нашей выборке всего 2 акции. Займер, одной из крупнейших МФК, где Иволга с июня маркетмейкер, и АПРИ, крупного застройщика, где Иволга – организатор IPO.

И в стратегии с Займером, и в стратегии с АПРИ мы в плюсе (см. верхний график).

Но АПРИ далеко впереди. +10% за неполные 3 месяца (гросс-результат, без учета транзакционных издержек и налогов; издержек за 3 месяца набралось бы не больше четверти процента). ~40% в годовых. Хотя на квартальном горизонте годовыми оперировать рановато.

На данный момент в нашу пользу и устойчивость акций АПРИ, и падение фьючерса на Индекс МосБиржи. Второе даже важнее: фьючерс с 30 июля (IPO АПРИ) упал на -11%.

Сегодня мы слегка ребалансируем активы Сводной стратегии Иволга IPO (куда входят акции и Займера, и АПРИ), в пользу АПРИ. В ней на акции каждой из 2 компаний приходилось по 26% активов (на шорт Индекса – 48%). Теперь в Займере будет 25%, в АПРИ – 27%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал