ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Ежемесячный обзор портфеля: коррекция продолжается на фоне роста инфляции

- 21 февраля 2022, 21:23

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.01.2022 по 18.02.2022. Обзор за предыдущий месяц можете почитать по ссылке.

Макроэкономика. В течение прошедшего месяца основное внимание инвесторов по всему миру было приковано к данным по инфляции и планам центральных банков развитых стран по повышению ключевых ставок. Исключением можно назвать Китай, там наоборот ожидается смягчение монетарной политики и снижение ключевой ставки. В прошедшем месяце изменилась риторика членов ФРС, которые стали более агрессивно смотреть на повышение ставки и сокращение баланса. Большая часть аналитиков уже закладывают 6 – 7 повышений ставки. Инфляция в совокупности с ростом ключевых ставок и плохими квартальными отчётами уже отправили некоторые акции на уровне 2019 г. На данный момент нет оснований считать, что пик по инфляции пройден, таким образом рынки вполне могут уйти еще ниже. Важным событием станет заседание ФРС в марте, где ожидается информация о повышении ставки, прекращении количественного смягчения и начала сокращения баланса ФРС. Предполагаем, что период до этого заседания будет весьма волатильным.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Паралимпийские игры. Обзор на предстоящую неделю от 20.02.2022

- 20 февраля 2022, 23:20

- |

По ФА…

Протокол ФРС

Протокол ФРС от заседания 26 января был более голубиным в сравнении с ожиданиями рынка, хотя он устарел на момент публикации и на текущий момент ожидания членов ФРС изменились.

Члены ФРС в ходе январской дискуссии неоднократно подчеркивали риски замедления экономики и рынка труда по причине волны Омикрона, на текущий момент уже очевидно, что опасения были чрезмерными, но геополитические риски компенсируют отсутствие ожидаемого негатива от Омикрона на текущем этапе.

Главный посыл протокола ФРС состоял в намерении проведения гибкой политики в ответ на изменение ситуации.

Члены ФРС заявили, что, при отсутствии снижения инфляции согласно их ожиданиям, ужесточение политики будет происходить более быстрыми темпами, нежели планируется на текущем этапе.

В отдельных выступлениях члены ФРС говорят, что ожидают снижение инфляции со второй половины года и, если это не произойдет, то ставки будут повышаться более быстрыми темпами.

Ничто не указывало на намерения членов ФРС повысить ставку на 0,50% в ходе мартовского заседания в протоколе ФРС, в отдельных выступлениях большинство членов ФРС выступают против такого резкого старта, хотя не исключают повышение ставок темпами по 0,50% позже при отсутствии замедления роста инфляции.

( Читать дальше )

Комментарий по рынку еврооблигаций (EUR)

- 18 февраля 2022, 13:55

- |

По итогам заседания в феврале ЕЦБ сохранил ставки на неизменном уровне, но Совет управляющих дал достаточно жесткие комментарии, неожиданно для инвесторов обозначив возможность повышения ставок уже в этом году. ЕЦБ объявил о завершении программы экстренного выкупа облигаций PEPP в марте 2022 г. при постепенном снижении объема покупок в рамках регулярной программы APP до EUR 20 млрд к октябрю 2022 г. При этом не исключается более ранее завершение всех программ по выкупу активов и повышение ставки уже осенью. По итогам января инфляции в Еврозоне ускорилась до 5.1% г-н-г, что привело к резкому росту ожиданий по повышению ключевой ставки вплоть до 0% с текущих -0.5%. Изменение риторики регулятора, который до этого заявлял о скором снижении темпа роста цен, стало неожиданном для инвесторов, что привело к сильному снижению цен еврооблигаций в евро.

Наиболее вероятна нормализация политики ЕЦБ в ближайшие годы с повышением ключевой ставки в положительную зону, что наиболее заметно будет негативно влиять на наиболее качественный сегмент облигаций инвестиционной категории, многие бумаги из которого потеряли более 10% за последние 2 месяца. Хорошим индикатором ситуации на рынке является динамика изменения цен на 100 летние Австрийские облигации, которые за последние полтора года упали в 2 раза со 140 пп до 70 пп. Условной «защитной гаванью» в подобных условиях обычно является сегмент High Yield, который должен выиграть от общего улучшения состояния мировой экономики. Тем не менее, HY сегмент характеризуется более высокой волатильностью, особенно по отдельным эмитентам, но наличие подобной волатильности в ценах позволяет инвесторам получать более высокую долгосрочную доходность. Наши стратегии в Евро имеет целью получения повышенной доходности на горизонте 2-3 лет, поэтому мы терпимы к волатильности отдельных выпусков, в которых мы видим потенциал для роста на длительных временных интервалах.

В рамках наших стратегий мы продали облигации целлюлозно-бумажной компании Sappi 28 из ЮАР и полностью вышли из остатков бумаг в турецкого производителя бытовой техники Arcelik 26. Включили облигации европейского дивизиона мексиканского оператора ресторанов Alsea — Alsea 27 5.5% EUR, которая управляет сетью Starbucks в Европе и другими менее известными сетями. Средняя доходность портфеля облигаций в евро выросла до 8.4% годовых при дюрации 5.2 года.

Информация не является индивидуальной инвестиционной рекомендацией

Неделя шахматного турнира. Обзор на предстоящую неделю от 13.02.2022

- 13 февраля 2022, 23:15

- |

По ФА…

1. Протокол ФРС, 16 февраля

Решение ФРС 26 января включало в себя указание о готовности повышения ставки в скором времени и значительном сокращении баланса после начала повышения ставок.

Пресс-конференция Пауэлла была очень ястребиной, глава ФРС не исключил повышения ставки на 0,50% в ходе мартовского заседания и возможности повышения ставок последовательно на каждом заседании, хотя и не подтвердил такие варианты.

В целом, январское заседание дало понимание готовности ФРС начать повышение ставок с мартовского заседания, в то время как темпы повышения ставок зависят от экономических данных США, а сокращение баланса, скорее всего, планируется начать летом.

Итоги январского заседания дают основания ожидать ястребиный протокол ФРС.

Но текущие ожидания рынка составляют 7 повышений ставок ФРС в этом году, при этом участники рынка ждут, что во 2 квартале ставки будут повышены 4 раза в то время, как в этот период будет всего 3 плановых заседания ФРС, т.е. в цене уже учтена возможность повышения ставки на одном из заседаний на 0,50%, причем до сообщений о планируемом вторжении РФ в Украину эта вероятность почти полностью учитывалась в ходе заседания 16 марта:

( Читать дальше )

Немного успокоились и покупают

- 09 февраля 2022, 22:20

- |

Сегодня фондовый рынок США чувствует себя лучше и выглядит лучше. Конкретные причины немного туманны, но мы можем рискнуть сказать, что участники рынка, похоже, зациклились на ощущении, что им не нужно нервничать так много, как раньше.

Некоторые факторы такой смены настроения включают в себя: Некоторая решимость против продаж в феврале, которая продолжает подпитывать страх упустить дальнейшую прибыль.

Более обнадеживающие заголовки о тенденциях COVID и ослаблении усилий по смягчению последствий (например, ослабление требований о ношении масок во многих штатах).

Растущая надежда на то, что ФРС не будет чрезмерно агрессивной в своих действиях по ужесточению политики.

Цены на нефть упали с 7-летнего максимума.

Надеюсь, что мы близки к пику инфляции и это так же повлияет на улучшения климата на фондовых рынках.

В настоящее время фьючерсы на S&P 500 выросли на 41 пункт и торгуются на 1,1% выше справедливой стоимости, фьючерсы Nasdaq 100 выросли на 188 пунктов и торгуются на 1,4% выше справедливой стоимости, а фьючерсы на Dow Jones Industrial Average выросли на 251 пункт и торгуются на 1,1% выше справедливой стоимости.

Этот позитивный настрой присутствует и на иностранных фондовых рынках. Японский Nikkei прибавил 1,1%, китайский Shanghai Composite прибавил 0,8%, а гонконгский Hang Seng подскочил на 2,1%. В Европе немецкий индекс DAX вырос на 1,6%, британский FTSE 100 — на 0,8%, а французский CAC 40 — на 1,6%.

В этом улучшенном настроении трейдеров есть некоторое облегчение в связи с ожиданиями по резкому увеличению процентной ставки. В частности, член Банка Японии Накамура сказал, чтосмягчение политики должно продолжаться до тех пор, пока рост заработной платы не станет устойчивым, по данным Bloomberg, а член ЕЦБ Виллерой заметил, что недавняя реакция рынка на потенциальное повышение ставки ЕЦБ, возможно, была преувеличенной. 10-летний JGB не изменились на уровне 0,20%, в то время как 10-летний немецкий бонд снизился на пять базисных пунктов до 0,21%.

( Читать дальше )

Чем ответят политикам ЦБ мира? Ястребиный разворот ЕЦБ, ждём заседания ЦБ РФ

- 09 февраля 2022, 15:44

- |

💪🔥Традиционный формат середины недели «Верным курсом. Портфель 2022» – разговор с профессиональными участниками рынка – состоится сегодня.

Чем ответят политикам ЦБ мира? Ястребиный разворот ЕЦБ, ждём заседания ЦБ РФ

⏰Начало в 18:00⏰

Темы выпуска:

✅Политика отступает, Центральные банки начинают ястребить?

✅Коррекция на рынке энергоносителей уже началась?

✅О чем говорит и о чем молчит сезон корпоративных отчетов?

💻На связи сегодня: Алексей Бобровский, Алексей Голубович и Александр Орлов.

👉Присоединяйтесь!👈

( Читать дальше )

Итоги начала февраля

- 07 февраля 2022, 18:11

- |

Доходность государственных облигаций выросла в США и Европе, но у акций была хорошая прошлая неделя, так как рынки начинают привыкать к мысли об инфляции, а корпоративная прибыль оказывает поддержку рынку.

10-летние казначейские облигации США завершили неделю с доходностью 1,9%, а доходность немецких облигаций вышла на положительную территорию (подразумевая положительную ставку по депозитам), однако фондовые рынки больше не пугались повышения доходности как признак роста инфляции, и мировые рынки акций закрыли неделю ростом почти на 2%.

Акции как развитых, так и развивающихся рынков выросли на прошлой неделе, но не везде и не в общем количественном выражении, поскольку фондовые индексы США выросли, а Европы нет.

Европа завершила торги в минусе после выхода экономических данных и решений по денежно-кредитной политике Европейского центрального банка и Банка Англии.

ЕЦБ сохранил базовую процентную ставку без изменений, но заявил, что будет постепенно сокращать покупки активов и планирует завершить кампанию количественного смягчения в марте. Президент ЕЦБ выступил с ястребиным тоном в отношении инфляции, и возросли ожидания того, что ЕЦБ может начать кампанию по повышению процентной ставки раньше, чем ожидалось.

Банк Англии повысил базовую процентную ставку на 25 базисных пунктов второе заседание подряд, в то время как 4 из 9 членов группы хотели 50 базисных пунктов.

Геополитическая напряженность между Россией и Украиной также остается в центре внимания так как это может влиять на поставки энергоресурсов в Европу.

( Читать дальше )

Мир все быстрее движется к следующей рецессии

- 07 февраля 2022, 11:45

- |

На прошлой неделе мы получили пивот от ЕЦБ, который пытался, как и фед, откреститься от повышения ставки, но инфляция в 5-7% не позволяет этого сделать. Европейские бонды летят вниз, а доходности по ним вверх (специфика формирования цены на долговом рынке).

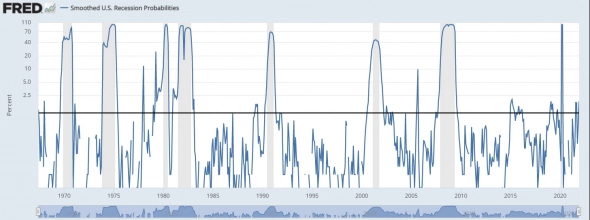

Но что такое евросоюз с экономической точки зрения? Это Германия, Франция, богатый север и дефолтный юг. Они не росли при нулевых и даже отрицательных ставках, а весь регион стагнировал. Что будет, когда ставку поднимут до 0.5%, как сейчас прайсит рынок на конец текущего года? Мне видится, что рецессия в таких условиях лишь вопрос времени. В добавок синтетический индекс вероятности рецессии в США находится вблизи ключевых уровней, выше которых обрыв.

Что делать? Спасательных шлюпок на всех не хватит, это факт. Большая часть инвесторов потеряют свои накопления. Причем необязательно по номиналу, нет, но в покупательской способности, это практически гарантия для большинства. Почему? Потому, что собственникам системы выгодно сейчас лишить вас покупательской способности, чтобы побороть инфляцию. А это значит что кэш/пассивные инвестиции — это гарантированный минус на вашу покупательскую способность. Только активно управляя своими деньгами (хоть в “умных” книжках написано по-другому), выбирая отдельные бумаги, используя маркет тайминг, риск менеджмент и многое другое, можно получить хотя бы ШАНС, сохранить свои сбережения.

Подписывайтесь на авторский телеграм канал.

Лёд тронулся. Обзор на предстоящую неделю от 06.02.2022

- 06 февраля 2022, 23:25

- |

По ФА…

— Заседание ЕЦБ

Заседание ЕЦБ было ястребиным.

Указания по ставкам и покупки активов в рамках программы QE остались неизменными, но Лагард в ходе пресс-конференции сделала первый шаг к будущему изменению политики.

Вступительное слово главы ЕЦБ мало отличалось от риторики ранее, Кристин заявила, что невзирая на замедление экономики в 1 квартале, рост ВВП Еврозоны в этом году ожидается сильным, инфляция удивила ростом в январе, ожидается, что инфляция будет оставаться высокой дольше, нежели ожидалось ранее, но снизится в течение года.

Сюрпризы начались с блока вопросов/ответов, когда Лагард не стала повторять мантру о низкой вероятности повышения ставки в этом году.

Кристин заявила, что все члены ЕЦБ были обеспокоены в отношении роста инфляции и тем, как продолжение роста инфляции окажет влияние на среднесрочный прогноз, ибо чем дольше инфляция остается высокой – тем больше побочные эффекты, а в такой ситуации монетарная политика должна измениться.

Лагард сообщила, рост инфляции стал более широким и охватывает 60% компонентов базовой инфляции, что говорит о том, что ситуация изменилась и ЕЦБ близок к достижению цели по инфляции в 2,0% в среднесрочной перспективе.

Лагард заявила, что ЕЦБ нужно убедиться в том, что инфляция достигнет цели в 2,0% в среднесрочной перспективе и на заседании в марте, после анализа данных и новых прогнозов, ЕЦБ примет решение по темпам сворачивания программы QE, ибо повышение ставки возможно лишь после окончания покупки активов.

( Читать дальше )

📉 Доллар снижается на фоне сильного евро

- 04 февраля 2022, 09:35

- |

👉 ЕЦБ может резко изменить свою монетарную политику, что дало уверенности европейской валюте

👉 Инвесторы ожидают сегодня слабых данных по рынку труда в США

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал