евродоллар

автобаном в объезд или через город

- 13 октября 2018, 13:28

- |

- комментировать

- 3.9К | ★1

- Комментарии ( 31 )

лагерь ускоренной подготовки к удесятерению часть два

- 12 октября 2018, 13:37

- |

пятьсот бойцов

- 10 октября 2018, 17:58

- |

( Читать дальше )

самые лёгкие сотни процентов за ближайшие полтора года

- 10 октября 2018, 14:25

- |

зачем я вас собрал

- 09 октября 2018, 12:41

- |

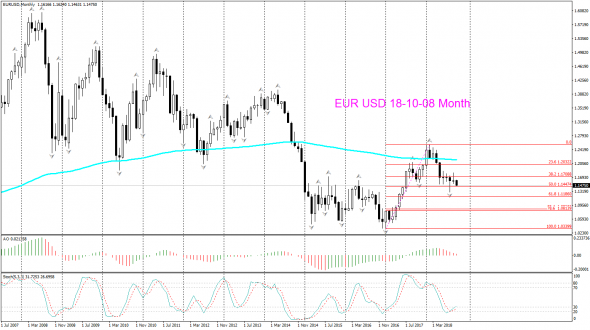

V! EUR USD среднесрок

- 08 октября 2018, 14:01

- |

Month. Попытка в августе зайти выше максимумов июля оказалась неудачной — август закрылся доджем, символом неопределенности или потенциального разворота. Если в масштабе недель удастся закрепление ниже 50-го фибо (красная разметка) — то будут все основания пойти к традиционному уровню коррекции для евро — уровню 61,8 Фибоначчи, от последнего укрепления в масштабе Month

Weekly. Предыдущая неделя закрылась ниже минимумов августа, и ниже горизонтальной области поддержки (пунктир цвета мадженда на графике). Ожидаю продолжения вниз. Единственное здесь «но» — это уровень 50 фибо. Но, пока нет признака разворота вверх масштаба Weekly, считаю, что снижение пары более вероятно.

Целью снижения по евро считаю область 1,117-1,118 (фиолетовый горизонтальный пунктир на графике Weekly).

Кстати, в масштабе времени Weekly видна формирующаяся Волна Вульфа (фиолетовая разметка на графике Weekly), сейчас идет движение к точке номер 5. Область около потенциальной точки (5) совпадает с уровнем 61.8 Фибоначчи (красная разметка фибо на графиках Month и Weekly), а также с целью снижения в масштабе Daily (нижней границей нисходящего ценовго канала в ТФ Daily).

И затем. На признаке разворота вверх от данной области, в ТФ не ниже дневного, буду аккуратно пробовать краткосрочные лонги. Но для среднесрочного укрепления буду ждать недельного признака разворота в свит-зоне (на сегодня примерно 1,08-1,117).

( Читать дальше )

Форекс прогноз на неделю 08 10 2018 г – 12 10 2018 г

- 08 октября 2018, 11:12

- |

Евро\доллар: Итоги прошлой недели и прогноз на предстоящий период.

Котировки пары евро/доллар снизились на прошлой неделе и достигли отметки 1.1515 к окончанию торговой сессии.

Что примечательно, даже разочаровывающий релиз по занятости в несельскохозяйственном секторе США, который вышел в пятницу, не смог изменить тенденцию снижения пары. Количество новых рабочих мест, созданных в сентябре, увеличилось лишь на 134000, хотя по прогнозам предполагался рост на 190000. При этом уровень безработицы снизился до 3.7%, а инфляция заработной платы, измеряемая в годовом исчислении, снизилась до 2,8%, как ожидалось. Несмотря на неоднозначные результаты, индекс доллара США, который оставался относительно спокойным в течение первой половины дня, поднялся до дневного максимума у отметки 96.

Доверие рынков к американской экономике сейчас настолько высоко, что даже один из наиболее слабых релизов в этом году никак не отразился на курсе доллара.

( Читать дальше )

Италия обвиняет Еврокомиссию в алкоголизме, терроризме и рейдерстве. Обзор на предстоящую неделю от 07.10.2018

- 07 октября 2018, 22:03

- |

По ФА…

Nonfarm Payrolls

Реакция рынка на нонфармы была слабой, невзирая на отсутствие роста зарплат, доллар пытался бороться за жизнь.

Отчет по рынку труда вышел стабильно сильным, падение количества новых рабочих мест связана с влиянием урагана Флоренция, но даже без учета урагана ревизия вверх за два предыдущих месяца с лихвой компенсировала этот недостаток.

Но у инвесторов не было ожиданий в отношении замедления рынка труда или экономики США, волнует только один вопрос – наличие или отсутствие рисков перегрева рынка труда, ибо только данный фактор способен изменить политику ФРС по темпам и потолку повышения ставок.

Сильные индексы ISM и ястребиная риторика Пауэлла на уходящей неделе привели к резкому росту доходностей ГКО США и околопрогнозные нонфармы могли бы стать превосходным поводом для фиксирования прибыли по шортам ГКО США, особенно с учетом длинных выходных и возвращение на рынки Китая с понедельника.

Но инвесторы предпочли сфокусироваться на положительных сторонах отчета и ожидании ускорения роста зарплат в обозримом будущем, что чревато наказанием в ближайшее время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал