SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

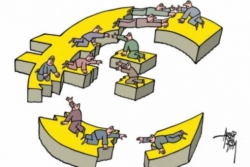

еврОПА

Опросы Pew Research: Европа в глубочайшей депрессии

- 14 мая 2013, 10:31

- |

- Разместил(а) AF Markets, Май 14, 2013

- Просмотр блога

Свежие опросы исследовательской компании Pew Research (2-27 марта,7647 опрошенных в 8 странах ЕС) показали, что настроения европейцев, их вера в светлое будущее, пребывают на исторических минимумах (минус 15 пунктов по сравнению с 2012г.). Наиболее депрессивный регион — Франция (минус 19 пунктов по сравнению с 2012г.). Наиболее сильный и уверенный в своих силах — Германия, однако, она же — наименее сочувствующая страна — по материалам AForex.

Свежие опросы исследовательской компании Pew Research (2-27 марта,7647 опрошенных в 8 странах ЕС) показали, что настроения европейцев, их вера в светлое будущее, пребывают на исторических минимумах (минус 15 пунктов по сравнению с 2012г.). Наиболее депрессивный регион — Франция (минус 19 пунктов по сравнению с 2012г.). Наиболее сильный и уверенный в своих силах — Германия, однако, она же — наименее сочувствующая страна — по материалам AForex. ( Читать дальше )

- комментировать

- Комментарии ( 0 )

Stoxx 600

- 30 апреля 2013, 20:18

- |

ПОсле закрытия европейских площадок Блумберг пишет: «Stoxx 600 rises for 11th month in kongest streak since 1997».

Посмотрел, в общем-то вырос не сказать что намного, в %% за этот период времени +15,29% (хотя для объёмного индекса-как никак а 600 компаний — такая доходность вполне неплохая).

Вопрос, как водится, лежит в другой плоскости: а всё ли так закономерно, что стоимость 600 крупнейших компаний Европы на рынке непрерывно растет 11 месяцев подряд, не взирая на прущую вверх безработицу, повторную рецессию, уже как год пребывающие на уровнях 46 PMI, отрицательные темпы роста промпроизводства, удручающие розничные продажи, дефициты бюджетов и соотношения долг/ввп, значительно превышающие уровни 1997г.?? Не это ли называется таким красивым и уже подзабытым с 2008 года словом «мульный пузырь»?

Понятно, что всякие количественные смягчения и низкая инфляция — это вода на мельницу фондовых быков, но, опять же, суммарно положительных факторов в Европе значительно меньше, чем отрицательных.

Кстати, ещё вопрос. Каким самообладанием и уверенностью располагают европейские управляющие фондов и трейдеры, если они способны высиживать такие ралли на фоне крайне сомнительных макроэкономических показателей, политических дрязг, социальных волнений и проч.?? Или, более вероятно, это азиатское и ближневосточное бабло, которое прёт на рынок и может в будущем выступить тем самым пушечным мясом??

В интересное время живем, в общем...

Посмотрел, в общем-то вырос не сказать что намного, в %% за этот период времени +15,29% (хотя для объёмного индекса-как никак а 600 компаний — такая доходность вполне неплохая).

Вопрос, как водится, лежит в другой плоскости: а всё ли так закономерно, что стоимость 600 крупнейших компаний Европы на рынке непрерывно растет 11 месяцев подряд, не взирая на прущую вверх безработицу, повторную рецессию, уже как год пребывающие на уровнях 46 PMI, отрицательные темпы роста промпроизводства, удручающие розничные продажи, дефициты бюджетов и соотношения долг/ввп, значительно превышающие уровни 1997г.?? Не это ли называется таким красивым и уже подзабытым с 2008 года словом «мульный пузырь»?

Понятно, что всякие количественные смягчения и низкая инфляция — это вода на мельницу фондовых быков, но, опять же, суммарно положительных факторов в Европе значительно меньше, чем отрицательных.

Кстати, ещё вопрос. Каким самообладанием и уверенностью располагают европейские управляющие фондов и трейдеры, если они способны высиживать такие ралли на фоне крайне сомнительных макроэкономических показателей, политических дрязг, социальных волнений и проч.?? Или, более вероятно, это азиатское и ближневосточное бабло, которое прёт на рынок и может в будущем выступить тем самым пушечным мясом??

В интересное время живем, в общем...

Интервью Der Spiegel с Кармен Рейнхарт: «Кризис еще не закончился. Ни в США, ни в Европе»

- 12 апреля 2013, 12:58

- |

«Кризис еще не закончился», — предупреждает экономист Гарвардского университета Кармен Рейнхарт в интервью Der Spiegel. — «Ни в США, ни в Европе». Правительства не в состоянии сократить свои долги, поэтому в настоящее время центральные банки подходят к выходу из кризиса самостоятельно. Она утверждает, что вкладчики будут каждый день платить за всё происходящее.

«Кризис еще не закончился», — предупреждает экономист Гарвардского университета Кармен Рейнхарт в интервью Der Spiegel. — «Ни в США, ни в Европе». Правительства не в состоянии сократить свои долги, поэтому в настоящее время центральные банки подходят к выходу из кризиса самостоятельно. Она утверждает, что вкладчики будут каждый день платить за всё происходящее.SPIEGEL: Г-жа Рейнхарт, центральные банки по всему миру наводнили рынки дешевыми деньгами для того, чтобы стимулировать экономику и поддерживать правительства. Можно ли сказать, что эти институты теряют свою независимость?

( Читать дальше )

Анализ: опыт Германии не поможет периферии

- 08 апреля 2013, 13:14

- |

Большинство людей рассматривает экономический кризис в Европе как череду хороших и плохих политических решений: финансово благоразумные страны, такие как Германия, остаются стабильными, а безрассудные, таких как Греция, не могут выбраться из рецессии. Аналитики часто заявляют, что Европа должна «стать немецкой», именно это должно помочь выйти из кризиса. Если бы периферийная Европа пошла по немецким стопам, то будущее Европейского Союза и его единой валюты стало стабильнее. Но проблема заключается не в том, что политика Германии «правильная», а периферии – «неправильная». Вопрос в том, сможет ли немецкий опыт привести к положительным результатам в различных экономических и политических условиях. Давайте отойдем от Греции, а проведем сравнительный анализ Германии и Болгарии.

Большинство людей рассматривает экономический кризис в Европе как череду хороших и плохих политических решений: финансово благоразумные страны, такие как Германия, остаются стабильными, а безрассудные, таких как Греция, не могут выбраться из рецессии. Аналитики часто заявляют, что Европа должна «стать немецкой», именно это должно помочь выйти из кризиса. Если бы периферийная Европа пошла по немецким стопам, то будущее Европейского Союза и его единой валюты стало стабильнее. Но проблема заключается не в том, что политика Германии «правильная», а периферии – «неправильная». Вопрос в том, сможет ли немецкий опыт привести к положительным результатам в различных экономических и политических условиях. Давайте отойдем от Греции, а проведем сравнительный анализ Германии и Болгарии.( Читать дальше )

Европа может стать второй Японией уже осенью

- 27 марта 2013, 09:47

- |

Торговая сессия четверга проходила вяло и завершилась разнонаправлено. Участники рынка заняли выжидательные позиции по основным торгуемым на Forex валютам, за исключением канадского доллара, курс которого заметно прибавил на фоне роста котировок нефти – главного экспортного товара этой страны. Осторожность игроков была обусловлена противоречивыми комментариями европейских чиновников, которые сначала заявили, что кипрский сценарий будет использоваться в качестве «шаблона» для действий в других проблемных странах региона, а затем, очевидно испугавшись реакции рынков, выступили с опровержением. Судя по всему, в Берлине и Брюсселе будут решать в индивидуальном порядке, с кем разговаривать «по шаблону», а с кем – «по совести».

Легкая «паника» на рынках, возникшая после высказываний нового главы Еврогруппы Йеруна Дейсселблума, сменилась затишьем после того, как «старшие товарищи» из Европейского Центрального Банка раскритиковали его слова. В частности, член управляющего совета ЕЦБ Эвальд Новотны заявил, что кипрская ситуация представляет собой особый случай и не может служить примером для решения проблем в других странах Европы. Действия «по шаблону» могут привести к усилению бегства вкладчиков из банков проблемных стран и ухудшить условия привлечения капитала, что еще больше усилит региональные различия в Еврозоне, поэтому в ЕЦБ и поспешили опровергнуть заявления опрометчивого чиновника.

( Читать дальше )

Легкая «паника» на рынках, возникшая после высказываний нового главы Еврогруппы Йеруна Дейсселблума, сменилась затишьем после того, как «старшие товарищи» из Европейского Центрального Банка раскритиковали его слова. В частности, член управляющего совета ЕЦБ Эвальд Новотны заявил, что кипрская ситуация представляет собой особый случай и не может служить примером для решения проблем в других странах Европы. Действия «по шаблону» могут привести к усилению бегства вкладчиков из банков проблемных стран и ухудшить условия привлечения капитала, что еще больше усилит региональные различия в Еврозоне, поэтому в ЕЦБ и поспешили опровергнуть заявления опрометчивого чиновника.

( Читать дальше )

Почему деньги храню в Швейцарии?

- 26 марта 2013, 11:29

- |

В фильме «Уолл стрит-2» был эпизод хороший, где Гордон Гекко после отсидки, лекцию проводил: "… Нас ждут большие перемены, а вы еще не знаете что такое безработица..."

И еще:"… почему деньги храню в Швейцарии? У тамошних банкиров есть здоровое недоверие к правительствам любых стран. Они не верят политикам".

Трейдеры, надо быть на чеку. Турбулентность нарастает.

И еще:"… почему деньги храню в Швейцарии? У тамошних банкиров есть здоровое недоверие к правительствам любых стран. Они не верят политикам".

Трейдеры, надо быть на чеку. Турбулентность нарастает.

Банки в Европе теперь лишены опоры.

- 25 марта 2013, 11:01

- |

Как было раньше — Банк испытывал трудности, но вкладчики знали что вклады даже в случае банкротсва в приоритете и есть система страхования вкладов. Поэтому если у банка возникали проблемы, вкладчики давали банку время кард бланш для выправления ситуации.

В 2008 году в нашей стране например, для того чтобы избежать массового бегства из банков, власти застраховали вклады. Поскольку доверие к вкладам эт один из столпов для баковской системы.

Вклад никогда не рассматривался как инвестиция и никогда никто не считал что вкладчики должны делить риски банка вместе с банком.

Ситуация с кипром это как изменение конституции финансовой системы. Дело не в объеме украденных денег и не в месте. Дело в разрушении самого принципа.

Теперь европейская банковская система уязвима как никогда. Депозиты приравняли к инвестициям которые должны делить риски вместе с банком. Само понятие страхования депозитов просто смыли в унитаз. Поэтому теперь — если где то в европе у какого то банка в будущем возникнут проблемы, ему будет очень сложно убедить своих вкладчиков в надежности сбережений.

( Читать дальше )

В 2008 году в нашей стране например, для того чтобы избежать массового бегства из банков, власти застраховали вклады. Поскольку доверие к вкладам эт один из столпов для баковской системы.

Вклад никогда не рассматривался как инвестиция и никогда никто не считал что вкладчики должны делить риски банка вместе с банком.

Ситуация с кипром это как изменение конституции финансовой системы. Дело не в объеме украденных денег и не в месте. Дело в разрушении самого принципа.

Теперь европейская банковская система уязвима как никогда. Депозиты приравняли к инвестициям которые должны делить риски вместе с банком. Само понятие страхования депозитов просто смыли в унитаз. Поэтому теперь — если где то в европе у какого то банка в будущем возникнут проблемы, ему будет очень сложно убедить своих вкладчиков в надежности сбережений.

( Читать дальше )

Решил и я по Кипру - тезисно

- 19 марта 2013, 21:55

- |

Ранее я говорил что США сидит на трех стульях — фонда растет — бакс не падает и трежа вполне себя хорошо чувствуют. Это по идее нонсес.

В феврале большую часть нового долга (трежей 260 млрд) выкупил ФРС приступив к открытой монетезации по сути.

Бакс резервная валюта — в прикладном моменте это выражается в спрос на баксы и трежа. То есть если бен печатает и трежа выпускаются — то если иностранцы покупают эти папирки в том же объеме то не возникнет никаких проблем ни с баксом ни с трежами.

Но если скорость станка (и бакс и трежа) ускоряется либо скорость покупок нерезами замедляется может возникнуть проблема — в виде того что все эти никчемные папирки будут копиться внутри США — что чревато наводнением этого хлама и как итог повышенному предложению. На этом видимо и рос фондовый рынок тк денег внутри системы было оч много. И так не могло продолжаться вечно — рано или поздно это бы привело к обвалу либо трежей либо бакса — либо и того и другого.

Бумаги из под станка надо стерилизовать — обязательно иначе они обваляться. Есть два варианта — первый это притормозить выпуск этих бумаг — стабилизировав с реальным спросом нерезов — Это они уже попытались зделать путем севестров и всей той херни которая была в последние пол года. Но сейчас станок опять пашет на полную — поэтому нужен второй вариант — спровоцировать спрос на эти фантики.

( Читать дальше )

17 признаков экономической депрессии, бушующей в Европе

- 18 марта 2013, 16:01

- |

1. Итальянская экономика в условиях ужасающего кредитного кризиса. Тысячи компаний разоряются ежедневно.

2. В 4-м квартале 2012 года уровень безработицы в Греции составил 26,4%. Это на 2,6% выше, чем в третьем квартале 2012 года, и это на 5,7% выше, чем в четвертом квартале 2011 года.

3. В 4-м квартале 2012 года уровень безработицы среди молодежи в Греции составил 57,8%.

4. Безработица в Испании достигла 26%.

5. В Испании насчитывается 107 безработных на одно рабочее место.

6. Уровень безработицы в Италии в настоящее время составляет 11,7%. Это самое высокое значение за всю историю Италии с момента присоединения к евро.

7. Уровень безработицы среди молодежи в Италии возрос до нового рекордно значения в 38,7%.

8. Безработица в еврозоне в целом достигла нового рекордного уровня в 11,9%.

9. Экономика Италии начинает сокращаться пугающей темпами.

10. Греческая экономика сокращается еще быстрее, чем итальянская.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал