доходность облигаций

Сергей Чернышов: «Мы видим отличную возможность ускорить темпы замены лифтов в домах за счет средств фондового рынка»

- 21 июня 2024, 13:52

- |

В России активно обсуждается идея привлечения средств частных инвесторов в лифтовую отрасль — на ускоренную замену подъемного оборудования в жилых домах. Инициатором предложения, которое поддержал Минстрой России, выступает Ассоциация «Российское лифтовое объединение». О том, что стоит за этой идеей, когда ждать «лифтовых» облигаций, а также как членство России в Таможенном союзе влияет на темпы обновления лифтов, в интервью Boomin рассказал президент Ассоциации «РЛО» Сергей Чернышов.

«Лифт — дорогостоящее имущество»

— Общественный совет при Минстрое России 30 мая поручил Ассоциации «РЛО» подготовить «пилотный проект» выпуска облигаций для финансирования работ по замене лифтов. Речь идет о многоквартирных домах, собственники которых выбрали способом формирования взносов на капремонт специальный счет. С чем связано появление этой инициативы?

— Связано с высоким износом лифтов в жилищном фонде страны.

( Читать дальше )

- комментировать

- 374

- Комментарии ( 1 )

Эмитент «Юнисервис Капитал» раскрыл отчет об оценке залоговой недвижимости

- 21 июня 2024, 12:37

- |

«Юнисервис Капитал», выпустивший в 2021 г. облигационный заем с обеспечением исполнения обязательств в виде здания, расположенного в центре Новосибирска, раскрыло отчет об оценке рыночной стоимости залогового имущества. За полгода рыночная стоимость увеличилась на 498 тыс. рублей.

Отчет об оценке коммерческой недвижимости ООО «Юнисервис Капитал», общей площадью 1867 кв. м., расположенной по адресу: город Новосибирск, улица Романова, д. 28, подготовило ООО «Союз независимых оценщиков и консультантов». Как следует из документа, по состоянию на 4 июня 2024 г:

- Рыночная стоимость объекта оценки составляет 128 256 000 рублей с учетом НДС;

- Ликвидационная — 99 796 000 рублей с учетом НДС.

Полная версия отчета доступна на сайте ООО «Юнисервис Капитал».

За шесть месяцев, прошедших с момента предыдущей оценки предмета залога, его рыночная и ликвидационная стоимость увеличилась на 498 тыс. рублей и на 387 тыс. рублей соответственно. Отчет об оценке от 26 декабря 2023 г. размещен здесь.

( Читать дальше )

«Сибстекло» выпускает в обращение ЦФА на 200 млн рублей

- 21 июня 2024, 12:24

- |

Сбор заявок на размещение цифровых финансовых активов (ЦФА) в объеме 200 млн рублей ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) осуществляет на платформе Сбербанка.

По словам генерального директора «Сибстекла» Антона Мора, ЦФА компания выпускает в обращение сроком на 12 месяцев под 19,5% годовых, предусмотрена ежемесячная выплата дохода. Привлеченные средства эмитент направит на пополнение оборотного капитала, а также проведение технических мероприятий, повышающих эффективность работы оборудования.

Как сообщила директор по финансам «Сибстекла» Екатерина Нестеренко, долговая нагрузка компании останется на приемлемом уровне. Погашать ЦФА эмитент планирует за счет прибыли предприятия.

— На «Сибстекле» совершенствуют управление финансовыми ресурсами, диверсифицируют долговой портфель, — комментирует президент РАТМ Холдинга Эдуард Таран.

( Читать дальше )

Открыта тринадцатая АЗС под брендом NAFTA24

- 21 июня 2024, 12:11

- |

ТК «Нафтатранс плюс» совместно с «АЗС-Люкс» продолжает успешно развивать сеть заправочных станций NAFTA24 в Новосибирской области. Вчера, 20 июня, была открыта тринадцатая АЗС, расположенная в городе Бердск, по улице Боровая, 93а.

На новой АЗС, как и на других станциях NAFTA24, представлено широкое разнообразие видов топлива. Также она отвечает высоким стандартам качества, для комфорта клиентов на территории расположены минимаркет.

Кроме того, для посетителей всех тринадцати АЗС доступно мобильное приложение NAFTA24, с помощью которого можно накапливать баллы с каждой покупки и оплачивать ими до 100% заказа, делиться накопленными баллами с друзьями и получать реферальное вознаграждение за их приглашение, узнавать о проходящих акциях и т.д.

Напомним, что, помимо развития сети АЗС, ТК «Нафтатранс плюс» совместно с партнерами обеспечивает всю цепочку бизнес-процессов, включающую в себя закуп нефтепродуктов у крупнейших поставщиков (в том числе и на Санкт-Петербургской товарно-сырьевой бирже), трейдинг, хранение и доставку до АЗС, реализуя товар конечным потребителям.

( Читать дальше )

Доходность основного индикатора рынка российского государственного долга - индекса RGBI - выросла до максимальных значений с января 2015 г - РБК

- 21 июня 2024, 08:41

- |

Доходность основного индикатора рынка российского государственного долга — индекса RGBI — выросла до максимальных значений с января 2015 года. Самый широкий индекс ОФЗ — RGBITR, учитывающий совокупный доход по наиболее ликвидным ОФЗ с дюрацией более года, обновил девятилетний рекорд доходности, достигнув 15,97% по итогам торгов 20 июня 2024 года. Предыдущий рекорд в 15,8% был зафиксирован 12 января 2015 года.

Индекс RUGBITR3Y, включающий ОФЗ с дюрацией один-три года, установил абсолютный рекорд доходности за всю историю наблюдений с декабря 2010 года, достигнув 16,68%. Прежний максимум был 16,26% от 13 января 2015 года.

Индекс государственных облигаций Московской биржи (RGBI) на торгах в четверг упал ниже 105 пунктов впервые с 21 марта 2022 года, завершив сессию на отметке 104,97 пункта. С начала месяца индекс потерял 2,42%, а с начала года упал на 13,28%. Индекс RGBITR закрылся на минимуме 560,5 пункта.

Доходности ОФЗ в зависимости от сроков составили:

( Читать дальше )

Налоговики преградили «Бизнес-Лэнду» путь на биржу

- 21 июня 2024, 08:18

- |

Всего через 3,5 часа после раскрытия информации о начале размещения дебютного выпуска облигаций на 300 млн рублей, эмитент сообщил о переносе даты выхода на биржу на неопределенный срок. Вероятная причина такого решения — приостановка операций по счетам налогоплательщика.

Вчера, 20 июня, Управление Федеральной налоговой службы по Ивановской области приняло решение приостановить операции по счетам ООО «Бизнес-Лэнд». По данным ведомства, компания не исполнила требования об уплате задолженности на 7,5 млн рублей. Вероятно, именно это стало причиной переноса начала размещения дебютного выпуска облигаций эмитента на «неопределенный срок», о чем он сообщил всего через 3,5 часа после того, как раскрыл дату выхода на биржу. Ожидалось, что стартом начала торгов на первичном рынке станет 26 июня.

Облигации серии БО-01 сроком обращения 3,5 года объемом 300 млн рублей «Бизнес-Лэнд» — владелец ТРЦ «Евролэнд» в Иваново — зарегистрировал 19 июня. Бумаги включены в Третий уровень котировального списка Московской биржи. Ставка ежеквартального купона установлена на уровне 22% годовых на весь период обращения. Организатор — ИК «Финам».

( Читать дальше )

«Ламбумиз» успешно погасил выпуск биржевых облигаций

- 20 июня 2024, 11:42

- |

Эмитент — крупнейший производитель картонной упаковки для молока — 20 июня осуществил полное погашение облигаций Ламбумиз-БО-П01.

После реализации безотзывной оферты и трех амортизационных выплат объем в обращении составлял 29 525 000 рублей, остаточный номинал — 2 500 рублей. Ставка купонного дохода выпуска Ламбумиз-БО-П01 (ISIN: RU000A100LE3, № 4B02-01-09188-H-001P от 09.07.2019) находилась на уровне 9,5% годовых.

20 июня АО «Ламбумиз» провело полное погашение остаточного номинала, направив инвесторам 29 525 000 рублей: по 2 500 рублей на бумагу. В этот же день держатели облигаций получили доход за 60 купонный период. Выплата на одну бумагу составила 19,52 рублей, на все — 230 531,20 рублей.

Размещение выпуска Ламбумиз-БО-П01 состоялось в июле 2019 г. В феврале 2020 г. компания отчиталась о полном освоении эмиссии, первоначальный объем которой был равен 120 млн рублей. Средства были направлены на развитие производства картонной и гибкой упаковок, ламинированного картона и одноразовой посуды.

( Читать дальше )

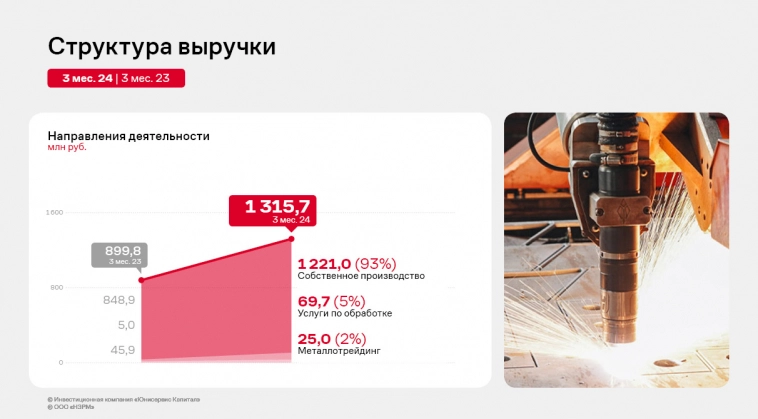

Рост финансовых показателей НЗРМ за три месяца 2024 года к АППГ — 46% и больше

- 20 июня 2024, 06:30

- |

2024 г. эмитент начал с увеличения выручки, валовой и чистой прибылей, EBITDA LTM. Подробнее о том, каких результатов достиг завод по итогам I квартала — в аналитическом обзоре.

Изготовление и реализация продукции собственного производства — ключевое направление деятельности ООО «Новосибирский завод резки металла» (НЗРМ), с наибольшей долей в структуре выручки. Тенденция связана со стабильно высоким рыночным спросом горнодобывающей, машиностроительной, энергетической и прочих отраслей.

Выручка по итогам трех месяцев 2024 г. достигла 1 315,7 млн рублей, увеличившись на 46,2% к аналогичному периоду прошлого года. Также наблюдается существенный рост валовой прибыли в отчетном периоде на 54,3% к АППГ за счет снижения себестоимости, которая напрямую зависит от цен на металл.

Это позитивно отразилось на валовой рентабельности, показатель которой увеличился в 1,1 раза к АППГ до 13,3%, а также поспособствовало дельнейшему увеличению EBITDA LTM и чистой прибыли на 72,4% и 99,6% соответственно за те же сравниваемые периоды.

( Читать дальше )

«Чистая Планета» увеличила рентабельность по EBITDA adj до 23,9%

- 19 июня 2024, 13:08

- |

По итогам работы за три месяца 2024 г. эмитент продемонстрировал позитивную динамику EBITDA adj. Рентабельность по EBITDA adj за I квартал увеличилась на 13,1 п.п.

В период с января по март 2024 г. число действующих торговых точек ООО «Чистая Планета» выросло до 215. Из общего количества магазинов: 16 — собственные, пять — открыты в рамках коллаборация с торговой сетью «Ашан», и 194 — франчайзинговые.

По итогам трех месяцев 2024 г. произошло снижение выручки к АППГ на 24,8%. Обусловлено это переходом части потребителей на онлайн шоппинг, в частности маркетплейсы. По данным исследования NielsenIQ, доля онлайн-продаж в сфере FMCG (товаров повседневного спроса) России по итогам I квартала 2024 г. выросла до 10,6%, на 2,1% к IV кварталу 2023 г. В планах эмитента: выход на маркетплейсы. На текущий момент «Чистая Планета» заключила договор с площадкой «Сбермаркет».

( Читать дальше )

«ДиректЛизинг» готовит десятый биржевой выпуск

- 19 июня 2024, 12:42

- |

Размещение пятилетних облигаций запланировано на конец июня — начало июля 2024 г.

ООО «ДиректЛизинг» планирует выйти на биржу с пятилетними облигациями серии 002Р-03. Это будет десятый по счету выпуск эмитента. Ориентир ставки ежемесячного купона — 19% годовых на весь период обращения. По займу предусмотрена амортизация: по 1,67% от номинала будет погашено в даты окончания 1-59-го купонных периодов, еще 1,47% номинала — в дату выплаты 60-го купона. Организатором размещения выступит ИК «Цифра Брокер».

«ДиректЛизинг» специализируется на лизинге промышленного и медицинского оборудования, легкового и грузового транспорта, автобусов, коммунальной и строительной техники. По итогам 2023 г. размер лизингового портфеля компании составил 3,57 млрд рублей, что на 57% больше, чем годом ранее. Сумма новых лизинговых договоров — 3,03 млрд рублей (+18%). В течение года компания заключила 421 новый договор (361 договор — в 2022 г.). Выручка составила 396 млн рублей (+44%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал