доходности облигаций

В январе 2025 года доходности по замещающим облигациям повысились до 6,3–19,4% годовых. Спрос на эти бумаги, скорее всего, продолжит расти благодаря сокращению предложения и реинвестированию – Ъ

- 27 января 2025, 08:36

- |

По данным главного аналитика БК «Регион» Александра Ермака, на начало 2025 года в обращении находилось 70 выпусков замещающих облигаций корпоративных заемщиков и 13 выпусков Минфина. Большинство этих бумаг номинированы в долларах США, что составляет $18 млрд по корпоративным и $24 млрд по суверенным облигациям. Кроме того, существует небольшое количество выпусков в евро, швейцарских франках и рублях.

Коррекция в январе 2025 года привела к снижению индекса замещающих облигаций RURPLRUBTR на 3,4% за неделю. Однако, несмотря на снижение, доходности остаются высокими, значительно превышая ставки по валютным депозитам крупнейших российских банков.

( Читать дальше )

- комментировать

- 234

- Комментарии ( 0 )

Доходности ВДО перестали снижаться, остановились на 32-33%

- 27 января 2025, 06:54

- |

18 декабря наш индикатор средней доходности ВДО поставил максимум, 44,8% (к высокодоходным облигациям мы относим розничные бумаги с кредитным рейтингом не выше BBB).

В последующие недели • доходность к погашению откатывалась. И с 20 января стабилизировалась между 32 и 33% годовых. Заметно ниже пика. Не менее заметно выше ключевой ставки и ставок денежного рынка.

• Сегмент ВДО обрел баланс? Видимо. Соотношение средней доходности ВДО и ключевой ставки — 1,54 (делим 32,4% на 21%). Ни будь 2022-23 гг, сказал бы, что значение слишком крутое. Но уже бывало круче и долго.

Всё-таки отсюда у доходностей больше запаса со временем уйти еще ниже. Если ключевая ставка останется вблизи 21%. Однако есть и это «если», и история (см. графики). Поэтому, когда такое будет, не сказать.

Да и фондовый рынок имеет колебательную природу, независимо от направления его тренда. Вслед за резким снижением доходностей, можно предположить, увидим какой-то их отскок вверх, пусть и локальный. Т.е. снижение, пусть тоже локальное, облигационных котировок

( Читать дальше )

52 самых доходных ВДО и 21 наименее доходная. По оценке Иволги

- 20 января 2025, 05:34

- |

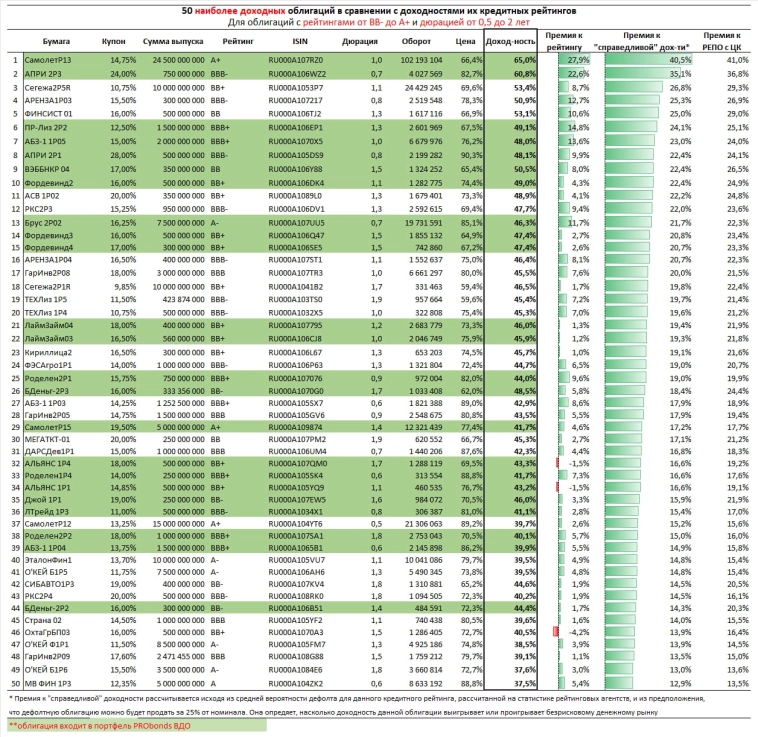

В первой таблице бумаги, из которых мы выбираем, что держать в портфеле ВДО и что туда добавлять. Зеленые строки – облигации, которые сейчас находятся в публичном портфеле PRObonds ВДО (и в нашем доверительном управлении).

Во второй – бумаги, которых мы избегаем.

Рынок не очень поощряет сложные построения. От простых приемов обычно больше пользы. Простой прием – иметь в портфеле более доходные имена, не иметь – менее. С поправкой хотя бы на минимальный предварительный анализ. Для него часто достаточно прочитать последний релиз по кредитному рейтингу данного эмитента.

Однако, как бы красиво ни выглядела облигация в ходе анализа, если она оказалась в нижней таблице, она все равно окажется и вне нашего портфеля.

( Читать дальше )

На первых аукционах Минфина 2025 г. по размещению ОФЗ совокупный спрос составил ₽23,5 млрд, а объем размещения — менее ₽10 млрд, что стало худшим результатом с ноября 2024 – Ъ

- 16 января 2025, 07:14

- |

На первых аукционах 2025 года по размещению ОФЗ совокупный спрос составил 23,5 млрд руб., а объем размещения — менее 10 млрд руб., что стало худшим результатом с ноября 2024 года. Для сравнения, на первых аукционах 2024 года спрос достигал 137,2 млрд руб., а размещение — 97 млрд руб.

Минфину пришлось предложить премии к вторичному рынку: для 10-летних бумаг доходность составила 16,8% годовых, для 15-летних — 16,81%. Однако это не компенсировало слабую привлекательность облигаций с фиксированным доходом на фоне высокой ключевой ставки ЦБ (21%) и ставки RUONIA (20,49%).

Основные причины низкого спроса — высокая неопределенность относительно дальнейшей монетарной политики ЦБ и высокая стоимость долгового рынка после роста индекса гособлигаций в декабре 2024 года. Аналитики считают, что спрос на длинные ОФЗ может вырасти в случае замедления инфляции или снижения геополитической премии. Однако для выполнения годового плана по заимствованиям Минфину, вероятно, придется снова размещать ОФЗ с переменным купоном.

( Читать дальше )

Доходности ВДО упали. Остались ли они привлекательными?

- 13 января 2025, 07:03

- |

Падение доходностей ВДО после их драматичного роста, в разрезе кредитных рейтингов – на верхнем графике. Напомню, ВДО для Иволги – бумаги с рейтингами не выше BBB. Но верхняя и нижняя иллюстрация чуть шире, вплоть до рейтинга A+.

Вопрос: нынешние доходности ВДО остаются интересными?

Ответ в трех пунктах:

• Первый. Доходности снизились, но средняя для ВДО на пятницу 10.01, примерно 33,5%, равна доходности конца октября, когда ключевая ставка уже была повышена до 21%. Это к тому, что доходности были выше. Однако сегодняшние не назвать исключительно низкими. Возможно, они возвращаются к норме.

• Второй, в развитие первого. Премии доходностей ВДО к денежному рынку. Средний график. Премии доходностей ВДО к сделкам РЕПО с ЦК или доходностям фондов ликвидности – около +10% годовых. По историческим меркам много. Можно опасаться дефолтов, но ВДО-доходности в январе 2025 выше доходности размещения свободных денег на максимальную, как минимум, за 1,5 года величину.

( Читать дальше )

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» выплатило купон по облигациям на сумму 52,8 млн рублей

- 09 января 2025, 13:20

- |

9 января 2025г. Компания выплатила купоны по облигациям: размер купона серии 002Р-06 составляет 21,4 миллион рублей и размер купона серии 002Р-10 составляет 31,4 миллион рублей.

Компания продолжает демонстрировать устойчивость и четкость в выполнение своих обязательств, в т.ч. на рынке корпоративных облигаций. В 2024 году АО «Коммерческая недвижимость ФПК «Гарант-Инвест» погасило 2 выпуска облигаций и разместило 3 новых выпуска (15, 16 и 17-й по счету). Всего выплачено по облигациям за 2024 год 4,59 млрд. руб.

52 наиболее доходные ВДО+ и 36 наименее доходных. Чтобы было проще выбирать на резко подросшем облигационном рынке

- 06 января 2025, 07:29

- |

За 2 недели цены облигаций выросли, доходности снизились.

Предыдущий, 2-недельной давности, срез доходностей мы делали по факту не изменения ключевой ставки. Которое на рынке изменило всё. Он здесь, можно сравнить. Даже Самолет стал не таким печальным. Или не таким привлекательным, для ищущих.

В остальном без хитростей. Мы берем отдельные относительно ликвидные облигации с рейтингами от BB- до A+ (ими и торгуем). И сравниваем их доходности со средней доходностью для их кредитного рейтинга. И со своим расчетом «справедливой» доходности (она учитывает покрытие риска).

Что относительно более доходно (и находится в первой таблице 👆), рассматриваем для покупки и часто покупаем. Что менее доходно (вторая таблица 👇), исключаем из портфеля.

Незамысловатый этот прием позволил нам переиграть рынок облигаций и переиграть сильно. Справедливости ради не он один. Но он, по меньшей мере, понятен со стороны.

Да и спекулировать хоть в какой-то системе координат проще, чем без нее.

( Читать дальше )

50 наиболее и 30 наименее доходных ВДО. Для тех, кого ударная пятница настроила подумать о покупках облигаций

- 23 декабря 2024, 07:00

- |

Если яркая биржевая пятница настроила вас подумать над покупкой облигаций, информация в таблицах👆👇, особенно в первой👆, может оказаться кстати.

Неожиданный рост хорош для тех, чьих портфелей он коснулся.

Но если вопрос, покупать или нет, только задан, проще на него отвечать, имея ориентиры.

Сравнительные доходности ВДО (хотя в таблицах облигации чуть выше по рейтингам, от BB- до A+, торгую обычно в этом рейтинговом спектре) мне выбор упрощают.

В первой таблице много зеленых строк. Это позиции, входящие в портфель PRObonds ВДО. Несложное правило: покупать / держать бумаги с премиями к своим рейтингам, продавать – с дисконтами.

Опираясь на правило и деньги в РЕПО с ЦК наш портфель ВДО в 2024 году оставил слишком далеко позади и просто вложения в ВДО, и любые индексы «взрослого» облигационного рынка.

Пользуйтесь, если доверяете!

( Читать дальше )

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» выплатило купон по облигациям на сумму 44,4 млн рублей.

- 17 декабря 2024, 17:34

- |

Размер купона по облигациям серии 002Р-08 составил 14,79 рублей, на общую сумму 44,4 миллиона рублей.

Одной из ключевых особенностей этого выпуска является валютная оферта, предоставляющая возможность хеджирования валютного риска. Это означает, что перед погашением инвесторы могут выбрать как они хотят получить свои средства. В частности, они могут остаться в рублевой доходности или пересчитать весь объем инвестиций и доходы в долларах США, что обеспечит возврат с доходностью 7% годовых.

Данная оферта предполагает сопоставление курса доллара на момент выплаты первого купонного периода, который состоялся 21 февраля 2024 года, с курсом доллара на 29 января 2026 года. Облигации имеют срок погашения 720 дней, с датой погашения, запланированной на 10 февраля 2026 года.

Доходности суверенных замещающих облигаций снизились за первую неделю торгов до 8,4–12,4% годовых – Ъ

- 16 декабря 2024, 09:00

- |

Суверенные замещающие облигации, номинированные в долларах и евро, показали снижение доходности за первую неделю торгов: до 8,4–11,6% годовых для долларовых выпусков и до 8,5–12,4% годовых для еврооблигаций. Наиболее ликвидными оказались облигации с погашением в 2028 году благодаря высокому купону (11,48%) и низкому номиналу ($1 тыс.).

Общий объем торгов замещающими суверенными облигациями составил 21 млрд руб., что более чем в два раза превысило объем сделок с корпоративными замещающими облигациями. Однако высокий номинал большинства выпусков (100–200 тыс. евро или долларов) делает их недоступными для широкого круга розничных инвесторов.

Альтернативой могут стать паевые инвестиционные фонды, включающие такие облигации в портфель. За 11 месяцев 2024 года паи подобных фондов подорожали на 17–25% благодаря росту курса доллара на 20%, до 106,5 руб./$.

Источник: www.kommersant.ru/doc/7379958?from=doc_lk

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал