доллаР

⚠️Adobe: купить или продать?

- 14 сентября 2023, 15:30

- |

Основные моменты, касающиеся ожиданий по отчету Adobe Inc. за 3 квартал 2023 года, который должен быть опубликован 14 сентября 2023 года:

- Ожидается, что выручка компании вырастет на 9,8% по сравнению с аналогичным периодом прошлого года и составит $4,87 млрд.

- Ожидается, что скорректированная прибыль на акцию вырастет на 16,8% и составит $3,97.

- Ожидается, что чистая новая годовая периодическая выручка (ARR) цифровых медиа составит около $410 млн.

- Компания превзошла консенсус-прогноз по выручке во всех четырех последних кварталах.

- Позитивные события: запуск новых продуктов и расширение языковой поддержки генеративного ИИ Firefly.

- Аналитики повысили рейтинг акций компании на фоне ожиданий сильных результатов за квартал.

- Высокие показатели рентабельности и денежных потоков компании.

- Акции торгуются выше скользящих средних, ожидается рост на фоне сильных результатов.

Брокер с лицензией ЦБ РФ 👉 https://bit.ly/3PnG9dV

Автор: Александр Миллер

Независимый финансовый советник

( Читать дальше )

- комментировать

- Комментарии ( 0 )

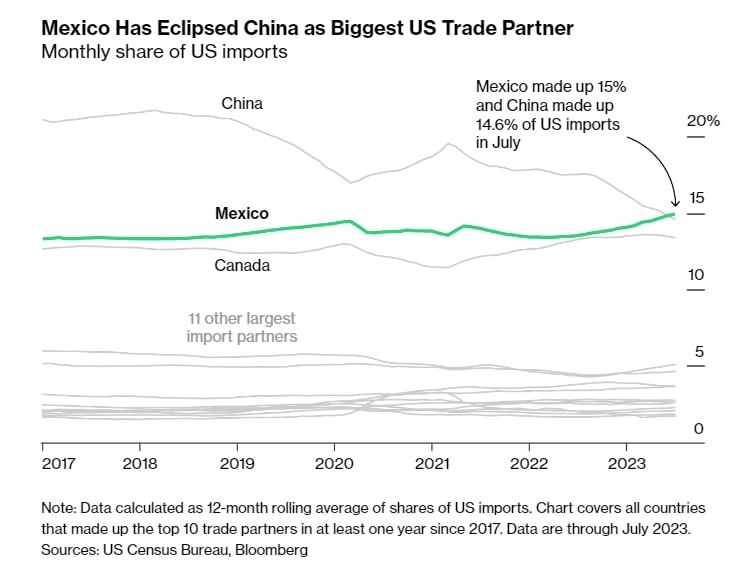

Мексика обогнала Китай и стала главным торговым партнёром США.

- 14 сентября 2023, 15:06

- |

Мексика обогнала Китай и стала главным торговым партнёром США.

«Новая Холодная война – это шанс для Мексики», — пишет Bloomberg, поясняя, что Америка резко уменьшает свою зависимость от Китая.

«Помимо возрождающегося экспорта, Мексика может похвастаться самой сильной в мире валютой в этом году и одним из самых эффективных фондовых рынков. Прямые иностранные инвестиции вырастут более чем на 40% в 2023 году, и это еще до того, как Tesla Inc. начинает строительство завода в Мексике стоимостью $5 млрд», — дополняет Bloomberg. – «Другие автопроизводители, в том числе General Motors, Kia Motors и BMW, объявили об инвестициях в электромобили в Мексике. Территория вдоль границы с США становится одной сплошной зоной промышленных парков».

Объяснение причин девальвации рубля

- 14 сентября 2023, 14:12

- |

В течение многих лет поступления от экспорта в долларах и евро перекрывали перечисления за импорт в 1,5-2 раза.

Впервые за долгое время (с 1998 года) объём экспорта в долларах и евро к в середине 2023 года сравнялся с объёмом импорта в этих валютах.

Со II кв. 2022 года доли расчётов в долларах и евро стали быстро снижаться, и за один год в поступлениях от экспорта они сократились до 34%, а в перечислениях за импорт – до 36%.

И это ещё при том, что значительная часть долларов и евро удерживается компаниями для выплаты внешних долгов в эти валютах, а также вывод денег за рубеж производится тоже в основном в этих валютах.

( Читать дальше )

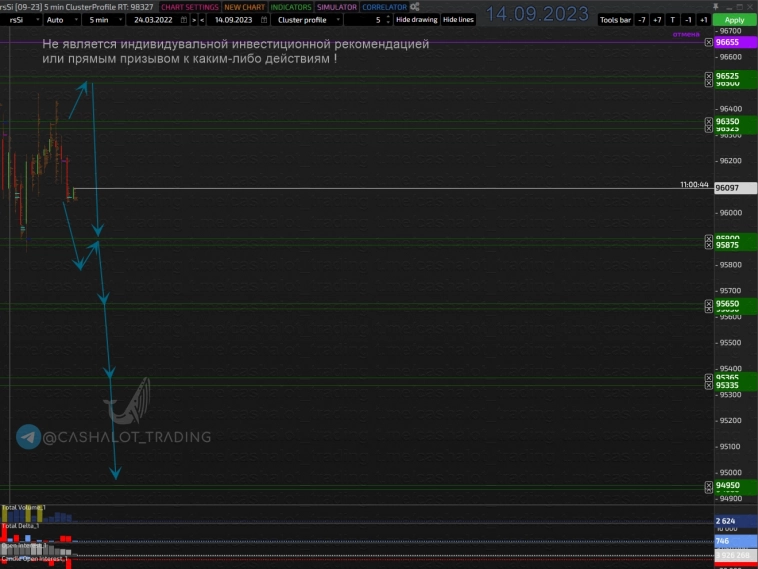

Сишка (Доллар-Рубль). Достигли объемов продавца, уйдут вниз

- 14 сентября 2023, 11:16

- |

Разберу фьючерс доллар-рубль

Краткий сквозной анализ всех таймфреймов:

в рамках н1 двигаются в BUY тренде, вчера попытались заложить кульминацию покупок, но позиционирование вниз было слабым. Сегодня на открытии отманипулировали зону стопов шортунов 96 695 с выбросом останавливающего объема. Вероятнее сходят на тест объемов покупателя 94 950, откуда снова могут развернуть вверх.

Вход от зон покупок или продаж можно осуществлять на ретесте.

Это может быть как быстрый ретест, так и ретест в котором возврат к уровню происходит через определенное количество пунктов и свечей.

Зоны поиска продаж указал на скрине

#Доллар. Фьючерс на Доллар-Рубль (контракт 09-23)

✅ Телеграм, больше инструментов и ранняя аналитика — t.me/cashalot_trading

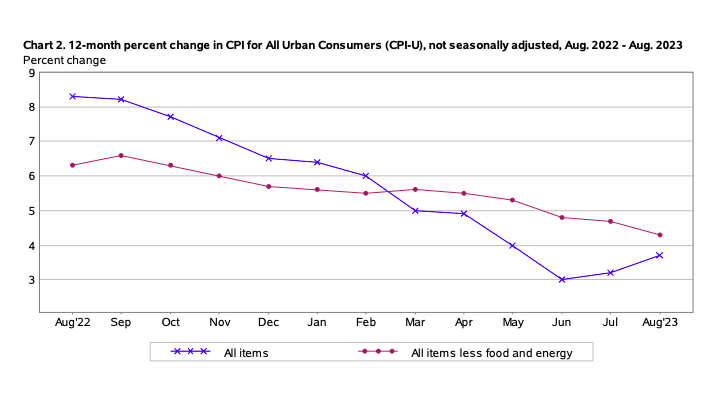

Инфляция в США продолжает путать карты инвесторов

- 13 сентября 2023, 15:57

- |

- Уровень инфляции в США за август г/г 3,7% прошлый показатель 3,2%

- Базовый уровень инфляции за август г/г 4,3% прошлый показатель 4,7%

- Уровень инфляции в США за август м/м 0.6% прошлый показатель 0.2%

- Базовый уровень инфляции за август г/г 0.3% прошлый показатель 0.2%

Общая инфляция в США за год оказалась выше ожиданий, составив 3,7%, вместо ожидаемых 3,6%. Базовая инфляция, исключая продукты питания и энергоресурсы, соответствовала прогнозу и составила 4,3%. Ранее я уже писал, что жду ускорение инфляции в США...

Кажется, что это не так уж и плохо? На самом деле, ситуация довольно тревожная как для экономики, так и для Федеральной резервной системы США (ФРС), так и для инвесторов в рисковые активы.

Особенно обратите внимание на ежемесячный рост общей инфляции, который составил 0,6%. Это, хоть и в пределах прогноза, все равно очень высокий показатель. Но настоящей болью является рост базовой инфляции за месяц, который составил 0,3%, превысив прогноз в 0,2%. Общая инфляция и инфляция в сфере услуг продолжают увеличиваться в США, и это происходит в условиях, когда сбережения населения в США находятся на самом низком уровне с ноября 2022 года.

( Читать дальше )

Схема по обмену заблокированными активами от Костина

- 13 сентября 2023, 12:18

- |

Читайте внимательно.

Ситуация с нашими заблокированными активами движется крайне медленно...

По словам Костина, Россия хочет создать ситуацию, при которой иностранным инвесторам нужно будет обратиться к западным регуляторам для получения доступа к своим активам. Он отметил, что сейчас речь идет об активах инвесторов объемом до 100 000 руб. Доля таких инвесторов составляет около 57%, при этом в денежном выражении «это 1% от заблокированных средств», добавил Костин.

Глава ВТБ назвал предложенную схему рабочей...

Мне кажется, шанс есть – сказал он.

Это прямая цепочка учета.

Сначала пусть возвращают людям заблокированные акции, а потом настраивайте что угодно!

Очередные сказки про плохой Евроклир и НРД пускай оставляют себе.

Американские акции никогда не учитывались в Евроклире.

Для людей есть только один ответчик за блокировку активов — это ВТБ, который сменил депозитарии учета наших активов в марте 2022 года и придумали неторговые счета…

( Читать дальше )

Шорти по Орешкину, лонгуй по Грефу. Когда ждать доллар по 100?

- 13 сентября 2023, 11:39

- |

Многие telegram-каналы уже заметили ― рубль укрепляется сразу после заявлений Орешкина. Прогнозы других деятелей (Костина, Грефа, Силуанова, Белоусова, Аксакова), наоборот, служат сигналом к наращиванию валютных позиций. При этом сигналов на лонг больше, чем на шорт. Наверное, потому что тенденция в целом бычья :))

Если рассуждать о курсе рубля серьезно, то вот какие мысли у меня возникают:

❓Фундаментальные модели оценки курса дали сбой. Почему? Насколько я понимаю, все математические оценки базируются на прогнозе объемов импорта и экспорта, но (!) не учитывают или недооценивают фактор оттока капитала. А отток растет.

☹️Экспортерам разрешили оставлять валютную выручку на зарубежных счетах. Т.е. курс рубля фактически контролируется крупными экспортерами. Захотят продать меньше валюты, продадут меньше. Ясно одно ― экспортерам и бюджету выгоден курс повыше.

🤪Пошли разговоры о том, что 100 рублей за доллар ― это какая-то мистическая цифра, выше которой доллару подняться не дадут. Разве? СВО не закончилось ― малейший негатив, и доллар улетит на 120.

( Читать дальше )

📊Рынок в ожидании данных по инфляции в США. Анализ EURUSD.

- 12 сентября 2023, 15:03

- |

👉Уже завтра будут опубликованы данные по ИПЦ в США, что станет последней публикацией ключевых экономических данных перед заседанием ФРС. При этом рынок практически уверен в том, что ставка останется неизменной в сентябре, а так же заметно снизил ожидания повышения ставки на следующем, ноябрьском заседании.

👆🏻При этом ожидания по ИПЦ в США сейчас достаточно высокие: +0,6% м/м, в тоже время рост базовой инфляции (без энергии и продуктов питания) ожидается на уровне +0,2% м/м.

👉Такой сильный прирост, с высокой долей вероятности, связан с текущими ценами на нефть. О том, что рост цен на нефть уже повлиял на показатели ИПЦ в США было видно еще в прошлом отчете. При этом прошлый отчет так же отметился высокими ценами на услуги. Здесь стоит отметить, что высокие цены на бензин, при стабилизации на долгое время, будут оказывать негативное влияние и на остальные категории товаров. Думаю, что если инфляция окажется на уровне или выше ожиданий — рынок может начать «переобуваться» на счет паузы ФРС. Если же данные окажутся вдруг лучше ожиданий — нас будет ждать очередная волна позитива на рынке и ослабление доллара.

( Читать дальше )

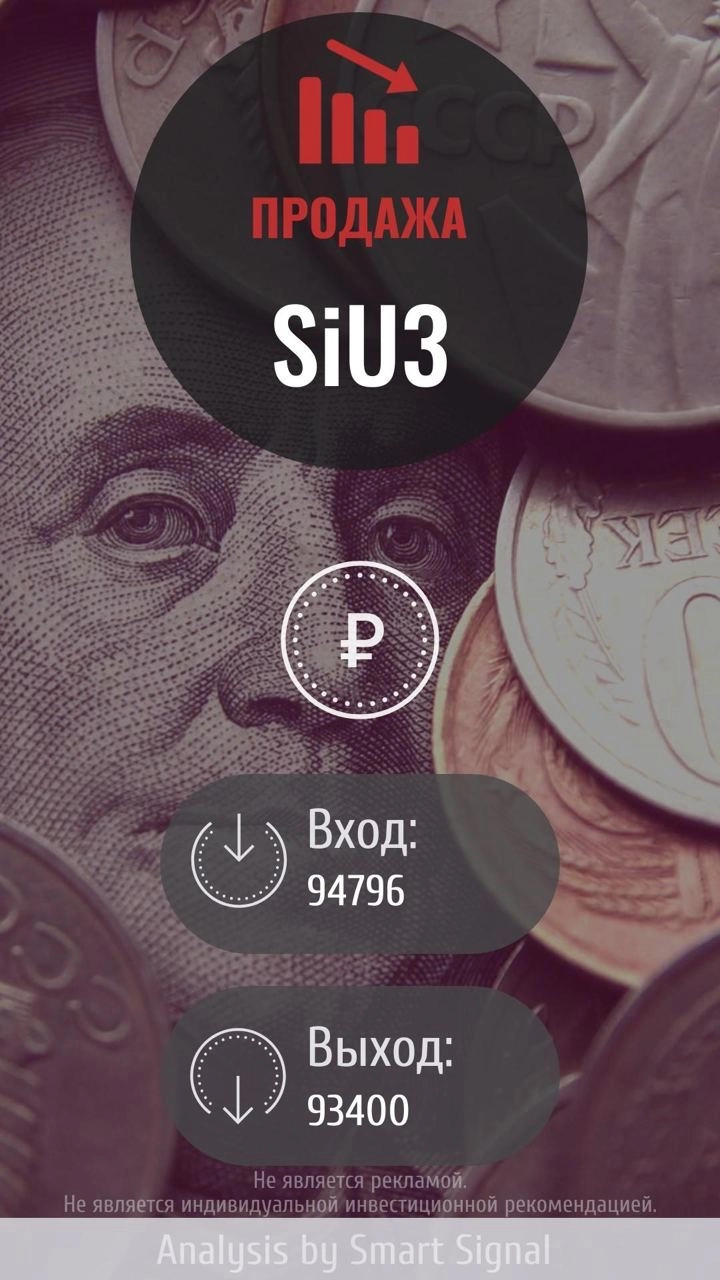

↘️ Дневные уровни по USDRUB (SiU3) на 2023.09.12.

- 12 сентября 2023, 13:20

- |

По фьючерсу ожидается продолжение продаж от уровня закрытия дня по цене 94796 до уровня прогнозируемого минимума дня по цене 93400.

Подписывайтесь на канал Smart-Lab, канал Дзен, Telegram канал и на YouTube канал, чтобы быть всегда в курсе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал