долговой рынок США

Банкротство, которое потрясло мир: самый большой банковский крах в истории

- 15 сентября 2025, 19:18

- |

💥Ровно 17 лет назад, 15 сентября 2008 г., с грохотом рухнул гигант Lehman Brothers (не путать с просто «Brazzers»😎).

Ипотечный пузырь в США, надувавшийся все 2000-е годы, привел к неконтролируемому банкротству финансовых организаций и самому большому краху на американском фондовом рынке в XXI веке.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🫧Ипотечный пузырь

🗽2008 год, Нью-Йорк. Lehman Brothers — не просто банк, а 158-летний титан Уолл-стрит, символ финансовой неуязвимости.

Топ-менеджеры банка были мастерами финансовой алхимии: скупали рискованные ипотечные кредиты (по сути «мусор»), паковали их в сложные бумаги под названием CDO (долговые деривативы) и с помощью рейтинговых агентств выдавали им «отлично».

Они делали огромные ставки с кредитным плечом до 40 к 1, что означало, что при падении стоимости их активов всего на 2.5%, капитал банка полностью уничтожался. Они играли с огнем, будучи уверены, что пожара не случится.

( Читать дальше )

- комментировать

- 3.8К | ★4

- Комментарии ( 13 )

Что покупает и о чем предупреждает инвесторов Говард Маркс?

- 24 октября 2023, 11:56

- |

Именно поэтому мы с интересом изучили последнюю на сегодня записку Говарда Маркса, и делимся этой информацией с вами.

Подпишитесь на наш YouTube канал по ссылке, чтобы не пропускать наши новые обзоры на рынок акций и облигаций

О чем данный выпуск?

Кто такой Говард Маркс?

Кардинальные изменения в инвестиционной среде

События, которые привели к кардинальным изменениям

Последствия текущей ситуации в денежно-кредитной политике США

Какая стратегия может стать прибыльной?

Риски инвестиций на долговом рынке

Итоговый вывод записки Говарда Маркса

Рецессия откладывается? Как составить инвестиционный портфель?

- 14 августа 2023, 13:49

- |

-----------------------------------------------

Еще больше макроэкономических обзоров и инвестиционных идей на нашем YouTube канале. Переходите по ссылке https://www.youtube.com/@ABETAA

----------------------------------------------

С июня будет много крови и боли на долговом рынке США

- 05 мая 2022, 17:45

- |

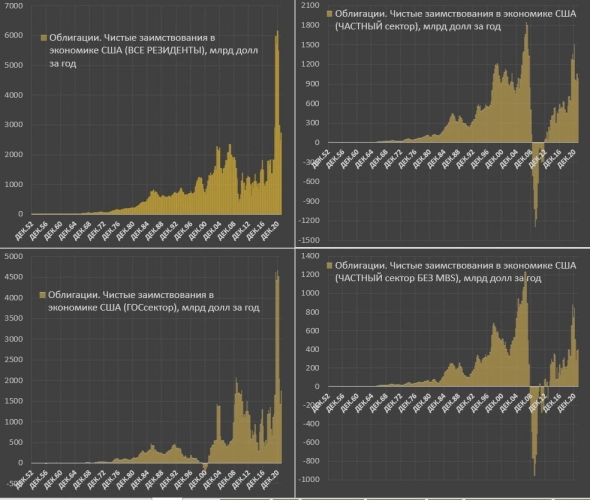

За последние 2 года ФРС перекрывала свыше половины от общей эмиссии облигаций всех национальных эмитентов. Сейчас наступает новая реальность – постQEшный синдром, который выражается в общей ломке и отчаянии.

Текущая потребность экономики США в эмиссии нового долга составляет около 2.7-3 трлн долл в год, не считая 9-10 трлн, которые ежегодно необходимо рефинансировать. Частный долг растет почти на 1 трлн, государственный долг на 1.7-2 трлн. Частный долг без учета MBS и агентских бумаг растет на 400 млрд за год против 1 трлн во втором квартале 2020. Темпы прироста долга резко падают на фоне снижения интенсивности выкупа от ФРС в 2021 и по мере деградации долгового рынка.

Нагрузка на долговой рынок огромная и опасность в том, что помимо продаж от ФРС, долговой рынок функционирует в условиях рекордно отрицательных реальных ставках, что обнуляет спрос на новые долги.

С июня будет много крови и боли. Эти процессы растянуты во времени, не стоит ждать молниеносной реакции, но деградация неизбежна.

Перекупленность американских рынков касается не только акций

- 07 октября 2020, 08:50

- |

Динамика спреда корпоративных облигаций (синий) и банковских резервов (красный) США

Источник: Financial Time

Если на рынке акций в США перекупленность выражена достаточно очевидно, то на облигационном рынке установилось состояние, похожее на равновесное. Однако это лишь только иллюзия.

Отчетливо ненормальное состояние рынков бросается в глаза при сравнении облигационного и кредитного рынков. Исторически эти два рынка одинаково отвечали на появление проблем в финансовом секторе и экономике страны: спреды по облигациям росли, как и увеличивались резервы банков. Сейчас же две эти величины ведут себя разнонаправлено: у публично торгуемого долга после весеннего резкого повышения спреды резко сократились, в то время как резервы банков по кредитам неуклонно растут с начала 2020 года.

Последнему показателю есть больше оснований верить. Торгуемый долг оценивается рынком, а снижение по нему доходностей — диспропорция спроса и предложения. Если говорить точнее, это последствия вливания ликвидности, которая создала механически дополнительный спрос на облигации с более высоким риском.

( Читать дальше )

Долговой рынок США заштормило

- 19 ноября 2018, 21:46

- |

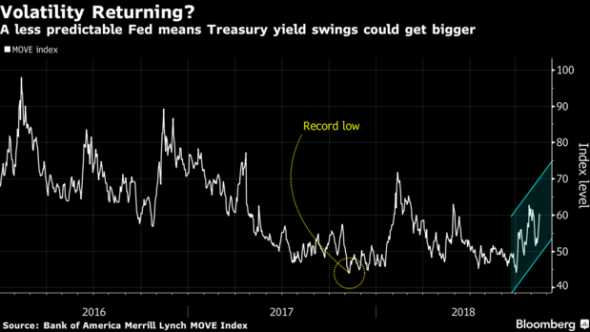

Волатильность рынка акций США перекинулась на рынок госдолга.

Bank of America Merill Lynch MOVE Index, который оценивает волатильность 15,4 трлн рынка «трежериз» США, вырос на прошлой неделе на 6,9 пунктов до 60,4 пунктов. Это было самое резкое движение за последние три недели. Тем самым, индекс приблизился к локальному максимуму, достигнутому 26 октября.

Несмотря на всплеск волатильности, Индекс все еще недалеко ушел от исторических минимумов в 44 пункта.

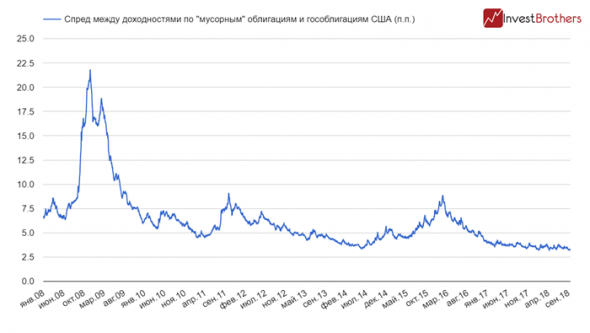

В то же самое время ситуация на долговом рынке Америки начинает вызывать опасения — спреды между «мусорными» и гособлигациями США продолжают расти. В пятницу они достигли 4,18 процентных пункта — рекорд с декабря 2016 г.

Резюме

Рынок долга гораздо больше, чем рынок акций, поэтому если он сталкивается с проблемами, то это куда более опасно, чем коррекция фондовых индексов.

( Читать дальше )

Стабильность долгового рынка США вызывает опасения

- 03 октября 2018, 14:33

- |

Долговой рынок США чувствует себя очень стабильно, по крайней мере пока.

Спреды между доходностями по обязательствам Соединенных Штатов и по «мусорным» облигациям упали к минимумам с 2007 г. Разница между ставками опустилась до 3,22 процентных пунктов, чего не было с июля 2007 г.

Данная ситуация могла быть вызвана сокращением предложения на рынке «мусорных» облигаций — сентябрь стал самым скромным месяцем по объему выпуска долговых бумаг сомнительного качества с 2011 г. В то же самое время ФРС пошла на очередное повышение ставки, что привело к повышению доходностей облигаций.

Таким образом, действия Федрезерва привели к тому, что стоимость кредитования для малоэффективных предприятий стала выше и уже не все компании имеют возможность взять кредит и быть платежеспособными по нему.

Напомним, что общая сумма «мусорных» облигаций США оценивается примерно в 2,4 трлн долларов.

( Читать дальше )

Ошибка ФРС! Донормализовывались

- 20 января 2016, 22:52

- |

Процесс делевериджинга на американском рынке в полном разгаре, порой даже страшно становится. Разве этого хотел американский (читай: глобальный) финансовый регулятор? Неужели пузыри в экономике сдувают таким образом? Или кто-то ошибся в расчетах? Или кто-то смотрел не туда?

Подобные вопросы еще долго будут мучать умы растерянного мирового сообщества. Естественно всё скидывают на Китай, но я хотел бы заметить:

не Китай поднимал ставку в условиях минимальной инфляции;

не Китай целый год пугал мировые рынки началом «новой эпохи»;

не Китай пудрил всем мозги о том что экономика вышла из кризиса и готова к нормализации ставок;

не Китай притих и беспомощно замер наблюдая за крупнейшим обвалом мировых рынков, результатом своих действий.

А между прочим, американский долговой рынок весь год красноречиво намекал о надвигающемся коллапсе. Были надежды, что обвал на корпоративном рынке облигаций вместе с нулевой инфляцией и плохой статистикой по продажам охладят пыл бюрократов. Но кому-то было очень интересно узнать что-будет если заснуть пальцы в розетку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал